한 금융투자 업계 관계자가 공매도 금지 조치 이후 증권사들의 현물-선물 차익거래와 관련해 이같이 말했다. 공매도 금지 영향으로 파생시장엔 왜곡이 발생했고 증권사가 이를 이용해 비교적 안정적인 수익을 냈다는 것이다. 금융당국이 공매도 금지를 연장할 때마다 증권사들의 차익 거래 수익은 더 증가했다는 얘기기도 하다.

|

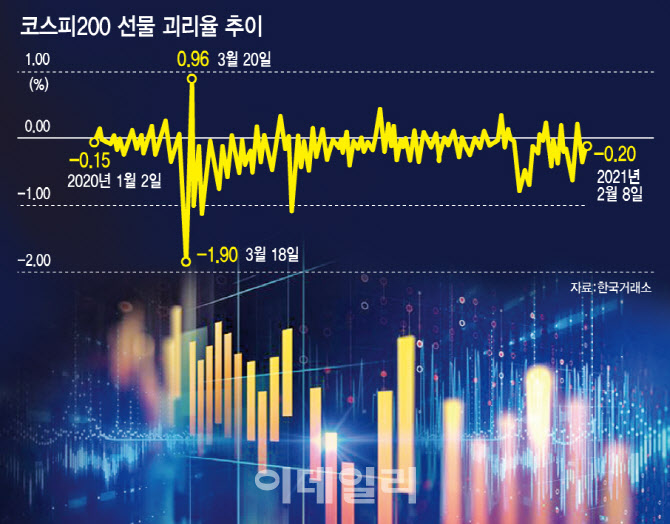

8일 한국거래소에 따르면 코스피200 선물 이론가 괴리율은 지난해 3월 코로나19 사태로 공매도가 금지된 이후 크게 벌어졌다. 이전 괴리율이 -0.2~0.2% 사이에서 움직였다면 급락 직후엔 -0.7%까지 하락했다. 최근에도 위아래 0.5% 범위 내외에서 움직이고 있다.

지수 선물은 이론가와 시장가로 나뉜다. 이론가는 현물가격에 보유 비용을 합한 것으로, 이자율을 포함한 지수 가격에서 배당금을 뺀 것이다. 만기 때까지 드는 보유 비용이 이자 형태로 더해지고 선물은 배당이 없으니 배당금만큼 가격이 깎인다. 국내의 경우 배당금이 다른 지역 대비 낮아, 선물이 현물보단 비싼 콘탱고(Contango) 상태가 일반적이다.

이렇게 정해진 이론가를 바탕으로 시장 거래는 이뤄진다. 이론가와 실제 가격이 얼마나 벌어져 있는지가 괴리율인데, 공매도 금지 이후 특히 마이너스(-) 방향으로 격차는 커진 것이다. 이는 시장 참여자들이 현물 공매도가 막히자 선물 매도를 대안으로 삼았기 때문으로 분석된다. 결과적으로 공매도 금지로 선물 매도가 늘면서 선물 저평가가 나타났다. 괴리율 격차도 크게 벌어진 수준이 유지되며 현물보다도 선물이 싸지는, 즉 베이시스가 마이너스(-)인 백워데이션(Back-wardation) 상태도 이어지고 있다.

백워데이션 상태에서 괴리율이 커지면 매도 차익 거래가 끼어들 틈도 커진다. 차익 거래의 본질이 저평가 자산을 사면서 동시에 고평가 자산을 팔며 나는 차익을 얻는 것이기 때문이다. 선물 시장가가 이론가보다 낮아지면(괴리율이 하락하면) 싼값에 이를 사고, 동시에 상대적으로 비싸져 버린 현물을 팔며 차익을 내는 식이다.

김민규 KB증권 연구원은 “공매도의 대체재인 지수 및 개별 주식 선물에 대한 매도 수요가 확대되면서 시장 베이시스는 깊은 백워데이션 상황을 이어갔고 선물이 저평가 상태가 되고 있다”며 “백워데이션 상태이면서 괴리율이 어느 정도 크면, 순간적으로 프로그램으로 하는 매도차익거래를 유발하게 되는 것”이라고 설명했다.

“증권사, 5월 전 공격적으로 움직일 것”

공매도 금지 이후 자주 나타난 매도 차익 거래에선 기관 투자자, 특히 금융투자(증권사)가 쏠쏠한 이득을 본 것으로 관측된다. 최종 이익을 계산할 때 빠지는 비용이 다른 투자 주체에 비해 더 적게 들기 때문이다.

선물 투자 비용엔 증권거래세(0.3%포인트), 증권사 거래 수수료, 기타 거래비용 등이 포함된다. 이 때문에 코스피200 지수의 경우 위아래로 0.45%포인트 이상 현선물 격차가 벌어져야 이득을 볼 수 있다. 그러나 금융투자(증권사)는 코스피 미니 선물 시장에서 증권거래세가 면제된다. 유동성공급자(LP) 역할을 하기 때문이다. 연기금은 코스닥150 선물 시장에서, 연기금에 속하는 우정사업본부는 전 선물 시장에서 수수료를 내지 않아도 된다. 최종 수익에서 적은 비용만 제해도 되기 때문에, 괴리율이 비교적 조금만 벌어져도 외국인에 비해 차익 거래에 뛰어들 수 있는 구조다.

공매도가 끝나면 왜곡된 선물 저평가 현상도 사라지게 되므로, 증권사들은 최근 들어 차익 거래를 더 적극적으로 하고 있는 것으로 추정된다. 더군다나 미니 선물 시장에서 LP 역할을 하면서 사실상 공매도가 허용됐었는데, 공매도 조치 재개와 함께 이 기능이 차단될 수도 있다. 금융위원회는 시장조정자의 미니코스피200선물·옵션에서 나타나는 공매도를 전면 금지하겠다는 방침을 전한 바 있다.

한 투자업계 관계자는 “금융투자 입장에서는 괴리율 격차가 정상화되면, 또 LP 역할에 제한이 걸리면 돈 벌 기회가 없어지는 것”이라며 “5월 공매도 재개를 앞두고 내부적으로는 공격적으로 움직이거나 운용 자산을 확대하거나 하는 흐름이 있을 것”이라고 추정했다.

다만 공매도 제한으로 매도차익거래에선 새롭게 현물을 공매도하는 식의 거래는 제한됐기 때문에 실제 올린 투자 수익이 예상보단 크진 않을 거란 관측도 있다.

정인지 유안타증권 연구원은 “공매도 금지로 시장 베이시스가 정상화되지 못하면서 차익 거래자들에게 이익의 기회가 늘었던 것으로 보이지만, 매도 차익거래에는 제한이 있었을 것이기 때문에 실제로 확보한 수익이 크진 않았을 것으로 보인다”라고 평가했다.

![노래방 도우미에 빠진 공무원 남편 어떡하죠[양친소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700021t.jpg)

![휴가 중 기내서 심정지 환자 발견…CPR로 살린 교도관 [따전소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700153t.jpg)