|

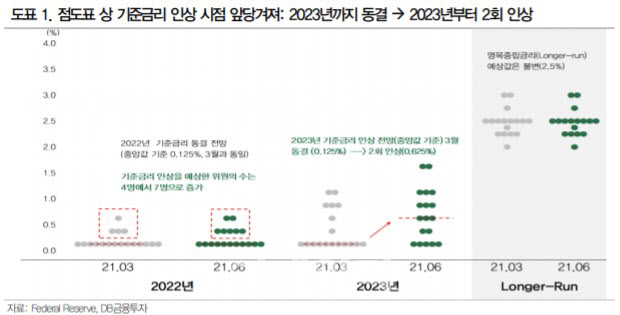

박성우 DB금융투자 연구원은 “연준 위원들의 기준금리 전망 중앙값을 기준으로 지난 3월 회의에서는 2023년까지 기준금리가 동결될 것으로 예상됐으나 이번에는 2023년 중 2회 인상을 예상했다”고 말했다.

점도표가 매파적으로 변한 배경으로는 경제 전망의 추가 개선과 예상보다 높은 인플레이션을 꼽았다. 평균물가목표제로 대변되는 연준의 새로운 통화정책 프레임워크를 반영한 것으로 판단했다. 연준은 올해 근원 개인소비지출(PCE) 전망치를 지난 3월의 2.2%에서 3.0%로 높였다. 즉 인플레이션 목표치 2% 대비 오버슈팅 예상 폭이 올해만 0.2%포인트에서 1.0%포인트로 크게 확대된 것이다.

박 연구원은 “과거의 인플레 목표치 미달분을 만회하기 위한 현재의 저금리 유지 기간이 짧아져야함을 의미한다”며 “다만 2022년 이후의 인플레이션 전망치를 고려하면 연준은 여전히 일시적 인플레이션에 무게를 두고 있다. 미국의 인플레이션과 성장의 모멘텀이 점차 정점에 근접해 가고 있다고 보기 때문에 연준의 추가 매파화 가능성은 제한적일 것으로 판단된다”고 전했다.

첫 기준금리 인상은 2023년 하반기가 될 것으로 봤다. 김 연구원은 “올해 하반기 서비스 소비가 견인할 고용 여건 개선, 인플레이션 오버슈팅 폭 확대로 연준의 통화정책 정상화 의지를 확인했다”며 “그에 따라 하반기 중 시장 컨센서스보다 다소 이른 시점에 QE테이퍼를 공식 선언할 수 있다고 본다”며 “이후 2022년 1분기부터 연말까지 QE 테이퍼링, 2023년 하반기 기준금리 인상 수순으로 통화정책 정상화를 진행해 나갈 것으로 예상한다”고 말했다.