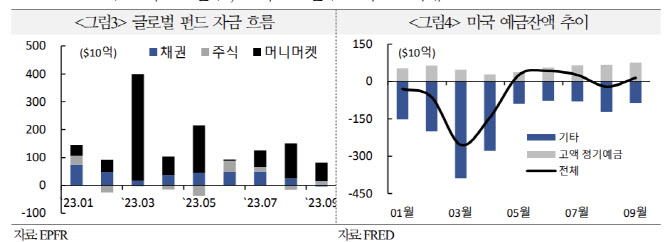

국제금융센터가 최근 발간한 ‘글로벌 자금흐름 동향 및 전망’에 따르면 글로벌 주식·채권펀드 자금 유입 규모는 6월 877억달러에서 9월 113억달러로 감소한 반면 MMF 유입 규모는 같은 기간 50억달러에서 655억달러로 확대됐다.

|

3월 미국 실리콘밸리은행(SVB) 파산 이후 미 상업은행에 예치돼 있는 고액 정기예금의 9월 잔액은 6월보다 11%(2060억달러) 증가했다. 요구불예금 등 기타 예금은 1%(1870억달러) 감소했다.

지역별로 보면 선진국으로 자금 유입이 증가했다. 특히 미국을 중심으로 유입세가 지속됐다. 선진국 주식·채권펀드 자금 유입 규모는 6월 813억달러에서 9월 177억달러 규모로 자금 유입이 지속됐으나 유입 규모는 감소했다. 서유럽을 중심으로 주식 자금이 유출된 영향이다. 반면 미국의 경우 외국인 증권자금이 6월 825억달러 순유입, 8월 1720억달러 순유입으로 자금 유입 규모가 커졌다.

신 책임연구원은 “달러화 강세, 신흥국과의 금리차 축소 등으로 자금흐름에서도 미국 예외주의가 작용했다. 반면 서유럽 주식은 독일 경제부진 등으로 경제 펀더멘털이 악화된 가운데 IT비중도 크지 않아 인공지능(AI) 랠리 수혜에서 배제되는 등 선진국 자산 중에서도 유출 압력이 큰 편”이라고 평가했다.

반면 신흥국은 중국 부동산 불안이 커지며 하반기 들어 주식 매도세가 확대됐다. 신흥국 주식·채권펀드의 경우 6월 64억달러가 유입됐으나 9월엔 64억달러 순유출됐다. 작년 10월 이후 첫 유출 전환이다. 외국인 증권 자금도 같은 기간 276억달러 순유입에서 9월 138억달러 순유출로 전환됐다.

중국 주식의 경우 8월 역대 최대 유출을 기록한 이후 3개월 연속 순매도세가 나타나고 있다. 주식펀드에선 유입세가 이어지지만 해외 설절펀드에선 유출이 지속되고 있다.

신 책임연구원은 “신흥국은 중국 부동산 불안이 커지며 하반기 들어 주식 매도세가 확대되고 있다”며 “신흥국 채권의 경우 연초부터 이어진 달러화 강세에 투자 매력이 감소한 가운데 아시아는 금리 인하 지연, 남미는 캐리트레이드 유인 감소 등으로 유출세가 확대되고 있다”고 평가했다.

채권의 경우 선진국 국채 중심으로 유입세가 나타났다. 하반기 들어 선진국 국채 펀드로 월 평균 181억달러가 유입됐다. 반면 신흥국 자국 통화채는 금리 하락에 따른 자본이득 기대가 감소, 하반기 이후 자금 이탈이 확대됐다. 주식의 경우 AI테마를 중심으로 기술주에 매수세가 유입됐다. 글로벌IT펀드 자금 유입규모는 6월 22억달러에서 9월 44억달러로 꾸준한 유입이 이뤄지고 있다.

국금센터는 미 연방준비제도(Fed·연준)의 금리 인상 종료 기대가 커지면서 시장의 관심은 점차 고금리 장기화에서 미국 성장 둔화로 이동할 것이라고 평가했다. 신 책임연구원은 “미 경기의 소프트랜딩 전망이 부각될 경우 주식, 채권 자산으로 자금 이동이 늘어날 것으로 기대된다”며 “주식은 경기 연착륙시 기업실적 둔화폭이 제한되고 채권은 내년 연준의 금리 인하 기대에 금리 하락에 따른 채권 가격 상승 기대가 확대될 전망”이라고 설명했다.

![40살 어린 20대女 쫓아다닌 60대男 결국...칼부림 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051000001t.jpg)