|

안나영 한기평 연구원은 “결산시점을 염두에 두기 때문에 증권사들의 신용등급 하향 트리거를 터치한다고 해서 즉각적으로 신용등급을 조정하지는 않는다”며 “다만 제시한 하향 트리거 내에서 증권사들이 재무비율을 관리하는지는 분기별로 모니터링하고 있다”고 설명했다.

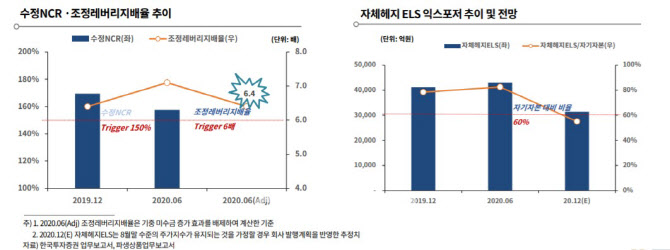

그는 “한국투자증권의 경우 1분기와 2분기 실적 변동 폭이 컸고 비정상적인 증시 자금 증가로 인한 미수금 증가 영향을 고려해도 조정레버리지배율이 6.4배로 부담이 크다”고 지적했다. 한기평은 한국투자증권에 대해 수정NCR과 조정레버리지배율 트리거를 각각 150%, 6배로 제시했다.

NH투자증권(005940)의 경우 조정레버리지배율이 지난 6월 말 기준으로 6.6배로 트리거(6배)에 비해 높은 수준이나 미수금 증가 영향을 고려하면 5.8배로 기준을 밑돈아 한국투자증권과는 대조적인 모습이다.

안 연구원은 “한국투자증권은 적극적인 레버리지 감축 의지를 보이고 있다”며 “9월 이후 ELS 조기상황이 이뤄지면 신규 발행을 조절해 자기자본 대비 자체 헤지를 줄여 레버리 부담을 줄이겠다는 계획을 제시하고 있다”고 말했다.

그는 “한국투자증권이 레버리지 감축 이행 여부를 모니터링할 계획이며, 발행어음 증가로 인해 비율에 영향을 미치지 않는지 주의 깊게 보고 있다”고 전했다.

|

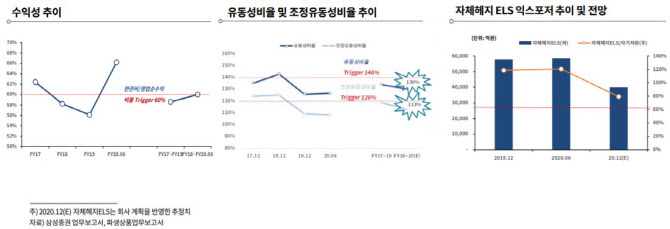

안 연구원은 “한국투자증권과 마찬가지로 삼성증권 역시 신용등급 하향 트리거에 저촉된다”며 “특히나 기존에 ELS 발행량이 많아서 기대했던 수준의 자체 헤지 ELS 익스포저를 낮추기에는 시간이 필요하다. 트리거 저촉과 관련해 모니터링 대상”이라고 강조했다.

미래에셋대우(006800)(수정NCR 150%, 조정레버리지배율 6배)와 KB증권(수정NCR 250%)은 한기평이 제시한 하향 트리거를 터치하지 않는 상태에서 재무비율 관리를 하고 있다고 분석됐다.

안 연구원은 “종합적으로 6월 말 기준 미래에셋대우와 NH투자증권, KB는 트리거 이내에서 관리하고 있고 한국투자증권과 삼성증권은 트리거를 터치하고 있어 주의 깊게 모니터링하고 있다”고 전했다.

|

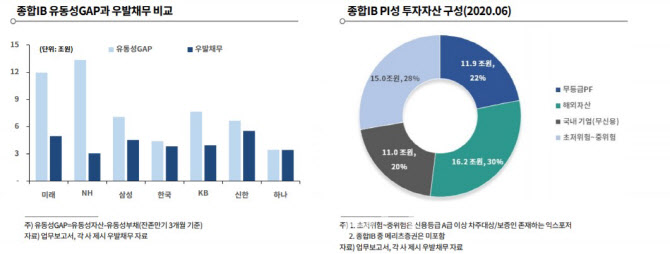

안 연구원은 “유상증자를 통한 자본 축적 등으로 자본력을 키운 중소형 증권사를 신용등급 상 방향에 놓고 검토하고 있었다”며 “다만 부동산 프로젝트파이낸싱(PF) 중심의 우발채무 익스포저 확대, 파생결합증권 부담 등이 신용등급 상향을 제약하는 요인으로 작용하고 있다”고 설명했다.

그는 “교보증권을 비롯한 유안타증권, 현대차증권 등은 시장 지배력 개선에서 긍정적으로 검토하고 있지만 불확실성이 높다는 점에서 호흡을 천천히 가져가면서 등급을 검토하고 있다고 보면 된다”고 덧붙였다.

![중국식으로 지은 이름, 한강[땅의 이름은]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042000181t.jpg)