|

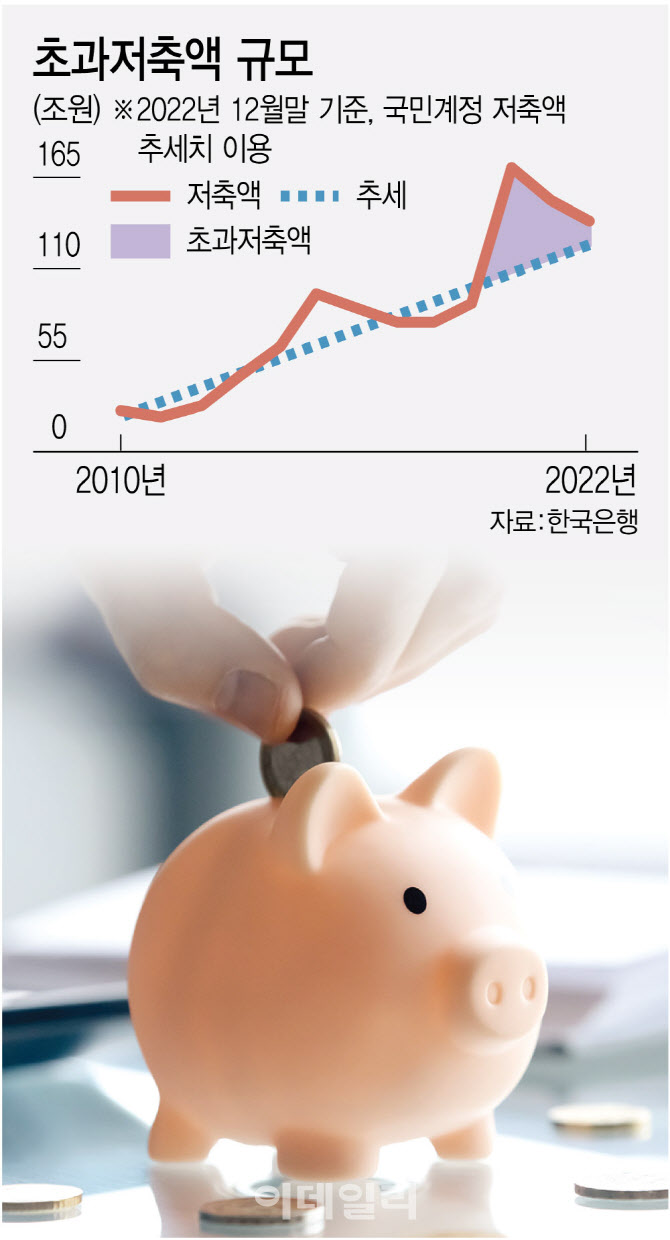

팬데믹 기간 초과저축은 코로나19 발생 이전 저축률 추세를 벗어난 부분을 의미한다. 팬데믹 이전인 2015~2019년 평균 7.1%를 나타냈던 우리나라 가계 저축률은 2020~2022년 평균 10.7%로 크게 높아졌다. 보고서에 따르면 이는 101조~129조원 정도로 지난해 명목 GDP의 4.7~6.0%, 명목 민간소비의 9.7~12.4%로 추산됐다.

보고서를 집필한 조주연 조사국 동향분석팀 과장은 “초과저축이 증가한 것은 팬데믹 직후엔 소비감소, 지난해엔 소득 증가가 크게 기여한 것으로 분석된다”며 “예금금리가 높아진 영향도 일부 있을 것”이라고 설명했다.

축적된 가계 초과저축은 소비 또는 부채상환에 활용되지 않은 것으로 분석됐다. 지난해까지 이어진 고용 호조와 정부지원으로 소득여건이 양호하면서 가계는 초과저축분을 소비재원으로 활용하지 않은 것으로 판단됐다. 명목 가계 처분가능소득 증가율은 2017~2019년 평균 3.6%를 기록했지만, 2020~2022년엔 4.6%로 증가했다. 가계 처분가능소득이 팬데믹 이전보다 증가하면서 물가, 금리 상승 부담을 상당부분 완충한 것이다.

부채상환도 없었다. 2020~2022년 중 우리나라 가계의 금융자산과 부채가 동시에 많이 늘어났는데, 이는 가계가 초과저축을 부채상환에 적극적으로 활용하지 않았음을 시사한다.

가계 초과저축은 주로 예금, 주식 등 유동성이 높은 금융자산 형태로 보유된 것으로 드러났다. 금리상승으로 부채상환 유인이 커졌음에도 가계 디레버리징(부채 감축·deleveraging)이 주요국에 비해 상대적으로 더딘 모습을 보이고 있다. 가계 금융자산은 저축 누증 등으로 2020~2022년 현금·예금, 주식·펀드를 중심으로 1006조원 늘어났다. 팬데믹 이전인 2017~2019년 동안 591조원 늘어난 것에 비해 증가 폭이 크게 확대됐다. 조 과장은 “우리나라 가계가 실물, 금융상황의 높은 불확실성으로 인해 향후 추이를 관망하는 태도를 가지고 있는 점을 반영하는 것”이라고 해석했다.

|

다만 금융안정엔 부정적 요인으로 작용할 수도 있다고 분석됐다. 조 과장은 “최근 주택가격 상승에 대한 기대가 높아지는 가운데, 가계 초과저축이 대출과 함께 주택시장에 재접근하는 기회를 제공함으로써 주택가격 상승, 가계 디레버리징 지연 등으로 이어질 수 있다”고 했다.

!["성관계 요구 알려질까"…십년지기 숨지게 한 일가족[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900003t.jpg)