이상현 IBK투자증권 연구원은 22일 보고서에서 “테슬라는 다년간에 걸쳐 차량 공급에서 연평균 50%의 성장을 달성할 것으로 예상된다”며 “생산능력 확대 및 현지화 계획이 진행되면서 궁극적으로 업계 선도적인 수준 도달을 통해 향후 영업마진이 지속적으로 향상될 것”이라고 내다봤다.

|

4분기 실적을 뜯어보면 규제 크레딧 매출의 기여도가 더 높아졌다. 테슬라의 2020년 4분기 규제 크레딧 매출은 4억달러로 전년동기 대비 202% 증가하며 연간으로는 15억 8000달러를 벌어들였다. 2019년 대비 166%나 증가한 규모다. 경쟁사들의 전기차 출시가 2021년부터 본격화될 것으로 예상되기 때문에 규제 크레딧 매출 기여도가 낮아질 것이라는 우려가 존재한다.

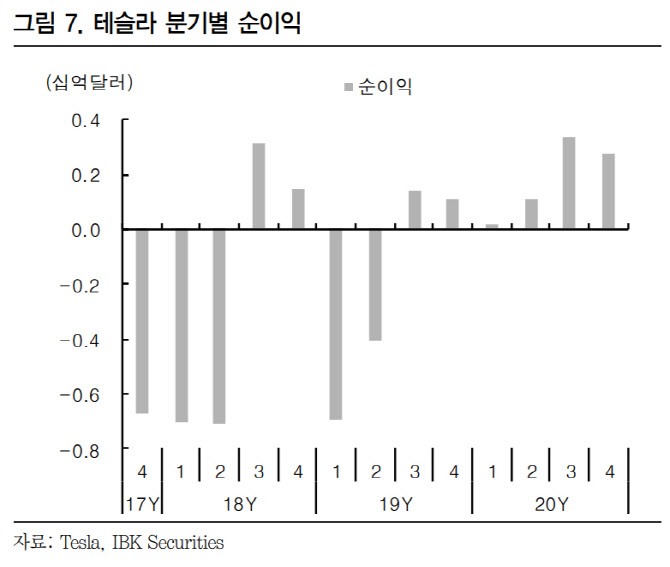

이 연구원은 “테슬라가 6분기 연속 순이익 흑자행진을 기록했지만 규제 크레딧 매출이 없었다면 5개 분기째 순이익을 내지 못했을 것이라는 분석도 가능하다”면서도 “크레딧 매출을 제외한 non-GAAP 기준 자동차부문 매출 총이익률은 2020년 21.0%로 전년비 1.1%포인트 개선되는 등 본질적인 수익성 개선은 진행 중이다”라고 짚었다.

핵심기술의 향상도 이뤄졌다는 평가다. 오토파일럿&풀셀프드라이빙(FSD)은 매번 업데이트가 반복될 때마다 시스템이 더욱 견고해져서 사용자 기반이 넓어지고 있다고 평가했다. 배터리팩과 모듈도 완전히 재설계되면서 5배 더 빠른 고속 1/4마일 주행을 가능하게 하면서 에너지 효율성도 높였다고 분석했다. 총 배터리 구축량은 처음으로 1년 만에 3GWh를 넘어 전년 대비 83% 증가한 것으로 나타났다는 설명이다.