|

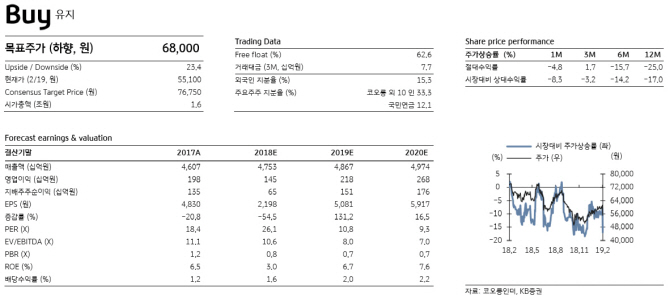

백영찬 KB증권 연구원은 “올해 CPI (투명 PI필름) 상업생산 지연에 따른 필름과 전자재료 사업 이익추정치를 하향하면서 목표 주가를 낮췄다”고 20일 보고서에서 밝혔다. 올해 실적 추정치는 매출 4조8673억원, 영업이익 2183억원이다. 종전 추정치 매출 4조9906억원과 영업이익 2672억원과 비교해 각각 감소했다.

백 연구원은 “4분기 매출은 1조3274억원으로 전년 동기보다 6.5% 늘었으나 영업이익은 315억원으로 39.5% 줄었다”며 “패션사업과 기타 의류소재 대규모 일회성 비용이 반영돼 컨센서스를 크게 밑돌았다”고 밝혔다.

그는 “긍정적인 점은 개별 산업 자재 부문과 베트남 법인 및 코오롱글로텍 모두 전분기 대비 매출액이 증가한 것”이라며 “PET 타이어 코드 판매량도 감소하지 않았고 판매단가도 전분기 수준을 유지한 한 것으로 추정된다”고 밝혔다.

백 연구원은 “올해 1분기 매출은 1조1482억원, 영업이익은 410억원으로 전년 동기보다 1.9%와 8.3% 증가할 전망”이라며 “4분기 일회성 비용이 소멸하고 산업자재 외형성장과 수익성 상승이 모두 가능할 것”이라고 내다봤다. 이어 “1분기 산업자재 매출액과 영업이익은 4412억원과 216억원으로 전년 동기보다 8%와 10.8% 늘어날 전망”이라며 “베트남 법인 PET 타이어코드 판매량 증가로 매출은 증가하고 원재료 비용 하락으로 수익성이 상승할 것”이라고 기대했다.

그는 “필름과 전자재료 1분기 영업이익은 3억원으로 전년동기대비 흑자전환이 예상된다”며 “PET 필름 원가 하락 효과와 중국 혜주법인 가동률 상승에 따른 손익개선이 예상된다”고 덧붙였다.

![“개가 죽은 건 유감이지만, 내 잘못 아냐” 이 말에 벌어진 일 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050100003t.jpg)