이런 사모펀드는 흔히 PEF, 프라이빗 에쿼티 펀드라고 합니다. 해외 자본 시장에서도 흔히 볼 수 있습니다. 국내 기업 인수합병 시장에서도 이들 PEF는 큰 손으로 활동 중입니다.

이런 PEF는 일반 투자자가 접근하기 어려웠습니다. 우선은 투자 규모가 커야 하고, 장기간 투자를 해야합니다. 그리고 기업 M&A에 대한 실패 리스크를 감내할 수 있어야 합니다. 자본시장에 대한 기본 지식도 있어야 합니다. 제아무리 동네부자라고 해도 PEF에 돈을 넣기는 쉽지 않았던 것입니다.

그러다 2010년대 들어 사모펀드의 의미가 변형됩니다. 기업을 사고 판다는 개념에서 주식이든 투자든 채권이든 혹은 부동산이든 닥치는대로 사고팔고 수익을 나눠준다는 개념으로 확장된 것입니다. 2015년 정부의 사모펀드 규제 완화가 기점이 됩니다.

|

기본적으로 사모펀드의 투자는 비교적 높은 리스크를 안고 가야 합니다. 다만 참여자가 제한돼 있었기 때문에, 설사 손실이 발생한다고 해도 대중적으로 회자될 일은 없었습니다.

그런데 정부가 투자형 사모펀드를 활성화시키는 와중에 회색지대가 생겨납니다. 더 많은 투자자를 끌어오기 위한 장치를 마련하다보니, 실제 상품은 사모펀드로 구성됐는데, 팔리는 형태는 공모펀드처럼 된 것입니다. 일종의 회색지대라고도 볼 수 있습니다.

이 회색지대는 모(母)펀드와 자(子)펀드 간의 관계로 설명할 수 있습니다. 모펀드는 전형적인 사모펀드 방식으로 운영됩니다. 펀드 매니저가 안정적으로 돈을 굴릴 수 있도록 펀드 만기가 정해져 있습니다. 펀드 참여자들은 한 번 돈을 넣어 놓으면 마음대로 뺄 수가 없는 것이지요. 일반적인 PEF도 이런 식의 만기 구조를 갖고 있습니다.

그런데 여기서 머리를 굴립니다. 모펀드에 투자하는 자펀드를 다수 만드는 것입니다. 이 자펀드도 형태만 놓고 봤을 때 사모펀드형태입니다. 49명 가입을 받고 더이상 투자를 받지 않으니까요.

이런 구조는 은행과 사모펀드 입장에서 꽤 좋은 이점을 가져갑니다. 은행은 사실상 쪼개 팔 수 있는 효과를 기대할 수 있습니다. 모펀드 하나에 수십개의 자펀드를 만들어 팔면 되니까요.

사모펀드 입장에서는 투자 운용 규모를 늘릴 수 있습니다. 일종의 레버리지 효과를 일반 투자자들이 푼푼이 모아준 돈으로 내는 셈입니다.

그런데 이런 구조가 은행과 펀드, 투자자 모두 헤어나올 수 없게 되는 개미지옥이 됩니다. 돈을 굴리는 모펀드에서는 돈을 뺄 수 없게 만들어 놓고 투자를 받는 자펀드는 언제든 돈을 뺄 수 있게 만들었기 때문입니다. 더 많은 사람들의 투자를 받기 위한 목적이었지만 결과적으로 이 구조가 라임 사태의 시작점이 됩니다.

라임의 경우 모펀드는 플루토FI-D1, 테티스2, 플루토TF-1, 크레딧인슈어로 모두 4개의 펀드였습니다. 여기에 달린 자펀드 갯수가 173개입니다. 4개 펀드 투자자들만 제한적으로 볼 수 있던 투자 손실이 173개 펀드에 목돈을 넣었던 사람들까지 퍼진 것입니다.

기형적인 펀드 구조가 만든 펀드런

이런 모펀드와 자펀드 간에 만기 불일치 문제가 있다고 해도, 어느정도 안전장치는 있었습니다. 증권사 등에서 돈을 빌려와 갖고 있는 것입니다. 펀드 나름대로의 현금도 보유하고 있고요. 은행이 혹시 모를 부실에 대비해 충당금을 쌓아놓고 있는 구조라고 보시면 됩니다.

이런 구조는 펀드 수익률이 좋을 때는 선순환적으로 작동합니다. 수익도 쏠쏠하게 냅니다.

문제는 수익률이 하락할 때입니다. 게다가 증권사 돈을 빌렸다는 게 함정이었습니다. 증권사 대출을 받아 주식을 투자해본 분들은 쉽게 알 수 있습니다. 대출 원금이 손실 구간에 들어서면 가차없이 돈을 빼가는 게 그들입니다.

2019년 들어 라임의 수익률이 떨어지면서 이런 상황이 발생합니다. 처음에는 마진콜(추가담보)을 요구하던 증권사가 하나 둘 돈을 빼갑니다. 레버리지의 축들이 하나 둘 빠지다보니 수익률은 더 안좋아집니다. 투자자들도 불안해지면서 환매를 요구하게 됩니다. 이런 환매 요구가 빗발치면서 펀드는 위기에 빠지게 됩니다. 위기 상황을 넘기기 위해 펀드 돌려막기까지 합니다. A라는 투자자의 환매 요구에 대응하기 위해 B라는 투자자가 투자한 투자금을 주는 식입니다.

금융감독원이 이 상황을 포착하게 되고 조사에 들어가자, 라임펀드는 걷잡을 수 없이 붕괴됩니다. 이 와중에 증권사들에 순위가 밀려 원금을 받지 못한 투자자들이 생겼고, 이런 투자자들한테 판매사들은 욕을 먹습니다. 특히 은행들에 대한 비난이 빗발칩니다.

‘대놓고 사기’도 못막은 수탁 기관의 무능함

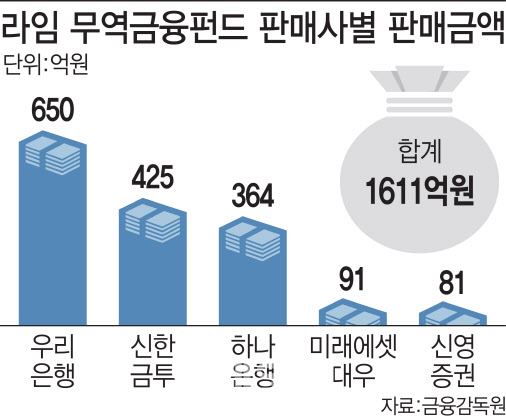

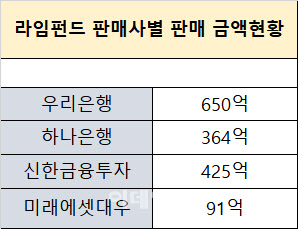

지난 27일 우리은행과 하나은행, 미래에셋대우, 신한금융투자가 일부 라임펀드 투자자들에 대한 전액배상하기로 결정했습니다. 자신들이 부실한 펀드 상품을 판매했다는 것을 인정하고, 투자자들의 손해액을 먼저 자기네 돈으로 보상해주고, 이후 재판을 통해 사태의 책임자들한테 돈을 받겠다는 얘기입니다.

|

이미 장치와 구조는 어느정도 돼 있습니다. 옵티머스 사태의 경우 수탁 기관들이 실제 운용되는 자산과 펀드가 보고한 자산의 비교만 했어도 충분히 막을 수 있다는 의견이 많습니다. 그 와중에 수탁은행과 사무수탁회사는 살짝 빗겨나와 있는 것이지요. 투자자만 억울할 뿐입니다.