|

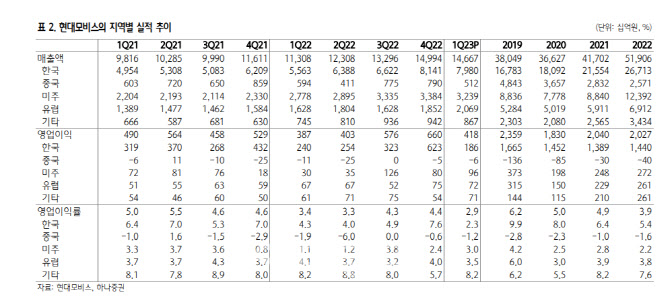

현대모비스는 1분기 시장 기대치를 하회하는 성적표를 받았다. 매출액 14조6670억원, 영업이익 4181억원을 기록했다고 전날 공시했다. 지난해 같은 기간보다 각각 29.7%, 8.1% 증가한 수치다. 당기순이익은 8418억원으로 61.6% 늘어났다.

그는 “고객사들의 생산증가와 SUV 생산비중 상승에 따른 제품 믹스 효과, 판가 조정으로 모듈조립·부품제조가 각각 24%, 21% 성장했고, 전동화 매출액은 고객사 친환경차 생산을 뛰어넘는 76% 늘었다”고 설명했다.

AS 매출액은 미주, 인도·기타 지역의 호조로 12% 증가했다. 높은 외형성장에도 수익성은 크게 부진했다. 영업이익은 8% 증가한 4181억원에 그치면서 시장 기대치를 25% 하회했다고 평가했다.

그는 “비용 상승분의 판가 전가와 해상·항공 운송비의 하락이 있었지만, 내륙 운송비와 경상개발비 증가가 여전히 부담이었고 일회성 비용이 발생했기 때문”이라고 짚었다.

현대차그룹이 SK온과 미국 내 35GWh(약 30만대 규모) 배터리셀 합작공장(JV)을 건설하기로 하면서 현대모비스도 10%의 지분을 투자한다. 현대모비스는 이와 별도로 미국 내 BSA 및 PE시스템 공장을 건설 중이다. BSA 공장이 2024년 하반기 가동을

시작한 후 1년간은 배터리사의 현지 공장에서 셀을 조달받지만, JV가 가동을 시작하는 2025년 하반기 이후로는 JV로부터 셀을 공급받을 예정이다.

그는 “전동·핵심부품의 매출이 증가하고, 글로벌 OE향 납품도 증가하면서 R&D 비용의 매출화를 기대하고 있다”면서 “핵심부품 중 글로벌OE의 비중은 과거 5%대, 2022년 7%, 2023년에는 10%까지 올라갈 것”이라고 내다봤다.