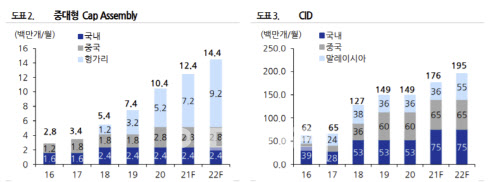

한병화 유진투자증권 연구원은 “신흥에스이씨는 지난해 하반기부터 영업이익이 역성장하기 시작했는데 가장 큰 이유는 원재료비 부담을 판가에 전가시키는 데 6개월 정도 시간이 소요되기 때문”이라며 “지난해 4분기에는 재고자산 충당금, 성과급 등 일회성 비용까지 추가돼 영업이익 감소가 큰 폭으로 진행된 것으로 판단된다”고 분석했다. 이어 “판가 인상이 반영되는 올 1분기부터 이러한 추세에서 서서히 탈피할 것”이라며 “2022년 매출액과 영업이익은 각각 4705억원, 458억원으로 전년 대비 29%, 46% 증가할 것으로 추정된다. 연간 영업이익 증가율이 2021년 18%에서 46%로 큰 폭 개선될 것”이라고 덧붙였다.

|

그는 또 “전기차 부문에서는 기존 2170 배터리를 4680이 대부분 대체할 가능성이 높다”며 “또 부품업체 입장에서는 단가와 마진이 상대적으로 높을 것이기 때문에 주목된다”고 설명했다.

이 같은 요인을 고려하면 현재 주가는 저평가를 받고 있어 추후 상승 가능성이 높다는 판단이다. 한 연구원은 “국내 배터리 관련 소재 및 부품 업체들의 목표주가 기준 2025년 주가수익비율(PER)이 20~30배 수준인 것을 감안하면 지나친 저평가다. 주가의 추가 하락 여지보다 상승 가능성이 높은 구간”이라며 “고객사가 삼성SDI 하나라는 것은 할인 요인이지만 100% 배터리 업체라는 점은 이를 상쇄해줄 수 있다”고 강조했다.

![[속보]尹, 9일 오전 10시 취임 2주년 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050600277t.jpg)

![“‘크림빵 뺑소니' 피해자, 건널목 건넜다” 담당 형사의 회고[그해오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050600001t.jpg)