|

[이데일리 김재은 기자] 사상 초유의 신종 코로나 바이러스 감염증(코로나19)에 금융시장이 폭락하자 미국의 연방준비제도(Fed)는 할 수 있는 모든 것을 하겠다고 밝혔다.

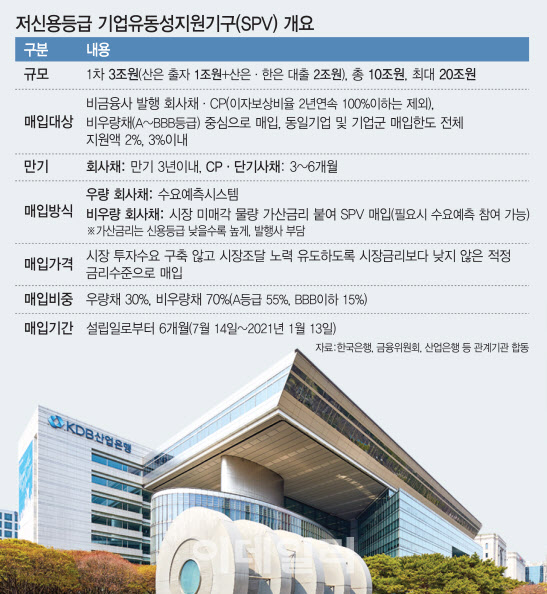

무제한적으로 시장이 필요한 만큼 유동성을 충분히 공급하겠다는 시그널은 조기에 시장 안정을 이끌었다. 한국은행도 미국을 본떠 진통 끝에 저신용등급을 위한 기업유동성지원기구(SPV)를 설립했다. 지난 3월 코로나19 팬데믹 이후 넉 달만인 지난 7월 14일이다. 한국은행, 금융위원회, 기획재정부, 산업은행 등 관계기관 합동으로 낸 자료에서 비우량기업의 유동성 지원과 시장안정을 위해 1차 3조원을 비롯해 10조원, 최대 20조원까지 자금을 집행하겠다고 공언했다. 발권력을 가진 중앙은행이 기업 지원에 나서는 건 이례적이라며 스스로 추켜세우기도 했다. 시장 기대도 컸다.

하지만 SPV 출범 두 달여간 비우량채 매입은 세아제강(306200) 단 한곳에 그친다. 비우량채 유동성 지원을 위해서 설립했지만, 실상은 수요가 충분한 `AA`급 인수 경쟁에 숟가락을 얹고 있을 뿐이다. 물론 A급 발행이 많지 않은 측면도 크다. 하지만 시계를 되돌려보면 SPV가 출범 당시부터 수요가 충분한 우량채는 수요예측에 참여하고, 비우량채 등은 시장에서 소화가 다 안 될(미매각) 경우 가산금리를 붙여 인수하겠다는 방침을 밝힌 탓에 A급 발행은 위축될 수 밖에 없었다. 굳이 미매각 리스크를 지고, 어느 정도의 가산금리(패널티)를 내야 하는지, 얼마나 사 줄지도 모르는 그런 정책자금의 지원을 바란다는 게 기업 입장에선 무리이기 때문이다.

불확실성 확대로 자금조달에 어려움을 겪는 기업들을 돕겠다는 취지로 만들었다면 비우량 기업이 필요한 부분을 반영해 운영하는게 맞다. A급 회사채 발행시에도 ‘미매각시’라는 전제를 붙일 게 아니라 처음부터 수요예측에 일정부분 참여해 인수할 필요가 있다. 설령 예상되는 발행금리 범위에서 가장 높은 금리를 써낸다고 해도 말이다.

SPV 설명자료에서 매입비율이나 매입대상 등 시장 상황에 맞춰 유동적으로 조율하겠다고 밝힌 대로 유연성(운영의 묘)이 필요할 때다. 사실 A등급을 비우량채로 규정하는 용어부터 바꿔야 한단 생각이다.

![부동의 1위…40년 넘게 히트 친 비결은[K장수템]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/07/PS25071200185t.jpg)