은행권, 줄줄이 채권발행…수요 넘쳐 발행규모 증액

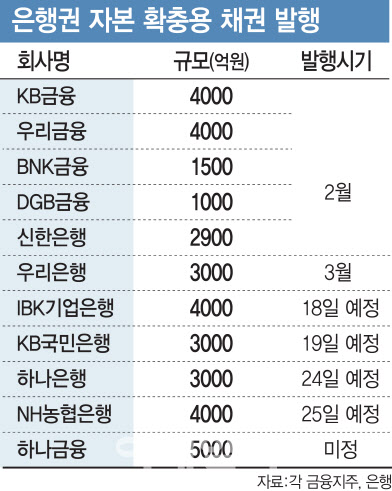

12일 금융권에 따르면 우리은행은 지난 6일 3000억원 규모의 10년 만기 후순위채권을 연 1.94%의 고정금리로 발행했다. 당초 2500억원 규모로 발행할 계획이었지만 5200억원의 자금이 몰리면서 최종 발행액을 3000억원으로 늘렸다. 특히 발행금리는 지난 2014년 ‘바젤III’ 도입 이후 우리은행이 발행한 원화 후순위채 중 가장 낮은 수준이다.

KB국민은행과 IBK기업은행, 하나은행, NH농협은행 등도 이달 상각형 조건부자본증권(후순위채권·신종자본증권) 발행에 나선다. 상각형 조건부자본증권은 회계상 자본으로 인정돼 금융사들이 국제결제은행(BIS) 자기자본비율 제공 등 자산건전성 강화 목적으로 주로 발행하는 채권이다.

국민은행은 지난 9일 3000억원 규모의 후순위채권에 대한 수요예측을 마무리하고 오는 19일 발행할 예정이다. 기업은행도 18일 중소기업 대출 지원을 위해 4000억원 규모의 신종자본증권을 발행할 계획이다. 하나은행과 농협은행도 각각 24일과 25일에 3000억원, 4000억원 규모의 후순위채권 발행을 예정하고 있다.

|

신한은행은 지난달 말 2900억 규모의 신종자본증권을 발행했다. 이는 당초 발행 계획 규모보다 400억원 늘어난 수준이다.

금융지주사들의 경우 KB금융그룹과 우리금융그룹이 지난달 각각 4000억원 규모의 후순위채권과 신종자본증권 발행을 마쳤다. KB금융과 우리금융의 발행계획 물량은 각각 3000억원, 2500억원이었지만 수요가 크게 몰리자 각각 1000억원과 1500억원을 증액했다. BNK금융와 DGB금융도 지난달 각각 1500억원과 1000억원을 발행했다.

하나금융그룹은 5000억원 규모의 신종자본증권 발행을 추진 중이다.

금융권 관계자는 “올 1분기 은행권의 상각형 조건부자본증권 발행 규모가 3조원 중반대로 집계되고 있다”며 “지난해 1분기 발행규모가 2조5000억원이었던 것을 고려할 때 1조원 가량 늘어난 규모”라고 설명했다.

“채권금리 하락으로 발행조건 유리”

금융권의 채권 발행이 늘어나는 배경으론 저금리 기조가 꼽힌다. 코로나19 사태 장기화로 기준금리 추가 인하 기대감이 커지고 안전자산 선호 현상도 뚜렷해지면서 채권 인기는 계속 높아지고 있다.

한국은행 등에 따르면 3년 만기 국고채 금리는 지난 1월 말 1.30%에서 2월 말 1.10%, 지난 11일 1.086% 등으로 하락 추세다. 지난 9일에는 사상 최초로 장중 0%대를 기록하기도 했다.

시중은행 관계자는 “채권 발행금리가 낮아진 데다 자금을 확보해야 할 이슈도 있어 발행금액과 회차를 늘리고 있다”고 전했다.

은행들은 선제적으로 자본적정성을 높이는 게 주요 목적이다. KB·우리·하나 등 금융지주사들의 경우 올해 비은행 부문에 대한 적극적인 M&A를 위해 자금마련에 나선 측면이 강하다. 지방금융지주사들은 발행자금을 비은행부문 자회사 지원에 활용하고 있다.

투자자 입장에서도 은행채는 신용도가 높은 ‘우량채권’으로 투자 안정성이 높다. 여기에 상대적으로 높은 금리를 제공해 수요가 몰리고 있다는 분석이다. 상각형 조건부자본증권 발행금리는 현재 1%후반에서 3%대에 형성돼 있다.

이혁재 DB금융투자 연구원은 “저금리 기조가 계속되는 가운데 우호적인 수급상황과 절대금리를 바탕으로 순조로운 발행이 예상된다”며 “고금리 채권이 필요한 개인과 일부 기관 고객에게 투자 매력이 있다”고 말했다.

!['범죄도시' 마동석의 43억 청담동 고급빌라 [누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900140t.jpg)

![“아내 말레이 갔다”…피해자 시신 장소 숨기는 이기영 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051800218t.jpg)

![‘아파트 공동명의' 조르는 아내, 이혼테크 수법일까요[양친소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900076t.jpg)