|

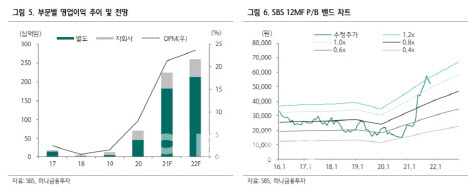

별도 영업이익은 763억원으로 전년 동기 대비 202% 증가했다. 이기훈 하나금융투자 연구원은 “빠르게 회복 중인 TV광고(전년 동기 대비 43% 증가)와 중계권 손상차손과 관련한 일회성(약 570억원)이 반영됐다”며 “TV광고는 브랜드 광고 성장이 구조적으로 나타나고 있어 CJ ENM과 동반 성장하는 흐름이 나타나고 있다”고 분석했다.

SBS 연결 자회사들의 합산 영업이익도 108억원으로 전년 동기 대비 8% 늘어 성장세를 지속하고 있다. SBS의 4분기 예상 매출액과 영업이익은 각각 2613억원과 423억원이다.

특히 브랜드 광고 확대에 따른 TV광고의 구조적 성장(CJ ENM과 동반 써프라이즈)에 더해 2022년 스튜디오S의 프리 IPO(상장 전 지분 투자)를 앞두고 오랫동안 준비해 온 넷플릭스 외 다양한 글로벌 온라인동영상서비스(OTT)향 판매가 시작되고 있는 점이 긍정적이다.

이기훈 연구원은 “연말 SBS미디어홀딩스와 TY홀딩스의 합병 이후 빠르면 내년 1분기부터 스튜디오S의 프리 IPO가 예상된다”며 “캡티브 12편(수목 제외) 중 8편 내외의 제작이 이뤄지면 최대 1조원의 가치가 예상된다”고 전했다.

이 연구원은 “12월 ‘그 해 우리는’의 넷플릭스향 판매가 확정됐으며, 올해 거의 실패가 없었던 SBS에 대한 애플TV+, 디즈니+ 등 글로벌 OTT들의 작품 수급 논의가 활발해질 수밖에 없다”며 “내년 프리 IPO와 함께 글로벌 OTT향 드라마가 대폭 늘어날 원년이 될 것”이라고 전망했다. 그는 “스튜디오S의 가치는 최소 1조원으로 예상보다 훨씬 더 높을 것”이라고 덧붙였다.

!['범죄도시' 마동석의 43억 청담동 고급빌라 [누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900048t.jpg)

![“아내 말레이 갔다”…피해자 시신 장소 숨기는 이기영 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051800218t.jpg)

![진실은 밝혀질 것… 김호중, 창원 2일차 공연도 '예정대로' [종합]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900002t.jpg)

!['선재 업고 튀어' 속 그 차, 시간을 돌려서라도 갖고 싶은걸[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051800193t.jpg)