증여를 하기 전에 먼저 토지와 건물은 평가의 가치가 다르다. 토지는 계속 상승하는 가치를 가지고 있고, 건물은 사용하는데 가치가 있으므로 신축 시점이 비싸고 감가상각을 통해 시간이 지나면 건물의 가치는 줄어든다. 이러한 속성에 따라 증여의 방법과 효과가 다르게 나타난다.

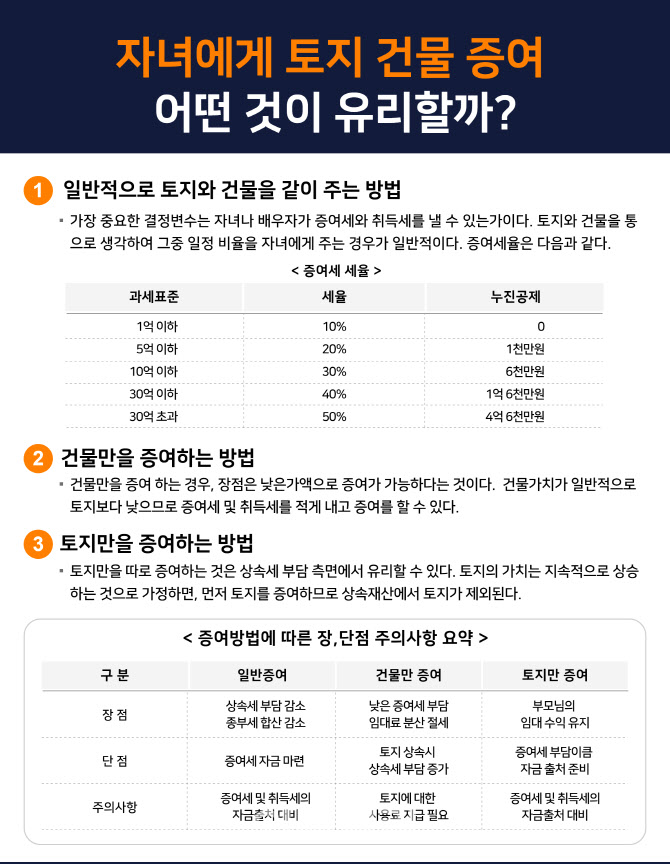

1. 일반적으로 토지와 건물을 같이 주는 방법

토지와 건물을 같이 증여해 주는 경우 가장 중요한 결정변수는 자녀나 배우자가 증여세와 취득세를 낼 수 있는가이다. 토지와 건물을 통으로 생각하여 그중 일정 비율을 자녀에게 주는 경우가 일반적이다.

증여세의 세율은 다음과 같다. 5억원의 지분을 자녀에게 증여해 준다면 자녀에 대한 공제 5000만원을 제외한 4억 5000만원이 과세표준이 되어 아래 표의 구간에 따라 증여세가 8000만원으로 결정된다. 자녀가 이 증여세를 낼 수 있으면 증여가 가능하다.

배우자에게는 10년간 6억원까지 공제가 되어 세금이 없다. 따라서 배우자에게 10억원의 지분을 증여해 준다면 6억원을 넘어서는 4억원에 대해서만 과세되며 약 7000만원 정도의 세금이 나온다.

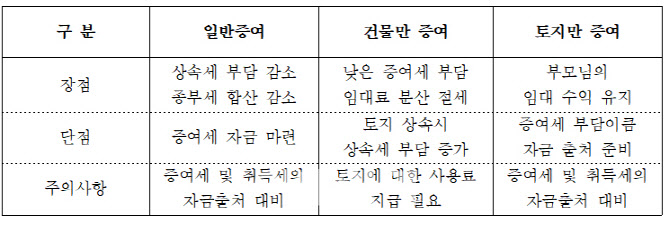

|

2. 건물만 증여하는 방법

건물만 증여 하는 경우, 장점은 낮은 가액으로 증여가 가능하다는 것이다. 건물가치가 일반적으로 토지보다 낮으므로 증여세 및 취득세를 적게 내고 증여를 할 수 있다. 또한 건물에서 발생하는 임대료는 증여받은 사람의 소득이 된다. 이는 향후 상속 시 상속세 재원 마련이나 추가 재산마련을 위한 자금 준비에 도움이 된다.

주의할 점은 건물 임대료 중 일부를 토지 사용료로 지급해야 한다는 것이다. 지급금액은 시가(일반적으로 공시지가)의 2% 부담하므로 임대료에 비해 저렴하다.

장기적으로 건물의 가치는 계속해서 낮아진다. 그래서 상속이 아닌 중도처분 즉 양도를 할 경우에는 양도금액의 현금 귀속이 적을 수 있다. 또한 남은 토지를 상속으로 받으면 토지는 계속해서 물가 상승률만큼 가치가 상승하는 것이 일반적이므로 상속세 부담이 커질 수 있다.

3. 토지만을 증여하는 방법

토지만을 따로 증여하는 것은 상속세 부담 측면에서 유리할 수 있다. 토지의 가치는 지속적으로 상승하는 것으로 가정하면, 먼저 토지를 증여하므로 상속재산에서 토지가 제외된다. 따라서 상속세 부담이 줄어드는 장점이 있다. 또한 증여를 한 사람이 노후에도 임대료 소득을 확보하여 안정적인 노후를 보내고자 할 때도 유리하다.

하지만, 토지증여는 일반적으로 건물보다 토지의 금액이 크기 때문에 증여세 부담이 클 수 있다. 증여를 받는 사람은 증여세뿐만 아니라 취득세에 대해서도 자금출처 대비를 하여야 한다.

|

|

![내밀지도 않은 혀가 절단?...친구 남친에 강제 키스한 女에 '일침' [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041700002t.jpg)