전문가들은 미 마이크론의 HBM 양산이 되레 시장을 확대해 우리 기업에 강점으로 작용할 수 있다고 분석했다. 시장 초기에 뛰어들어 입지를 다진 삼성전자와 SK하이닉스가 기술 개발에 박차를 더한다면 시장 점유율을 더 가져갈 기회가 될 수 있다는 얘기다. 장기적으론 마이크론의 기술이 어느 정도까지 따라올진 예상할 수 없는 만큼 고객사 확보 등을 통해 현실에 안주하지 말아야 한다는 지적도 많았다.

|

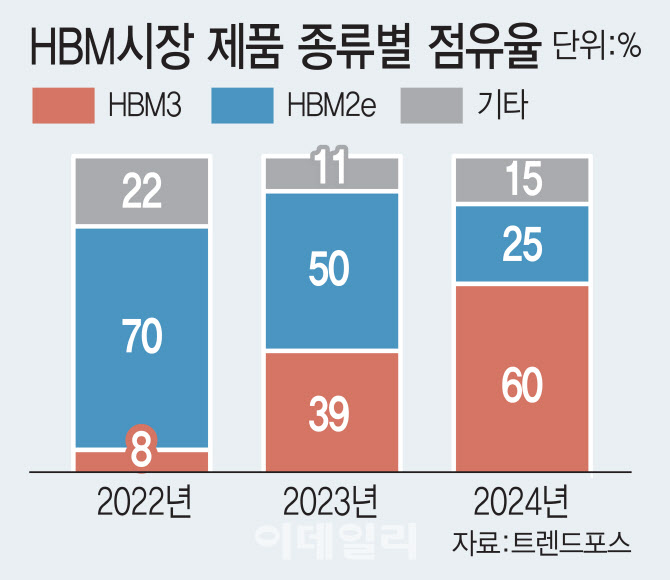

특히 내년부터 인공지능(AI) 열풍으로 HBM 시장은 더욱 확대할 것으로 관측된다. AI와 데이터센터 투자가 본격화해서다. 대만 시장조사업체인 트렌드포스는 글로벌 HBM 규모가 올해부터 2025년까지 연평균 최대 45% 이상 커질 것으로 내다봤다.

트렌드포스는 “AI 모델과 애플리케이션이 더욱 복잡해지면서 HBM 수요는 급증할 것”이라며 “HBM 단가가 다른 D램 제품보다 몇 배 더 높고 내년 성장률이 올해 대비 172%에 달하기 때문에 내년 삼성전자와 SK하이닉스 등 메모리 공급업체 수익에 크게 기여할 것”이라고 전망했다.

이규복 반도체공학회장은 “앞으로 메모리 반도체 시장은 마이크론이 들어오면서 HBM 쪽으로 갈 것”이라며 “후발주자 진입을 심각한 문제로만 받아들이기보단 오히려 시장이 커지는 것을 대비하는 게 더 중요하다”고 했다.

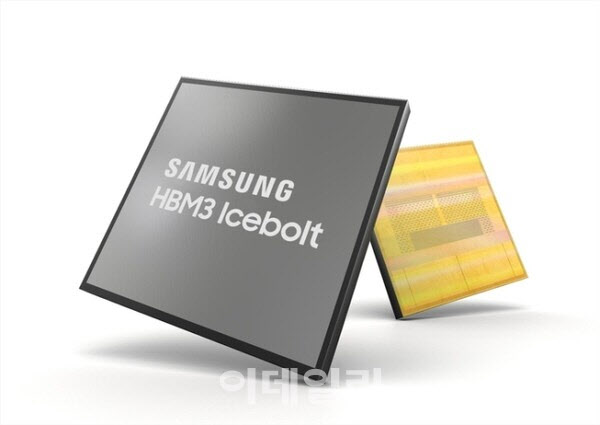

마이크론이 HBM3를 건너뛰고 예고한 대로 HBM3E 제품 양산에 성공한다고 해도 삼성전자와 SK하이닉스를 당장 따라잡긴 현실적으로 힘들다. 점유율 차이가 이미 많이 벌어진 데다 메모리 반도체 특성상 시장에 먼저 진출하고 양산을 시작한 기업이 강점을 갖고 있어서다. 삼성전자와 SK하이닉스는 이미 고객사로부터 수율 등에서 검증을 마친 회사다.

|

그러면서 “우리 기업이 문제가 생기면 마이크론이 반사이익을 볼 것”이라고 덧붙였다. 이 회장 또한 “마이크론이 시장에서 동등해지긴 어렵지만 장기적으로 기술개발을 계속하면 훗날 경쟁 관계가 될 수 있다”며 “우리 기업들은 기존에 했던 것에서 수율을 끌어올려서 안정화를 더하고 다음 세대의 HBM을 어떤 형태로 개발할지 등 끊임없는 고민으로 시장의 니즈를 파악해서 준비를 해야 한다”고 했다.

삼성전자는 오는 2025년 6세대 HBM인 HBM4 개발을 목표로 하고 HBM 이후 제품으로 연산하는 메모리인 HBM-PIM 등 개발에도 속도를 내고 있다. HBM3E 개발을 완료해 내년 상반기부터 양산에 돌입하는 SK하이닉스는 성능 검증을 위해 엔비디아에 샘플을 공급하는 등 고객사 확보에 전념하고 있다. 아울러 메모리에 연산 기능 적용한 PIM 제품 중심의 기술력 확보에도 집중하고 있다.

김정호 교수는 “삼성은 하이닉스를 뒤따라가고 있지만 파운드리와 패키징까지 할 수 있단 강점이 있는 만큼 패키징까지 완료해서 HBM을 납품하는 전략으로 시장을 돌파하는 방법도 있다”며 “SK하이닉스는 삼성과 달리 턴키(일괄 생산) 체제가 없기 때문에 TSMC에서 패키징 조립까지 이뤄질지가 관건이다. 각 사에 따른 맞춤형 전략을 잘 세워서 HBM 시장을 선점하는 게 중요하다”고 설명했다.

![할머니에 욕정 품은 그놈…교회로 향한 이유는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300012t.jpg)

![40년간 아무도 예상치 못한 AI 붐에 대비한 '이 사람'[파워人스토리]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300015t.jpg)