|

은행들이 예금 뿐 아니라 트리플A등급(AAA)의 은행채, 양도성예금증서(CD) 등 시장성 수신으로도 자금을 빨아들이자 상대적으로 회사채 수요가 감소하는 현상도 나타났다. 금융당국의 유동성 커버리지비율(LCR), 예대율 규제 완화로 은행채, CD발행 등은 소폭 감소하는 분위기지만 예금 등 저축성 수신은 여전히 시중 자금을 쏙쏙 빨아들이고 있다.

|

◇ 매달 정기예금으로 20조~30조원씩 몰려

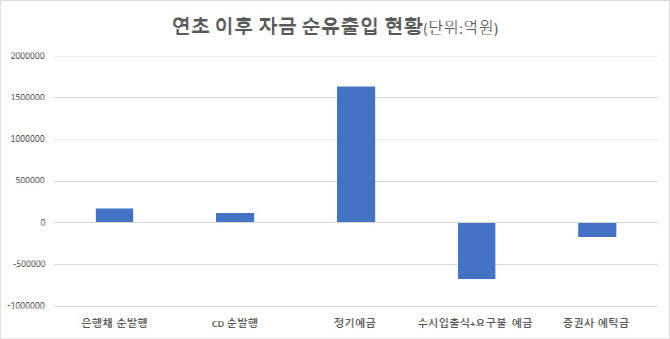

한국은행 등에 따르면 은행 정기예금으로 올 들어 10월까지 약 164조원 가량이 순유입됐다. 7월부터 10월까지 매달 20조~30조원 이상의 돈이 몰렸다. 특히 10월엔 5대 시중은행(KB국민ㆍ신한ㆍ하나ㆍ우리ㆍNH농협) 정기예금에만 48조원이라는 자금이 몰렸다. 연중 최대 규모다.

7월부터 예대금리차 공시제도가 적용되면서 신규취급액 은행 수신금리는 6월 전월비 39bp(1bp=0.01%포인트) 뛰었고 7월엔 52bp나 급등했다. 외환위기였던 1998년 1월 한 달 새 389bp 급등한 이후 약 24년 만에 가장 큰 폭의 상승세를 기록했다.

7월, 10월 기준금리가 0.5%포인트 오르는 빅스텝이 단행되는 등 금리 추가 상승 전망이 나오자 금리가 저렴한 수시입출식 예금이나 요구불 예금에선 자금이 빠졌다. 수시입출식 예금은 7월 이후 넉 달 연속 자금이 순유출되는 등 연초 이후 60조원 넘게 자금이 이탈했고 요구불 예금도 7조원 넘게 순유출됐다. 이런 자금들이 정기예금으로 대거 이동하고 있는 것으로 보인다.

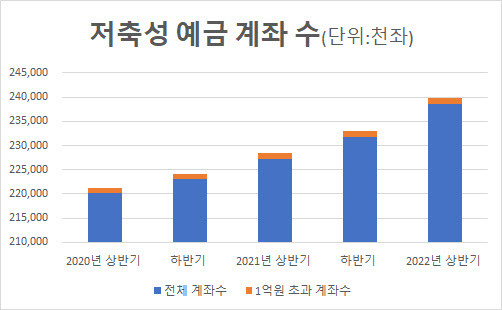

특히 고액의 뭉터기 예금들이 늘어나고 있다. 한은에 따르면 저축성 예금 계좌는 올 상반기 2억3864만4000개로 금리가 0.5%였던 2020년 상반기(2억2020만7000개) 대비 8.4% 증가했다. 반면 예금 10억원 초과 계좌 수는 같은 기간 78개에서 94개로 늘어나 20.5%(16개) 늘어났다. 1억원 초과 계좌 수도 1014개에서 1190개로 16.6%(176개) 증가했다. 고액의 돈이 예금으로 쏠릴 만큼 금리 메리트가 높아진 영향이다.

|

◇ 주식·채권 자금에선 돈 빠져 은행 예금으로

은행들이 시중 자금을 빨아들이고 있는 반면 주식, 채권 등에선 자금이 대거 빠지고 있다. 증권사 고객예탁금은 연초 이후 16조7000억원(10월 26일까지 누적) 가량 빠져나갔다. 주식형 펀드와 채권형 펀드에서도 각각 1조6000억원, 7조2000억원이 순유출됐다.

단기자금인 머니마켓펀드(MMF)로는 올해 전체적으로 11조7000억원 가량이 순유입됐으나 9월에는 10조원 넘게 순유출되기도 했다. 레고랜드 채무불이행으로 회사채 자금 경색 및 신용 우려가 커졌던 10월 중순에도 MMF에선 자금이 순유출됐다. 10월 18일부터 24일까지 매일 1조원 안팎씩 자금이 빠져나갔다. MMF는 91일물 기업어음(CP), 91일물 CD 등에 주로 투자하는데 CP 등의 신용위험이 커지자 환매 요청이 급증한 영향이다. 이에 정부가 연기금 등에 환매 자제 요청을 걸면서 MMF에서의 자금 유출은 잦아들었다. 지난달 28일엔 하루 새 3조9000억원의 자금이 유입된 바 있다.

금융당국이 은행채, CD발행 수요를 줄이기 위해 LCR 및 예대율 규제 완화 조치를 하면서 지난달 은행채, CD발행도 둔화됐다. 은행채는 9월 7조4600억원이 순발행됐으나 10월엔 2600억원으로 줄었고 CD는 2조7000억원 순발행에서 1조6000억원 순상환으로 돌아섰다. 넉 달 만에 순상환이다.

정부가 은행권의 시장성 수신을 제약하는 분위기인 만큼 은행은 저축성 수신을 강화할 수밖에 없는 분위기다. LCR, 예대율 규제 완화로 여유가 생겼다고 해도 대출 증대를 위해선 은행들의 수신 경쟁은 더 강화될 수 있다. 특히 저축은행 등 제2금융권의 경우 5~10%대의 고금리를 내걸면서 자금 모집에 나서고 있다.

은행권 관계자는 “예대율 규제가 완화됐지만 금융시장 전반이 불안하다 보니 저축은행보다는 은행 선호도가 높은데다 은행 금리도 낮지 않아 저축은행으로선 고금리를 주고 예금을 당겨와야 하는 상황”이라고 말했다.

은행, 저축은행의 수신 경쟁 강화는 대출 금리의 과도한 상승으로 이어질 수 있다. 변동금리 대출의 기준이 되는 코픽스 금리의 70~80%가 예금 금리로 구성돼 있기 때문이다. 금융권 관계자는 “은행이 시중자금을 모조리 흡수하면서 여타 부문의 유동성이 메마르게 되고 수신경쟁까지 동반되고 있다”며 “이는 대출금리 급등 등 의도치 않은 긴축으로 이어질 수 있다”고 밝혔다.