마켓컬리가 뉴욕행 대신 국내 증시 기업공개(IPO)를 선언한 가운데 국내 상장도 순탄하지 않을 것이란 전망이 나오고 있다.

사실상 중국·러시아계 자본이 점령한 상황에서 ‘IPO가 투자자들의 엑시트(자금회수) 수단’으로 소모될 가능성이 커지고 있어서다. 투자금 회수에 방점이 찍힌 해외 재무적투자자(FI)들이 대규모 블록딜(시간 외 대량매매) 등을 통해 지분을 털고 나갈 경우 일반 투자자들에게 피해가 돌아갈 것이란 전망마저 나오고 있다.

|

마켓컬리 운영사인 컬리는 지난 9일 2254억원 규모의 시리즈F 투자 유치 소식과 함께 국내 증시에 기업공개(IPO)를 결정했다고 밝혔다.

지금까지 마켓컬리를 아끼고 이용한 고객과 생태계 참여자와 함께 성장의 과실을 나누는 것이 중요하다고 생각했다는 게 회사 측 설명이다. 때마침 한국거래소가 K유니콘의 국내 상장 유치를 위해 심사체계 개선에 나서겠다 말한 점도 국내 증시 상장으로 선회한 요인으로 꼽힌다.

국내 상장을 선언한 마켓컬리를 두고 업계 안팎에서는 물음표를 거두지 않고 있다. 미 증시 입성만큼 국내 증시 입성도 녹록지 않을 것이란 전망 때문이다. 그도 그럴 것이 마켓컬리의 주요 투자자 명단을 보면 사실상 글로벌 자본이 점령하고 있다고 해도 과언이 아니다.

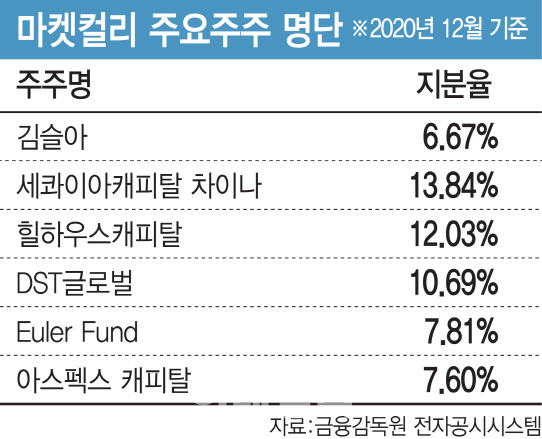

컬리의 지난해 12월 기준 감사보고서를 보면 김슬아 대표의 지분은 6.67%에 불과하다. 반면 외국계 자본은 전체 지분의 58% 수준에 이른다. 중국계 자본인 세콰이어캐피탈차이나와 러시아계 VC인 DST글로벌이 각각 10% 이상을 보유한 주요투자자로 이름을 올리고 있다.

특히 중국계 자본의 득세가 눈에 띈다. 세콰이어캐피탈차이나 13.84%, 중국 최대 투자사인 힐하우스캐피털 12.03%, 홍콩계 아스펙스 캐피탈 7.60% 등 전체 지분의 33.47%를 보유하고 있다. 이달 이뤄진 시리즈F 투자로 김슬아 대표의 지분은 더 낮아지고 해외 투자자들의 지분은 더 늘었다.

|

상황이 이렇다 보니 K유니콘 상장 요건 완화와 별개로 상장 과정에서 검증해야 할 사안이 적잖다는 견해가 지배적이다. 우선 김슬아 대표 지분이 절대적으로 부족한 상황에서 원활한 상장을 위한 지분 확보가 걸림돌이다. 중장기 플랜에 동참해줄 대형 SI(전략적투자자)가 마땅치 않은 점이 불안 요소다.

한 업계 관계자는 “어떤 잠재력을 가진 기업이라도 대표이사가 6%도 안 되는 지분을 가지고 국내 증시 상장에 나선 사례는 드물다”고 말했다. 거래소가 K유니콘 육성이라는 이름 아래 이러한 상황을 용인해줄 경우 문제의 소지가 있을 경우도 배제할 수 없다.

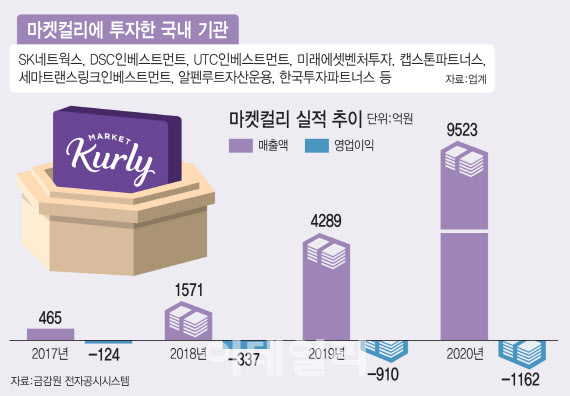

상장하더라도 마켓컬리가 원하는 기업가치를 만들어낼 수 있을지도 미지수다. 현재 추정하는 마켓컬리의 기업가치는 2조5000억원 수준이다. 시리즈F 투자에 참여한 투자자들의 수익 보장을 위해서는 상장 후 시가 총액이 4조~5조원은 나와야 한다는 관측이다. 이베이코리아 인수 기업이자 지난해 매출 22조원을 넘어선 이마트(139480)(12일 종가기준 4조3347억원)의 시가총액 수준에 필적해야 하는 셈이다.

상장 이후 오버행 리스크도 우려 요소로 꼽힌다. 수익 추구에 방점이 찍힌 FI들로만 주주 구성이 이뤄진 상황에서 보호 예수 기간 이후 블록딜 등을 통한 대규모 지분 털기에 나선다면 주가가 순식간에 출렁일 가능성이 크다. 결국 일반 청약에 참여한 일반 투자자들에게도 영향이 미칠 수 밖에 없다.

한 업계 관계자는 “주주구성이 다양하고 주주 간 계약이 있어 일제히 지분을 터는 상황이 벌어질 가능성은 희박하다”면서도 “결국 일정 기간 보유한 뒤 수익을 내는 게 FI들의 섭리인 상황이다 보니 이런 부분을 상장 전에 면밀하게 검증하고 검토해야 한다”고 말했다.

|

!['눈물의 여왕' 김수현, 연기도 사는곳도 '명품' [누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800043t.jpg)

![‘수면 이혼' 하고 싶은데…발끈하는 아내 어떡하죠[양친소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800147t.jpg)

![구독자 10만 여행 유튜버들, 수익이 얼마나 될까요?[궁즉답]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800072t.jpg)