|

28일 한국거래소 등에 따르면 올 상반기 유가증권시장에서 4개, 코스닥 시장에서 36개의 기업이 신규 상장해 총 40개의 기업공개(IPO)가 이뤄졌다. 이는 코로나19의 직격타를 맞았던 지난해 상반기 12개에 그쳤던 것과 비교하면 3배 이상 늘어난 것이다.

전체 공모 금액은 코스피 시장에 4개 기업이 상장한 덕에 약 5조6167억원을 기록했다. 특히 올해 솔루엠(248070) △프레스티지바이오파마(950210) △SK바이오사이언스(302440)(SK바사) △SK아이이테크놀로지(361610)(SKIET)가 코스피 상장을 통해 총 4조3374억원을 조달했다. 지난해 코스닥 종목 12개만이 공모를 진행, 총 공모 규모가 3650억원에 달했던 것과 비교하면 10배 넘게 증가한 셈이다.

특히 상반기 공모를 진행했던 기업들 중 에이치피오(357230)와 아모센스(357580)를 제외, 전체의 약 95%(38개)는 공모가를 모두 희망 밴드 상단이나 상단을 초과해서 결정했다. 청약 역시 균등배정과 중복청약 등의 영향으로 경쟁률 1000대 1을 넘긴 기업이 23개로 전체의 절반을 넘어섰다. 특히 올해 상반기에는 SKIET라는 대어가 등장하면서 약 81조원에 달하는 증거금을 끌어모으는 등 증시에 역대급 기록을 세우기도 했다.

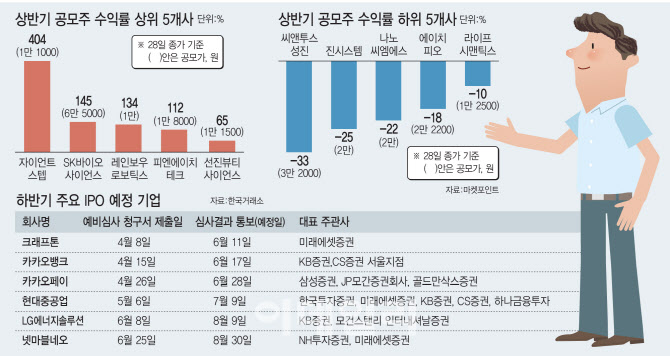

가장 성적이 좋았던 종목은 메타버스 관련주인 자이언트스텝(289220)이었다. 자이언트스텝은 공모가(1만1000원) 대비 404% 올라 28일 5만5400원으로 거래를 마쳤다.

그 뒤를 SK바사(145%), 레인보우로보틱스(277810)(134%) 등이 이었다. SK바사는 코로나19 백신 위탁생산 모멘텀이 강점으로 작용했다. 레인보우로보틱스는 로봇 관련 기술력이 부각되면서 이들은 모두 상장 첫 날 ‘따상’(공모가 2배로 시초가 형성 후 상한가) 기록에 성공했다.

반면 성적이 좋지 않았던 종목으로는 마스크 및 필터 전문 기업인 씨앤투스성진(352700)(-33%) 외에 진시스템(363250)(-25%), 나노씨엠에스(247660)(-22%), 에이치피오(357230)(-18%) 등이 있다.

크래프톤 먼저 할까 카뱅 먼저 할까

하반기 IPO 시장은 더 뜨거울 전망이다. 하반기 공모청약 첫 주자로는 크래프톤과 카카오뱅크가 꼽힌다. 크래프톤은 당초 7월 14~15일에 공모청약을 진행한 후 같은 달 22일에 상장할 예정이었다. 하지만 희망 공모가 밴드가 45만8000~55만7000원으로 책정되면서 고평가 논란이 불거졌고 지난 25일 금융감독원은 증권신고서 정정을 요구했다. 크래프톤은 이번 주 중에 증권신고서 수정을 완료해 바로 재신청을 한다는 방침이다. 이렇게 되면 상장 시기는 7월 말 또는 8월 초로 연기될 것으로 보인다.

카카오뱅크는 증권신고서를 제출하며 7월 26~27일 일반공모청약, 8월 5일 상장 계획을 공개했다. 금감원에서 이같은 내용을 골자로 한 증권신고서를 확정한다면 카카오뱅크는 크래프톤과 비슷한 시기에 상장할 전망이다.

이들 기업은 비슷한 시기에 상장하지만 청약 방법에서 차이가 난다. 크래프톤의 경우 중복청약 마감 시한인 6월 20일 이전에 증권신고서를 제출해 중복청약 대상이 됐다. 1인이 여러개의 증권사에 청약을 할 수 있어 소액으로도 1주 이상 확보가 가능하다. 크래프톤은 마지막 중복청약 가능 대어로 알려지면서 SKIET 이상의 청약증거금이 몰릴 것으로 예상되고 있다.

반면 카카오뱅크는 28일 증권신고서를 제출하면서 중복청약을 피했다. 여러 계좌에 청약을 하더라도 가장 먼저 청약한 곳의 청약증거금만 유효하다. 이후 청약증거금은 무효처리된다. 다만 공모가 희망밴드가 3만4000~3만9000원으로 상대적으로 낮게 책정하면서 일반청약자들이 대거 몰릴 가능성을 키운 상태다.

카카오페이는 이날 예심심사가 통과됐다. 이 외에도 현대중공업은 7월 9일 전후 결과가 나온다. 100조원 기업 상장으로 기대를 모으고 있는 LG화학(051910)의 자회사 LG에너지솔루션은 지난 6월 8일 상장 예비심사 청구서를 제출해 8월 9일 전후로 예비심사 통과 여부가 결정될 예정이다. 모바일게임 ‘리니지2 레볼루션’을 개발한 넷마블네오는 지난 25일 예비심사 청구서를 내 8월 30일 전후로 통과가 결정될 전망이다. 이들 기업은 6개월 이내에 증권신고서를 제출, 상장하면 된다. 대부분의 기업이 올해 상장을 목표로 하고있는 만큼 연말까지 IPO 붐은 이어질 것으로 보인다.

이미 상반기 중에 IPO에 따른 공모자금이 5조6167억원을 기록했고, 여기에 크래프톤이 정정신고를 앞두고는 있지만 증권신고서상 최저 4조6075억원을 조달하겠다고 밝혔고 카카오뱅크도 공모가 희망범위 하단을 기준으로 2조1598억원을 끌어모을 예정이어서 연간 공모자금 규모 10조원은 가뿐하게 넘길 것으로 보인다. 과거 역대 최대 기록은 삼성생명이 상장했던 2010년 10조907억원이다.

박종선 유진투자증권 연구원은 “LG에너지솔루션 하나만 봐도 기업가치가 100조원 수준으로 거론되고 있으니 지분의 10~20%만 공모해도 공모규모가 10조원을 넘어갈 것”이라며 “올해 하반기 공모 예정기업까지 모두 더한다면 올해 공모 규모가 우리 증시 사상 연간 최고 기록을 무난하게 경신할 것”이라고 말했다.

!['눈물의 여왕' 김수현, 연기도 사는곳도 '명품' [누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800043t.jpg)

![‘수면 이혼' 하고 싶은데…발끈하는 아내 어떡하죠[양친소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800147t.jpg)

![구독자 10만 여행 유튜버들, 수익이 얼마나 될까요?[궁즉답]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800072t.jpg)