|

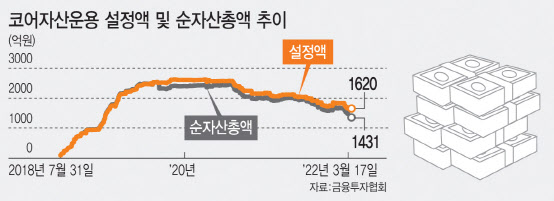

20일 금융투자업계에 따르면 지난 17일 코어운용은 ‘코어 Run and Hit 전문투자형 사모투자신탁 9호’(이하 런앤히트 9호) 투자자들의 과반수 이상의 찬성을 받아 펀드 만기를 1년 연장했다. 지난 2019년 2월 18일에 설정된 런앤히트 9호의 운용 기간은 3년 1개월로 만기는 지난 18일이었다.

런앤히트 9호는 적격투자자 전용 사모투자신탁으로 단위 폐쇄형 구조다. 펀드 제안서에 ‘위험등급 1등급’으로 표기했으며 운용 기준에 맞는 기업을 선별, 비상장 기업 발행 보통주에 투자한다고 소개했다. 최소 가입액은 1억원 이상으로 현재 설정액은 64억원 수준이다.

런앤히트 9호 성과를 보면 연초 이후 수익률이 -13.78%, 설정 이후로 따져도 -14.38%로 손실 상태다. 코어운용이 지난 11일 유안타증권 등 주요 판매사에 보낸 만기연장 요청 협조공문을 보면, 신라젠을 비롯한 바이오기업 퇴출로 신주 펀딩 장외가격이 하락세를 보이고 있어 주요 편입자산인 바이오업체 비비비의 주식 매각이 어렵다는 점을 이유로 들었다. 비비비 기존 주주와 바이오 세컨더리 조합에 타진하고 있으나 현재 확정된 매수자가 없다고 설명했다.

현재 런앤히트 9호에 편입된 잔여 종목은 비비비 3만5050주, 루켄테크놀러지스 5989주, 스테이지파이브 323주다.

|

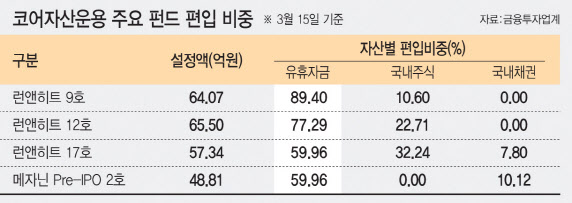

만기 연장 과정에서 코어운용이 운용을 제대로 하지 않은 것으로 드러나 더 논란이 일고 있다. 런앤히트 9호 제안서상 운용사 제시 위험은 1등급으로 위험자산에 최소 60% 이상 투자하는 집합투자기구로 표기했으나 코어운용은 3년 평균 40% 정도만 운용했다. 나머지는 유휴자금(현금) 비중으로 채운 것이다.

한 증권사 관계자는 “코어운용은 현금만 쌓아두고 운용은 제대로 하지 않은 채 운용보수는 보수대로 챙겼다”며 “통상적인 사모펀드는 자금의 70~80%를 투자로 집행하고 10~20% 수준만 현금으로 쌓아둔다”고 말했다.

올해 초 런앤히트 9호 국내주식 편입 비중은 29.59%에 불과하고 유휴자금은 70.41%에 달한다. 3월 15일 현재는 유휴자금이 89.40%이고 국내주식 비중은 10.60%까지 줄어든 상태다.

한 운용사 매니저는 “펀드 만기가 가까워졌을 때 자산을 매각해 현금 비율을 올리는 것은 문제가 없다”며 “하지만 운용 1~2년차에 현금 비중이 50~60%를 넘어가는 것은 제대로 운용하지 않았다는 것”이라고 지적했다.

실제 런앤히트 9호는 2019년 2월 설정 후 같은 해 9월까지 유휴자금 비중이 50%를 넘어섰다. 이후 40%대 수준을 유지하다 2020년 9월에 다시 50% 비중을 넘어섰다. 2021년 1월에는 60%를 12월에는 70%까지 치솟았다.

|

한 운용사 관계자는 “단순히 현금만 들고 있기보다 단기 채권에라도 투자를 했어야 한다”며 “유동성 자금을 긴 시간 높은 비중으로 뒀다는 것은 무책임한 처사”라고 지적했다. 그는 또 “투자의 기회가 없었다고 보기도 어렵다”며 “2019년부터 2021년까지 기업공개(IPO)도 많았고 증시 분위기가 좋았음에도 손실을 냈다는 것은 결론적으로 운용을 못한 것”이라고 강조했다.

판매사 신고에도 무대응…“신의성실 의무 위반”

특히 판매사들이 코어운용의 불합리한 운용 방침에 잇달아 시정을 요구했고 금융당국에 보고도 했으나 바뀐 것은 없었다.

한 증권사 관계자는 “금융당국의 자체 전수점검 지시 이후 판매사들이 지속해서 불합리한 운용을 지적했다”며 “하지만 코어운용은 특별한 대응을 하지 않았다”고 말했다. 그는 “투자금 회수와 만기 연장을 하지 못하면 사고펀드로 등록, 금융당국의 조사를 받아야 할 지경에 이르자 코어운용은 만기연장 등을 추진하는 등 움직였다”고 지적했다.

한편 코어운용 관계자는 “증권사 판매사 직원한테 1등급 이상의 리스크를 질 수 있는 고객들만 가입을 시키라는 의미에서 제안서에 위험등급 1등급으로 표기한 것”이라며 “신탁 계약서나 그 투자 자산의 비율을 60%로 확정하겠다는 것은 아니다”라고 항변했다.

![40살 어린 20대女 쫓아다닌 60대男 결국...칼부림 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051000001t.jpg)