수조원부터 시작하는 가격도 화제지만, 여기서 끝이 아니다. 국내 최대 규모 해운사라는 ‘상징적’ 타이틀에다 수조원 규모 영구채 옵션까지 껴 있는 구조다 보니 매각 시작 전부터 흥행을 놓고 자본시장 안팎에서 의견이 분분하다. 한 치 앞을 모르고 출렁이는 해운 업황도 주요 변수로 떠오르면서 제대로 된 가격 산정이 가능할 지가 관심사로 떠올랐다.

|

18일 자본시장에 따르면 HMM은 이르면 이달 말 매각 공고를 낼 계획이다. HMM 최대주주인 KDB산업은행과 한국해양진흥공사는 지난 3월부터 매각을 위한 각 분야 자문단 선임을 시작으로 HMM 매각 절차에 본격 착수했다. 지분 매각 대상은 산업은행과 해양진흥공사가 각각 보유하고 있는 HMM 지분 20.69%, 19.96% 등 총 40.65%다.

일단 관심을 끄는 부분이 매각 지분에 대한 가격이다. 18일 종가 기준 HMM 시가총액(9조2575억원)에 견줘 평가한 해당 지분 가치는 약 4조원이다. 여기에 경영권 프리미엄을 얹은 가격을 환산하면 약 5조원 정도에 협상을 시작하지 않겠느냐는 게 업계 시각이다.

HMM은 과거 현대그룹 핵심 계열사였던 현대상선이 전신이다. 2016년 해운업 침체로 워크아웃에 돌입했고, 산업은행과 해양진흥공사로 이뤄진 채권단의 정책 자금을 받으면서 회생에 성공했다.

2020년만 해도 9808억원이었던 HMM의 영업이익은 지난해 9조9455억원을 기록해 10배 넘게 껑충 뛰었다. 같은 기간 매출도 6조4133억원에서 18조5868억원으로 3배 가까이 늘었다. 코로나19 수혜를 톡톡히 누리며 영업이익률 53.5%에 육박하는 매물로 탈바꿈했다.

인수와 동시에 국내 최대 해운사를 꿰찰 수 있다는 점은 흔치 않은 기회다. 자산총액만 17조7670억원(4월 기준)으로 국내 기업집단 중 25위를 차지한 대기업을 거느릴 수 있으니 유동성이 넉넉한 원매자라면 한 번쯤 고려해볼 만 하다는 평가도 없지는 않다.

그러나 국내 최대 해운사 주인이 되기까지는 전에 없는 험난한 과정을 지나야 한다. 산업은행과 해양진흥공사가 들고 있는 지분 외에도 2조6800억원 규모의 영구채가 매각전 변수이자 핵심으로 자리하고 있어서다.

산은과 해양진흥공사가 보유한 영구전환사채(CB) 및 영구신주인수권부사채(BW) 구주는 각각 1억119만주(20.69%)와 9759만주(19.96%)다. 금액으로 환산하면 산은이 1조8400억원, 해진공이 8400억원 규모의 영구채를 각각 보유하고 있다.

업계에서는 영구채 부담을 줄이기 위해 올해 4분기 1조원 규모 영구채를 기존 구주와 묶어 처분할 것이란 얘기가 나온다. 나머지 영구채는 보유하고 있다가 돌아오는 콜옵션 시점에 주식 전환이나 원리금 상환을 결정하는 ‘주주 계약’을 원매자와 맺어 해결하는 방안 등을 검토할 것이란 말도 나온다.

|

1조원 영구채를 묶어 같이 판다는 계획이 현실화한다면 현재 5조원 안팎에서 오가는 매각가는 커질 수밖에 없다. 인수 이후 콜옵션 시점을 기다리는 것에 부담을 느낀 원매자가 영구채를 모두 인수하겠다는 의사라도 비춘다면 매각가는 8~9조원에 육박할 것이라는 얘기도 있다. 자본시장에서 역대급 난이도의, 전무후무한 매각전이 될 것이라고 평가하는 이유다.

업계에서는 상식적으로 최소 4조원에서 최대 8~9조원까지 육박하는 매각가 밴드(범위)가 원매자들의 공감대를 사기 어려울 것이란 견해가 지배적이다. 고무줄 늘어나듯 추정 매각가가 광범위했던 적도 없거니와, 인수 이후에도 콜옵션으로 얽힌 추가 대금을 치러야 하는 흔치 않은 구조가 될 수 있다는 얘기가 나온다.

제아무리 적극적 자세로 인수에 나선다 할지라도 영구채가 껴 있는 인수 구조를 반길 원매자는 없다. 인수 이후 새 단장도 하고, 신사업으로 시너지도 내고 싶을 텐데 언제 끝날지 모르는 기간을 매각 측과 동행해야 할 가능성도 배제할 수 없다.

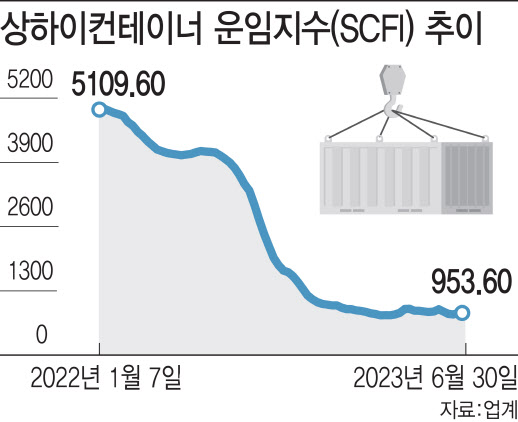

지난해 역대급 실적을 찍었지만, 올해 해운 업황이 주춤할 것이란 점도 변수다. HMM은 올해 1분기 영업이익이 3069억원으로 전년 동기 대비 90.3% 감소했다. 영업이익이 1년 만에 10분의 1 수준으로 쪼그라든 것이다. 증권가에서는 올해 HMM 잠정 영업익이 1조869억원으로 전년 대비 89% 급감할 것으로 보고 있다. 실적이 크게 꺾이는 게 현실이 된다면 매각가 산정에도 영향을 미칠 수밖에 없다.

일각에서는 다양한 경우의 수를 들며 매각 묘수가 있을 것이란 말도 나오지만, 크게 귀 기울이지는 않는 분위기다. 무엇보다 급락한 실적 변수에다 2조7000억원 규모의 영구채 이슈를 제대로 풀어낼 전략이 수반되어야만 매각전이 진전될 수 있을 것으로 보고 있다. 영구채 발행에 따른 주주가치 희석에 대한 우려도 잠재워야 한다.

한 자본시장 관계자는 “사업 규모나 영구채 이슈를 놓고 봤을 때 헐값에 매각할 수도 없고, (매각 하더라도) 또 다른 우려에 봉착할 수밖에 없는 상황이다”며 “해외 원매자에 매각하는 것을 가급적 지양한다는 분위기를 봤을 때 여러모로 쉽지 않은 딜이 될 것임은 분명하다”고 말했다.

|

![“‘강간·폭행·음주운전' 의대생은 의사가 되면 안됩니다” [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051100001t.jpg)

![“49살 같은데 94년생?”…마을 女이장의 반전[중국나라]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051000793t.jpg)