|

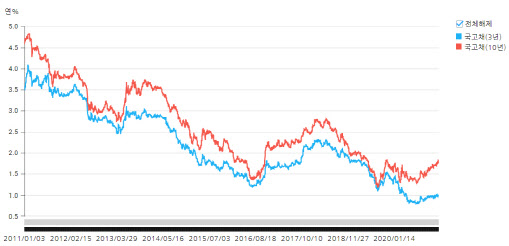

15일 마켓포인트에 따르면 국고채 20년물과 30년물 금리는 이날 각각 2.004%, 2.012%로 지난 2019년 3월 20일(2.020%, 2.000%) 이후 약 2년여 만에 2%를 넘어섰다. 국고채 10년물 금리 역시 1.871%로 거래를 마쳐 전 거래일보다 0.04%포인트 상승했다. 지난해 5월 13일(1.874%) 이후 9개월 만에 최고치다. 반면 국고채 3년물 금리는 0.998%로 0.003%포인트 상승하는 데 그쳤다.

국채 시장은 4차 재난지원금 추진으로 인한 추경 등 국고채 발행 증가 이슈에 올 초부터 중장기물 중심으로 올랐다. 장·단기물의 금리차도 점차 확대되는 모양새다. 국고채 10·3년물의 금리 차는 2월 들어 0.80%포인트로 확대되더니 이날 종가 기준으로 0.87%포인트로 벌어졌다. 이는 2011년 2월 16일(0.89%포인트) 이후 10년 만에 가장 큰 폭으로 확대됐다. 지난해 말 대비 국고채 10년물과 30년물은 각각 0.16%포인트, 0.19%포인트 가량 뛰었지만 3년물 금리는 0.02%포인트 상승하는 수준에 그친 영향이다.

최근 장기물 금리 상승은 조 바이든의 1조9000억달러 경기 부양책과 인플레이션 우려에 미국 10년물 금리가 1.2%를 넘어서는 등의 영향도 있지만 정치권에서 추진 중인 재난지원금이 추경 편성에 따른 국채 발행 부담으로 이어질 것이란 우려 때문이란 해석도 나온다. 더구나 4차 재난지원금 추진에 따른 추경 예산은 20조원 내외로 지난해 1~3차 대비 더 클 것이라는 예상이 지배적이다. 코로나19 사태 이후 재난지원금은 지난해 5월 14조3000억원, 9월말 7조8000억원, 올해 1월 9조3000억원 수준으로 세 차례에 걸쳐 지급된 바 있다.

기획재정부가 밝힌 2021년 국채발행 계획 규모는 이미 사상 최대치인 176조4000억원 수준이다. 여기에 추경을 통한 적자 국채를 발행 규모가 늘어날 경우 채권 시장은 추가 약세를 보일 것으로 예상된다. 시장에 풀린 국채 물량이 증가하면 가격은 떨어지고 금리는 오를 수밖에 없다.

◇ 20조원 국채 발행 폭탄, 금리 상승 부추길 듯

윤여삼 메리츠종금증권 연구원은 “지난 1월 들어 4차 재난지원금 이슈로 추경이 20조원 이상으로 이야기 되고 있어 수급 부담이 있는데다가 미국 금리도 지난주 10년물 1.2%, 30년물이 2% 뛰면서 국내 채권 시장 영향을 주기도 했다”면서 “국내 국채 발행 물량과 유가 등 원자재 가격 상승에 따른 인플레이션(물가 상승) 우려 등 전방위적으로 채권시장에 부정적인 요인이 복합적으로 겹쳐 있는 상황”이라고 설명했다. 특히 “20조원 이상의 국채 발행은 예비비 3조원에 한국은행이 8조~10조원 규모를 매수해준다고 가정해도 시장에 풀리는 물량은 15조원 규모에 달할 것”이라며 “미국 금리 인상 등 대외 금리 상승 부담까지 생각하면 가격에 대한 민감도가 높은 장기 금리 상승폭이 더 커질 수 있다”고 덧붙였다. 채권시장에선 10년물 컨센서스가 1분기 1.74%, 2분기 1.81%, 3분기 1.86%, 4분기 1.90%를 보일 것으로 예상하나 국채 금리 상승세가 더 빨라질 것으로 예측된다. 이미 10년물 금리는 1.87%에 달한다.

공동락 대신증권 연구원 역시 “최근 국채 금리 중장기물 상승의 가장 큰 요인은 수급 부담인 것 같다”면서 “글로벌 시장에서 전반적으로 경제성장률과 지표가 개선되는 상황에서 장기물 상승 압박은 더욱 심해질 것이다. 2분기까지도 중장기물을 중심으로 점진적인 금리 상승이 이어질 것으로 보인다”고 말했다.

장기물 중심의 국고채 금리 상승은 시중은행 등 대출금리 인상으로 이어지고 서민 경제에 악영향을 줄 수 있다. 코로나19로 무너진 국내 경제가 한은의 기준금리 인하 등 유동성 확대로 버티는 상황에서 국채 금리가 오르면 실질 금리 상승으로 이어질 수밖에 없다. 경기회복이 제대로 안 된 상태에서 대출금리가 오를 경우 서민들의 부담으로 이어진다.