|

[이데일리 김정남 기자] 결국은 또 법인세 논쟁이었다. 여야가 23일 추가경정예산안 처리 협상을 할 때 주요 쟁점 중 하나가 법인세 인상에 대한 부대의견 명시 여부였다. 새정치민주연합이 법인세율 인상을 주장하고 새누리당이 이를 막는 식의 싸움이 매번 반복되고 있는 것이다.

최근 해마다 거듭되는 세수결손을 어떻게 메울지를 두고 여야가 격돌하는 것인데, 여의도 정가에서 법인세는 단순히 하나의 세목이 아니라는 게 이번에 또 증명됐다는 평가다. 여야 원내지도부는 이날 약 5시간의 마라톤 회동 끝에 소득세와 법인세 정비 등 세입확충을 위한 모든 방안을 마련하고 국회와 논의하자는 선에서 부대의견을 정리했다. 핵심은 역시 법인세다. 이번 부대의견으로 인해 최소한 올해 연말까지는 여야의 ‘세금전쟁’은 불가피하다는 관측도 벌써부터 나온다.

그렇다면 왜 법인세일까. 세수(稅收) 규모가 더 큰 소득세와 부가가치세 등이 엄연히 존재하는데도 왜 여야는 법인세를 두고 씨름을 벌일까. 그 바탕에는 경제적 이유와 함께 정치적 이유가 있다.

◇법인세, 소득세·부가가치세 비해 정치적인 부담 작아

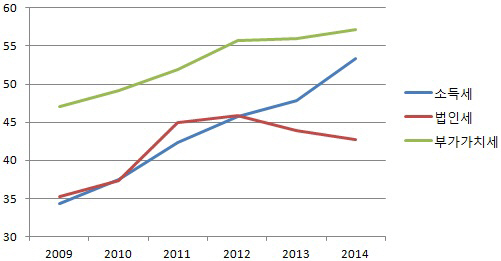

23일 이데일리가 국세청·통계청·국세통계연보 등을 인용한 국회예산정책처의 자료를 분석해보니, 지난 2012년(45조9000억원) 이후 법인세수는 해마다 줄고 있다. 2013년에는 43조9000억원, 2014년에는 42조7000억원가량이 각각 법인세로 걷혔다. 매해 많게는 2조원 가까이 법인세수가 줄어들고 있는 것이다.

같은 기간 소득세와 부가가치세는 더 걷혔다. 소득세수는 2012년 45조8000억원 규모였는데, 이후 47조8000억원, 53조3000억원으로 늘었다. 부가가치세수 역시 55조7000억원→56조원→57조1000억원 등의 흐름을 보였다. 최근 몇 해 조세수입이 부족한 요인 중 하나로 법인세를 다시 살펴보는 게 경제적으로 일리가 있다는 얘기다. 최경환 경제부총리가 최근 대기업의 비과세·감면 축소를 시사한 것도 이와 무관치 않다.

법인세 수술의 정치적 부담이 상대적으로 낮다는 이유도 없지 않다. 여권 관계자는 “소득세는 올해 초 연말정산 파동 때 조세저항을 보면 증세는 불가능하다”고 했다.

부가가치세도 마찬가지다. 부가가치세는 소득세·법인세 등 직접세보다 조세저항이 작은 간접세이지만, 동시에 고소득자에 비해 저소득자가 불리한 역진세다. 자칫 잘못하면 ‘서민증세’ 역풍이 불 수도 있다.

◇野, 법인세율 인상 몇년째 당론…실효세율 계속 떨어져

더 중요한 문제는 법인세를 어떻게 다룰지다. 여기서부터 여야 정치권의 갈등이 시작된다. 새정치연합은 법인세 최고세율 인상을 몇년째 당론으로 밀고 있다. 현재 법인세 명목세율은 △과세표준 2억원 이하 10% △2억~200억원 이하 20% △200억원 초과 22% 등 3단계로 구분돼있는데, 여기에 과세표준 ‘500억원 초과’ 구간을 신설해 25%의 최고세율을 매기자는 것이다.

새누리당은 논의 자체를 거부하고 있다. 청와대의 ‘인상 불가’ 의중이 워낙 강하기 때문이다. 유승민 전 원내대표가 “법인세도 성역이 아니다”라고 했다가 청와대의 압박에 물러난 것만 봐도 알 수 있다.

법인세율 인상은 찬반 논리가 있다. 일단 법인세 실효세율이 지난 2008년 명목세율 인하(25%→22%) 이후 크게 줄어든 점은 주목할 만하다. 실제 세 부담을 의미하는 실효세율에는 명목세율의 영향이 크다는 방증이기 때문이다. 명목세율을 25%로 올리면 실효세율 역시 올라갈 수 밖에 없고, 세수확보에도 긍정적일 수 있다는 논리다.

실제 명목세율이 25%일 당시 대기업의 실효세율은 21%를 약간 상회했는데, 2010년부터 17% 안팎으로 줄었다. 중소기업 역시 17% 안팎의 실효세율을 유지하다가 2010년 이후 13% 정도로 감소했다. 전체 실효세율도 2009년 19.6%에서 2010년 16.6%, 2011년 16.6%, 2012년 16.8%, 2013년 16.0%로 하향 추세다.

우리나라 명목세율 규모가 OECD 내에서 우리나라와 경제규모가 비슷한 멕시코(30%), 호주(30%), 네덜란드(25.5%), 이탈리아(27.5%) 등과 비교해서도 낮은 편이다.

◇국제적 조세경쟁 현실도 무시못해…與, 논의 자체 거부

국제적인 조세경쟁 현실에서 ‘나홀로 인상’에 나서는데 대한 부담은 엄연히 존재한다. 법인세는 자본의 국제적 이동성과 자국 기업의 경쟁력에 일정부분 영향을 미칠 수 밖에 없다는 얘기다. 이는 정부·여당의 주요 논리다. 이같은 이유 때문에 OECD 34개국 중 2008년 글로벌 금융위기 이후 법인세 최고세율을 인상한 국가는 6개국에 불과하다. 그리스 아이슬란드 포르투갈 슬로바키아 칠레 멕시코 등이다.

국회 예산정책처 측은 “세계적인 금융·재정위기 이후 많은 국가에서 자국 경제의 빠른 지원을 위해 법인세율을 인하해왔다”면서 “법인세율은 향후 세계적인 세율 변화 추이를 주시하면서 결정돼야 한다”고 했다.

또 명목 최고세율의 등락과 법인세수가 반드시 비례하는 것만은 아니다. 최근 10년간 혹은 20년간 법인세 최고세율은 각각 3%포인트, 8%포인트 감소했지만 추세상 법인세수는 증가했다.

정가 한 관계자는 “급증하는 복지수요 때문에 세수를 어떻게든 확보해야 하는데 방안이 마땅치 않다”고 했다. 일각에서는 법인세율 수술에 앞서 비과세·감면의 재정비가 필요하다는 지적이 나온다. 기업의 투자확대 혹은 고용창출 등을 제대로 유인해 경기를 살리고 그만큼 세수도 늘리는 선순환을 도모하자는 측면에서다.

!["선장이 죽었다"…살인자와 함께한 나흘간의 '죽음의 항해'[그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070100002t.jpg)