오익환 SNE리서치 부사장은 13일 서울 강남구 코엑스에서 열린 ‘NGBS(Next Generation Battery Seminar) 2022’에서 “배터리 주요 원자재 가격이 1년 새 2배 이상 올랐는데, 이는 단기적으로 해결될 문제가 아닌 것으로 보인다”며 이같이 강조했다.

|

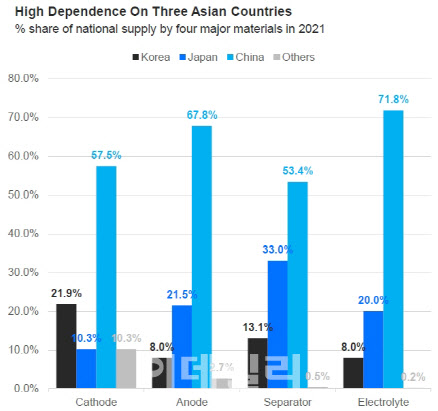

전 세계적인 친환경 정책 가속화에 따른 그린플레이션(Greenflation)과 러시아의 우크라이나 침공과 같은 지정학적 문제 등으로 리튬·니켈·코발트 등 주요 원자재 가격이 큰 폭으로 오르면서 양극재·음극재·분리막·전해액 등 배터리를 구성하는 소재의 가격도 최근 덩달아 상승한 것으로 나타났다.

이날 SNE리서치에 따르면 NCM811 배터리(니켈·코발트·망간을 각각 8:1:1 비율로 섞은 양극재를 적용한 배터리)를 기준으로 지난 3월 분리막 가격은 2020년 11월보다 40% 올랐다. 또 같은 기간 양극재·전해액 가격은 30%, 음극재 가격은 8% 상승했다. 이처럼 각 소재 가격이 오르면서 배터리에 들어가는 전체 소재 가격도 27%나 뛰었다.

오 부사장은 “지난해 말 기준 전체 배터리 비용 중 배터리 소재에 들어가는 비용이 77%에 달하는 만큼 배터리 소재의 가격 상승은 배터리 자체의 가격을 끌어올린다”면서 “애초엔 원자재 가격이 안정되면서 배터리 가격도 내려가리라고 예상했지만, 원자재 가격이 내릴 가능성이 보이지 않는 이상 2025년까지 배터리 가격은 오를 가능성이 더 크다”고 설명했다.

그는 원자재 가격 안정화 시점을 2026년 이후로 예상하는 데 대해 주요 원자재의 공급 탄력성이 크지 않은 점을 이유로 꼽았다. 원자재가 매장된 광산을 발굴·채굴해 제품으로 공급하기까지 최소 4~10년가량 걸려 리튬·니켈 등은 당장 가격이 오른다고 해도 공급량을 늘릴 수 없는 구조라는 게 그의 설명이다.

아울러 오 부사장은 이러한 상황이 이어지면 전기차 전환 시기에도 영향을 끼치리라고 봤다. 그는 “배터리 업체들은 원자재 가격 상승분을 배터리 판매 가격에 반영해야 하다 보니 최근 매월 완성차 기업들과 협상을 다시 한다”며 “배터리 가격과 전기차 가격이 계속 오른다면 (내연기관차에서) 전기차로 전환되는 시점도 다시 연구해야 한다”고 설명했다.

|

오 부사장은 중국 내 전기차 전환의 속도가 빨라지면서 CATL를 포함한 중국 배터리 업체들이 빠르게 성장하고 있는 현상에 대해서도 조명했다. 특히 CATL은 지난해 전 세계 전기차용 배터리 탑재량 순위에서 점유율 32.6%를 기록하며 1위를 차지할 정도로 가파른 성장세를 보이고 있다.

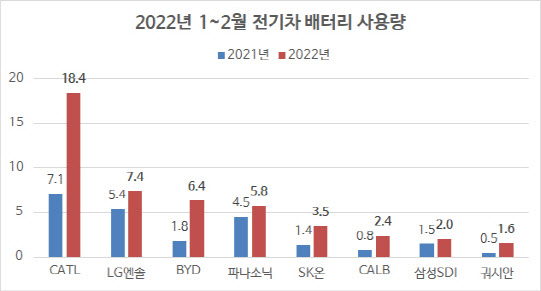

SNE리서치가 집계한 올 1~2월 전기차용 배터리 탑재량 조사 결과에서도 중국 업체들의 성장은 돋보였다. CATL은 배터리 탑재량을 전년 동기보다 158% 늘렸으며, 다른 중국 업체인 BYD·궈쉬안(Guoxuan)·CALB의 탑재량도 같은 기간 각각 256.8%·225.2%·189.1% 증가했다. 반면, LG에너지솔루션과 파나소닉의 탑재량은 각각 38%, 29% 늘어나는 데 그쳤다.

오 부사장은 “CATL이 유럽에서의 배터리 생산을 준비하고 있는 만큼 앞으로 위상이 높아질 것으로 보이고, 국내 배터리 3사와의 경쟁이 더욱 치열해질 전망”이라며 “국내 배터리 3사의 전체 점유율이 줄고 있는 만큼 중국 업체와의 경쟁을 어떻게 이겨내느냐가 숙제가 될 것”이라고 말했다.

|

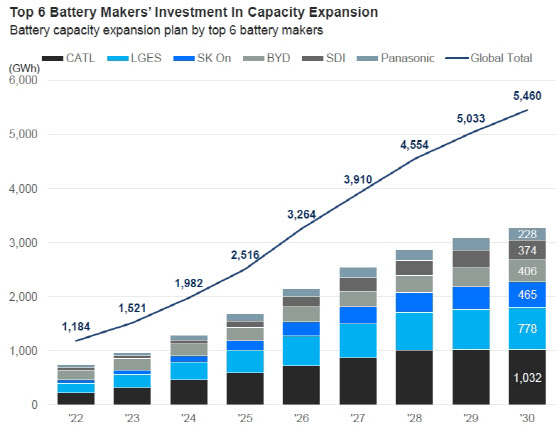

이날 SNE리서치는 전기차용 배터리 시장 규모가 올해 476기가와트시(GWh)에서 2030년 3750GWh로 연평균 29% 성장할 것으로 전망했다. 또 CATL은 2030년 기준 가장 생산능력이 클 것으로 예상했으며, LG에너지솔루션(778GWh), SK온(465GWh), BYD(406GWh), 삼성SDI(374GWh), 파나소닉(228GWh) 등이 그 뒤를 이었다.

|

이날 세미나에선 국내 배터리사들이 배터리 안전성을 높이고자 추진 중인 방안들도 소개했다.

LG에너지솔루션은 화재 위험을 줄일 수 있는 ‘전고체 배터리’ 기술을 개발하고 있다는 점을 강조하며 전고체 배터리 상용화 로드맵을 공개했다. 2026년 고분자계 전고체 배터리를 시작으로 2030년엔 황화물계 전고체 배터리를 시장에 내놓겠다는 전략이다. LG에너지솔루션은 업계에서 유일하게 고분자계와 황화물계를 모두 개발하고 있다.

김제영 LG에너지솔루션 상무는 “황화물계 배터리는 이온 전도도나 안정성이 높지만, 상용화까지 가는 데엔 넘어야 할 허들이 너무 많다”며 “현재 전 세계에 있는 교수·연구진들과 협력을 진행하고 있고, 오픈이노베이션(개방형 혁신)을 위해 한국 카이스트·미국 샌디에이고 대학에 프론티어 리서치 랩(FRL)을 차렸고, 유럽 쪽에도 만들 예정”이라고 말했다.

아울러 삼성SDI는 인공지능(AI)와 딥러닝 기술 등을 적용해 배터리 수명·안전성 등을 높이는 배터리관리시스템(BMS)을 구축하고 있다고 설명했다. 이태경 삼성SDI 상무는 “현재 BMS 개발은 완료 단계에 있다”며 “배터리 산업은 배터리 셀만으로 완성되는 게 아니라 궁극적으론 시스템에서 최적화해 차별적 성능을 달성하는 방향으로 나가야 한다”고 강조했다.

![“모두가 절 죽였습니다”…끝내 ‘없던 일' 되지 못한 그날 밤[그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052001134t.jpg)