7일 KB국민·신한·하나·우리·NH농협은행 등 5개 시중은행에 따르면 금리상승 리스크 완화형 주담대 가운데 금리상승폭을 일정 수준으로 제한한 ‘금리상한형 주담대’ 실적은 47건(98억원)으로 나타났다. 또 매월 갚아야 할 원리금을 일정하게 한 ‘월 상환액 고정형 주담대’는 216건(338억원)이 판매됐다. 두 상품을 다 합쳐도 263건(436억원) 수준이다. 지난해 7월 출시 후 8개월이 지났지만 실적은 저조하다는 게 대체적인 평가다.

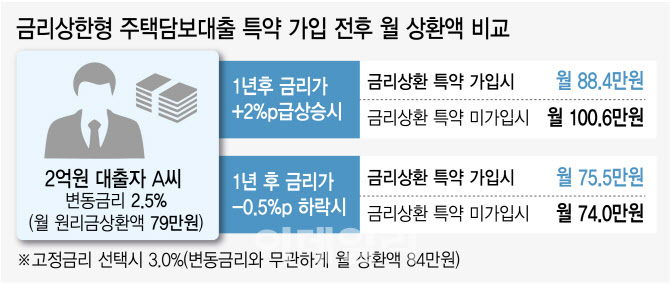

금리상한형 주담대는 연간 금리상승폭을 0.75%포인트, 5년간 2%포인트 이내로 제한한 상품이다. 향후 금리가 아무리 올라도 한해 상승폭을 0.75%포인트까지만 허용해 이자 부담이 폭증하는 것을 막게 설계됐다. 다만 금리 상승 위험을 은행이 떠안는 점을 고려해 기존 변동금리 대출금리에 0.15~0.20%포인트 가산금리가 붙는다. 가산금리는 대출 잔여기간이 3년 이상 5년 미만인 경우 0.15%포인트, 5년 이상이면 0.20%포인트가 적용된다.

금리상한형 주담대 가입시 차주가 혜택을 보려면 향후 금리가 0.95%포인트 이상으로 올라야 한다. 최대 가산금리 0.2%포인트를 더 주고 상품에 가입했다가 금리 상승폭이 연간 0.75%포인트 이내라면 금리 상승은 그대로 반영되면서 가산금리만 더 주게 되기 때문이다. 현재 금리상한형 주담대가 큰 호응을 받지 못하는 것은 시장에서 향후 금리가 0.95%포인트 이상으로 오르지 않을 것이라는 시각이 많기 때문으로 풀이된다.

|

한국금융연구원 한 선임연구위원은 “미국이 올해 두 차례 빅스텝(0.5%포인트 이상)으로 기준금리를 올릴 수 있을 것”이라며 “국내도 연내에 기준금리(현 1.25%)가 1%포인트까지 추가로 인상될 것 같다”고 말했다.

월 상환액 고정형 주담대는 대출금리 상승으로 이자액이 늘어나면 원금 상환을 줄여 월간 원리금 상환액 총액을 유지하는 상품이다. 10년간 금리 상승폭을 2%포인트, 연간 1%포인트로 제한했다. 금리상한형 주담대와 마찬가지로 변동금리에 0.2~0.3%포인트의 가산금리를 더 물어야 하는 것은 단점이다. 이 상품 역시 향후 금리가 연간 1%포인트 넘게 인상하지 않을 것이라는 시각이 많아 가입에 주저하는 것으로 풀이된다. 건수 기준으로 금리상한형 주담대보다 4.6배 많은 수요가 있다. 이는 월 원리금 상환액이 일정해 금리 변동에 따른 자금운용의 불확실성을 최소화할 수 있는 장점이 있기 때문으로 보인다.

금융권 한 관계자는 “금리상한형 주담대 수요를 늘리려면 연간 금리 상승폭을 현 0.75%에서 더 낮추거나 가산금리를 낮춰야 한다”며 “은행 입장에선 가산금리 인하는 쉽지 않고 연간 금리 상승폭도 추가 인하가 가능할지 의문”이라고 말했다. 금리상한형 주담대는 2년 전 처음 출시됐을 때 금리 상승폭이 1%포인트였다가 지난해 7월 출시 때 0.75%포인트로 추가 인하됐다. 금융당국 관계자는 “은행들이 출시 후 1년간 상품 운영경과를 살핀 후 연장 여부를 결정할 계획”이라고 말했다.

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154t.jpg)

![퍼렇게 질린 뉴욕증시, 나스닥 2.8%↓…‘MS·메타 과도한 AI투자?[월스트리트in]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100322t.jpg)

![이번 '이부진 백'도 '조용한 럭셔리'[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100102t.jpg)

![남은 건 1㎝ 지문뿐…‘용의자 무죄'에 또 미궁 빠진 살인사건 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100001t.jpg)