|

현대건설은 개별 민간채권평가사(민평) 평가금리 대비 -30bp(베이시스포인트, 1bp=0.01%포인트)~+30bp를 가산한 이자율을 제시했다. 2년물은 +5bp, 3년물은 0bp(par)에서 모집 물량을 각각 채웠다. 현대건설은 최대 2400억원까지 증액 계획을 세워뒀다. 대표 주관사는 NH·KB·신한·미래에셋·하나·한국투자증권 등이 맡았다.

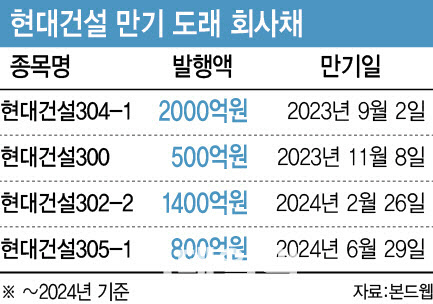

현대건설은 “이번 발행금액은 채무 상환 자금으로 사용될 예정”이라고 밝혔다. 현대건설은 오는 11월 500억원, 2024년 2월 1400억원 규모의 회사채 만기 도래를 앞두고 있다.

|

건설업에 대한 투자심리가 비우호적인 가운데 무사히 수요예측을 마무리지었다는 평가다. 앞서 SK에코플랜트(A-, 안정적)가 불안한 투심에도 불구하고 지난달 회사채 수요예측에서 흥행에 성공한 바 있다.

현대건설은 시공능력평가(도급순위)에서 2위 자리를 차지하고 있으며, 국내 건설사 중 가장 높은 신용등급을 보유 중이다. 한국기업평가, 한국신용평가, NICE(나이스)신용평가는 현대건설의 신용등급을 AA-(안정적)로 평가했다.

전지훈 한신평 연구원은 “잉여현금을 상당 부분 내부에 축적한 결과 최근 매출 증대로 인한 운전자금 부담에도 2022년 말 기준으로 보유 유동성(연결기준 현금 및 장단기 금융상품 약 5조원)이 차입부담(1조8000억원)을 크게 상회하는 우수한 재무구조를 유지하고 있다”면서 “자금시장 경색, 분양경기 저하 등 비우호적인 산업환경에도 진행사업장 기성 인식을 통한 현금유입과 자체적인 재무융통성을 바탕으로 이에 충분히 대응할 수 있을 것”이라고 평가했다.