|

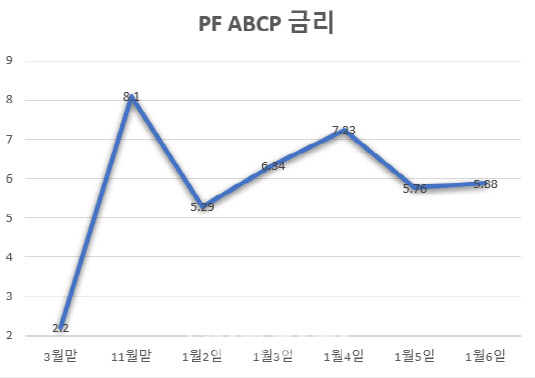

하지만 PF-ABCP 연초 금리는 5.29%(2일), 6.34%(3일) 7.23%(4일), 5.76%(5일)로 일마다 금리차가 커 시장에 불안요소가 잔존한다는 평가다. 한국은행 관계자는 “5.29%에서 7.23%까지 금리 변동성이 크다”며 “(시장을 판단할 때)이를 감안할 필요가 있다”고 말했다. 유동화증권 금리가 전반적으로 떨어졌다고 확신하기에는 아직 경계감을 유지할 필요가 있다는 얘기다.

PF ABCP는 차주의 신용도가 아니라 개발 프로젝트 사업성을 기반으로 대출을 해주는 PF 대출채권을 유동화한 증권의 하나다. 시행사가 대형 건설사업을 수행하기 위해 단기로 자금을 조달할 때 쓴다. PF대출 채권을 담보로 기업어음(ABCP)이나 전자단기사채(ABSTB)를 발행하고 증권사나 건설사가 시장에서 안 팔리는 경우 매입약정 등으로 신용을 보강한다. 시장에서 안 팔리면 대신 떠안겠다는 일종의 보증이 붙는다는 얘기다.

PF ABCP 시장에 변동성이 있는 상황에서 올해 상반기 38조1816억원의 부동산 PF 유동화증권 만기가 도래한다. 한국예탁결제원 증권정보포털(세이브로)자료를 보면, 9일까지 발행된 것까지 포함해 오는 1월에 PF유동화증권(ABCP, ABSTB)만기는 16조6030억원에 이른다. 이어 2월 10조994억원, 3월 6조5838억원, 4월 1조9376억원, 5월 1조7436억원, 6월 3192억원에 달한다.

이중 오는 19일 만기가 돌아오는 7231억원 규모의 둔촌주공 PF유동화증권(ABCP, ABSTB) 리스크는 일단 낮아졌다는 평가가 나온다. 이 PF ABCP는 둔촌주공 재건축조합(시행사)이 올림픽파크 포레온을 짓기 위해 빌린 PF대출 채권을 유동화한 상품이다. PF유동화증권은 결국 분양대금으로 상환이 이뤄지는 구조에서 계속 차환돼야 하기 때문에 미분양이나 미계약 등이 발생하면 차환이나 상환이 실패할 수 있다.

관건은 분양-계약-입주 단계별 이벤트에서 목전으로 다가온 계약률이다. 둔촌주공은 지난 3일부터 일반분양 4768가구에 대한 정식계약을 시작해 오는 17일까지 마감한다. 이베스투자증권은 7231억원 PF를 일시에 소강하기 위해 필요한 계약률을 77%로 추산했다. 김세련 애널리스트는 “세대별 가중평균 분양가 기준으로 계약이 100%되면 사업지 기준 4조7000억원 매출이 발생하고 초기 계약금 20%인 9430억원 현금이 들어온다”며 “PF 상환·차환에 큰 차질이 일어날 가능성은 현 시점에서 크지 않다”고 판단했다.

최근 정부는 분양시장 규제 완화를 통해 ‘둔촌주공 살리기’에 나섰다. 정부는 12억 초과 주택 중도금 대출 금지 해제, 실거주 의무 폐지, 전매제한 완화 등을 제시했다. 여기에 주택도시보증공사(HUG)가 PF대출 전체 보증 규모를 지난해 3조원에서 15조원으로 늘리고 단기 PF ABCP를 장기대출로 전환하는 데 필요한 보증도 신설했다. 금융당국 관계자는 “둔촌주공의 19일 유동화증권 만기는 차환이나 본PF로 넘어가는 데 큰 무리가 없다고 시장은 보는 거 같다”며 “(여타 유동화증권) 만기가 많은 만큼 주의해서 지켜보고 있다”고 말했다.

![6개월 딸 15층에서 던진 엄마...부부싸움 때문 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122601166t.jpg)