|

최근 위안화의 미국 달러화 대비 환율은 최근 글로벌 달러 강세 압력이 유지되는 상황에서도 7.18~7.23위안 사이의 좁은 범위에서 등락하면서 변동성이 제한되는 모습을 나타냈다. 실제로 달러·위안 환율은 심리적 저항선인 7.2위안을 뚫고 7.3위안을 넘보고 있는 상황이다.

김선경 국금센터 책임연구원은 “중국 외환당국의 적극적인 환율안정 조치 외에도 역내 주요 외환 거래 수단의 무게중심이 현물환에서 스왑으로 일부 이동한 점 등이 제한적 등락에 영향을 줬다”고 설명했다.

중국 외환당국은 기준환율 관리, 국영은행을 통한 외환 매도 등 기존부터 가동하고 있던 대응 조치를 강화하면서 위안화 약세를 억제하고 있다. 또한 미-중 금리차 확대 등으로 거주자의 외화 보유 유인이 커지면서 현물환 거래가 줄고, 스왑 거래가 늘어난 점도 제한적 환율 변동성에 기여했다.

김 책임연구원은 “위안화는 연준 통화정책 전환 시 달러 약세 압력이 나타나면서 완만한 강세를 보이겠다”면서도 “대내 여건 측면에서는 여전히 약세 압력이 우세하므로 당분간 중국 외환당국의 환율안정 기조도 지속되면서 환율 변동성이 제한될 것”이라고 전망했다.

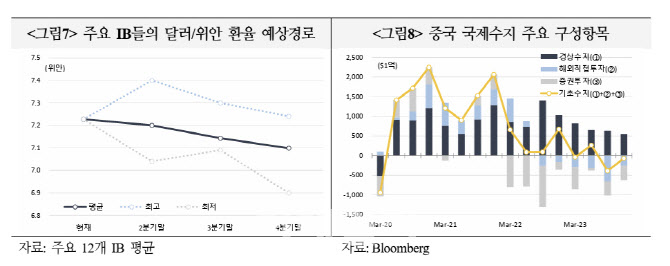

주요 12개 투자은행(IB)의 평균적인 달러·위안 환율의 예상 경로를 살펴보면 1분기를 고점으로 연말로 갈수록 하락(위안화 강세)할 것으로 전망했다. 현재 7.23위안에서 2분기 말 7.20위안, 3분기 말 7.14위안, 4분기 말 7.10위안으로 보고 있다.

향후 더딘 디스인플레이션(물가 상승 둔화) 등으로 미 연방준비제도(Fed·연준)의 통화정책 전환이 지연될 경우, 정책적 딜레마에 처해있는 중국 정부의 부담이 누증하면서 최근의 환율안정 기조를 유지하기 어려워질 것이란 우려가 대두됐다.

김 책임연구원은 “주요 IB들은 6월 연준의 금리인하 시작을 예상하고 있으나, 최근 미국의 디스 인플레이션이 예상보다 더디게 진행되면서 통화정책 전환이 지연될 우려가 확대되고 있다”며 “환율정책, 통화정책, 자본통제를 동시에 고려해야 하는 중국 정부의 딜레마를 고려할 때 중국 외환당국은 결국 환율 변동성을 점진적으로 용인할 가능성이 높다”고 강조했다.

![[르포]“이렇게 많이 올 줄은”…`폭설 첫눈`에 시민들 출근길 발 동동](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112700623t.jpg)