◇ “잘되는 건강기능식품 전문기업의 정석”

8일 심태진 프롬바이오 대표이사는 온라인을 통해 기업공개(IPO) 설명회를 열고 “기술개발부터 생산, 채널별 유통까지 밸류체인을 갖춘 점이 프롬바이오의 장점”이라고 말했다.

프롬바이오는 건강기능식품 전문기업으로 ‘관절연골엔 보스웰리아’, ‘위건강엔 매스틱’ 등을 판매하고 있다. 특히 보스웰리아의 경우, 관절염 치료는 물론 예방까지 해준다는 점에서 시장점유율 1위를 압도적으로 점하고 있다. 2016년 관절염환자가 464만명에서 2019년 505만명으로 계속 늘어나는 점을 감안하면 투자매력이 있다는 평가다.

최근엔 제품 포트폴리오 다각화에 집중하고 있다. 지난해 ‘수면건강엔 락티움’과 ‘눈건강엔 빌베리’ 제품을 출시했는데 올 상반기 두 제품 매출액은 70억원을 넘어섰다.

박찬솔 SK증권 연구원은 “지난해 하반기 ‘매스틱 검’을 주원료로 활용한 화장품 사업에도 진출했다”면서 “화장품과 치약, 마스크팩 등 제품을 개발완료했고 올해 하반기부터 기초화장품을 추가했는데, 화장품 신사업도 실적성장에 기여할 것”이라고 기대했다.

다양한 포트폴리오를 기반으로 매출액은 2018년 430억원에서 2019년 619억원으로, 이어 지난해 1080억원으로 연평균 58.5% 증가했다. 영업이익 역시 2018년 15억원에서 2019년 53억원, 2020년 210억원으로 성장했다.

올 상반기 역시 매출액 777억원, 영업이익 149억원을 기록했다. 올 상반기 영업이익률은 19.2%를 기록했다.

최종경 흥국증권 리서치연구원은 “성장과 경쟁이 고도화되고 있는 국내 건강기능식품 시장에서 고성장과 고수익을 시현 중”이라면서 “홈쇼핑채널을 통한 브랜드 인지도 확보, 자사몰 및 온라인몰 서비스 확대에 따른 수익성 제고, 라이브커머스 진출, 모바일 앱 론칭 등 브랜드 인지도 확보까지 잘되는 건강기능식품 전문기업의 정석”이라고 호평했다.

|

건강기능식품 시장은 최근 고령화에 따라 급성장세를 보이고 있다. 2015년 1조8000억원 규모 시장이 매년 평균 12.3% 성장하더니 2019년 기준으로 2조9000억원대의 시장으로 성장했다. 식품산업이 연평균 4.4% 성장한 점과 견줘 두드러지는 수치다. 증권가 역시 건강기능식품 시장의 확산세를 타고 프롬바이오가 증시에 안착을 할 것이라 기대하고 있다.

프롬바이오는 글로벌 건강기능식품 시장 확대에 따라 해외로도 눈을 돌리고 있다. 2019년 글로벌건강기능식품 시장은 1432억달러 수준으로 2013년 이후 매년 5% 이상 성장세를 유지하고 있다.

이에 프롬바이오는 현지 시장에 유통 역량이 있는 무역기업 및 유통업체와의 계약을 통해 세계최대시장인 미국을 비롯해 중국, 홍콩, 일본, 베트남 및 러시아 등에 진출했다. 한류를 타고 전세계적인 한국산 제품에 대한 관심도가 높아지면서 효과를 누릴 것으로 기대하고 있다. 모델로 배우 이병헌을 기용한 것 역시 한류를 노렸다는 게 회사 측의 설명이다. 그 결과 2019년 4억원이던 수출액은 2021년 84억원대로 성장할 전망이다.

하나금융투자는 “국내외 마케팅 활동을 진행 중이며, 최근 3개년 매출액이 증가에 이은 꾸준한 외형성장이 예상된다”면서 “꾸준한 성장과 신제품 확대에 따른 중장기 밸류에이션 상승이 기대된다”고 말했다.

프롬바이오는 에이치피오(357230)와 노바렉스(194700) 뉴트리(270870) 팜스빌(318010) 에이치엘사이언스(239610) 쎌바이오텍(049960) 콜마비앤에이치(200130) 등 7개 기업을 피어그룹으로 삼았다. 이들의 반기 환산 순이익 기준 주가수익비율(PER)이 평균 17배인데, 여기에서 13.90~24.44%를 할인해 PER 12.8~14.6배 수준으로 공모가(2만1500~2만4300원)를 계산했다.

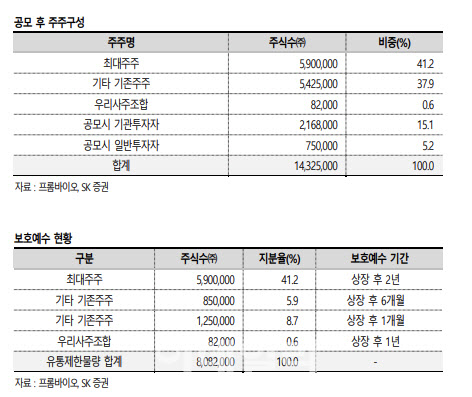

다만 상장 후 유통가능주식 비중에 대한 우려도 있다. 상장 후 유통가능 주식수는 1432만5000주 중 43.6%(624만3000주)로 높은 편이다. 공모 후 지분 41.2%인 최대주주나 공모 후 지분 0.5%인 우리사주조합의 보호예수기간은 각각 2년과 1년이다.

공모주식수는 300만주로 기관투자자와 일반투자자를 대상으로 291만8000주, 우리사주에 2.73%씩 공모한다. 프롬바이오는 9~10일 기관투자자를 상대로 수요예측을 해 공모가를 확정한 후, 14~15일 일반투자자들을 대상으로 청약을 받을 예정이다.

공모 예정금액은 645억~735억원 수준으로 예상 시가총액은 3079억~3509억원에 이른다. 공모를 끝내면 이달 28일께 코스닥 시장에 상장한다. 공모가 완료되면 주주 구성은 최대주주(41.2%)와 기존주주(37.9%), 우리사주조합(0.5%) 일반투자(20.4%)로 구성된다. 이번 공모의 대표주관사는 NH투자증권이다.

|

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154t.jpg)

![퍼렇게 질린 뉴욕증시, 나스닥 2.8%↓…‘MS·메타 과도한 AI투자?[월스트리트in]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100322t.jpg)

![이번 '이부진 백'도 '조용한 럭셔리'[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100102t.jpg)

![남은 건 1㎝ 지문뿐…‘용의자 무죄'에 또 미궁 빠진 살인사건 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100001t.jpg)