13일 통계청이 발표한 ‘한국의 사회동향’에 따르면 2013~2020년까지 재산세의 소득재분배 효과는 -0.38%~-0,64%로 나타났으며 이중에서도 주택분의 재산세가 마이너스(-) 값이 가장 컸다.

또 고가주택 등에 한정하여 부과하는 종합부동산세조차도 음(-)의 소득재분배 효과를 보였다. 종부세 등은 당초 부자들에게 많이 거둔 세금을 서민들에게 나눠주는 소득재분배 등을 목적으로 도입됐으나 효과를 거두지 못하고 있는 셈이다.

|

소득과 재산세 비중에서, 소득 최하위10%(1분위)는 재산세 비중이 소득 비중의 6.15배로 재산세 부담 비율이 높으나, 최상위10%(10분위)는 0.29배로 부담이 작았다.

절대액은 고소득층이 더 크지만, 소득에서 차지하는 재산세의 부담 비율은 저소득층일수록 더 크기 때문에, 재산세는 마이너스의 소득재분배 효과로 볼 수 있다.

소득분포와 부동산자산의 분포가 양(+)의 상관관계를 가지지만 정도가 약했다. 유일하게 고소득자일수록 직접적으로 더 높은 비율의 세금을 부과하는 ‘소득세’는 양의 소득재분배 효과를 보였다.

성 교수는 “재산세나 종부세 등 세제를 통해 소득재분배 효과가 만들 수 없다는 것이 증명된 것”이라며 “소득재분배는 세금이 아닌 재정지출을 통해 달성해야 한다”고 강조했다.

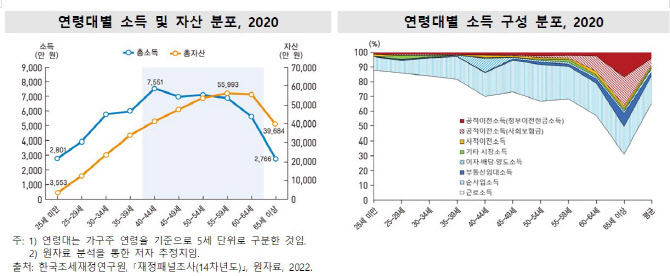

소득 10분위와 1분위의 ‘소득과 보유자산액’의 상대적 분배격차를 살펴보면, 자산보다 소득의 상대격차가 훨씬 더 크게 나타났다. 또 왕성하게 소득을 획득하는 연령대(30~40대)와 자산축적 연령대(50~60대)도 달랐다.

|

가구의 총자산은 부동산 관련 자산 약 90%와 금융자산 10%이고, 부채는 금융기관 대출(2분의3)과 전월세보증금(1분의3)으로 구성됐다.

2020년 가구의 총소득은 40대 초반에 7551만 원으로 정점에 도달하고 40대 후반부터 감소했다. 다만 평균 자산액이 정점에 도달하는 연령대는 50대 후반에서 60대 초반으로 나타났는데, 이는 은퇴기 연령대로 소득이 감소하는 기간에도 저축으로 자산을 축적한 때문으로 풀이된다.

소득과 자산 분포는 비슷한 변화 패턴으로 양의 상관관계가 있지만, 40대 초반부터 60대 초반에는 변화 방향이 서로 반대로 나타나 상관관계 강도는 크지 않았다.

!["차 종잇장처럼 구져져" 25t 트럭과 충돌했는데 운전자 멀쩡[이車어때]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060100154t.jpg)

!["엄마 숨 안 쉬어져요" 캐리어에 갇힌 9살의 마지막 외침[그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060100001t.jpg)