|

심은주 하나금융투자 연구원은 “국내 가공은 이른 추위 및 ‘사회적 거리두기’ 격상 영향으로 매출 및 영업이익의 고른 개선이 전망된다”며 “10~11월 누계 매출액은 전년대비 두 자리 수 성장한 것으로 추산한다”고 설명했다. 특히 온라인 채널이 전년동기 대비 50% 이상 성장한 것으로 파악했다.

해외사업 역시 고성장세를 이어질 것으로 봤다. CJ제일제당이 2018년 2조원을 주고 인수한 미국 냉동식품 업체 ‘쉬안즈’의 10~11월 누계 매출액이 전년 동기 대비 10% 성장할 것으로 전망했다. 사료용 아미노산 등을 생산하는 바이오 사업부는 역시 중국의 돼지 사육두수 및 외식 조미료 수요 회복을 발판으로 770억원 수준의 영업익을 낼 것으로 봤다.

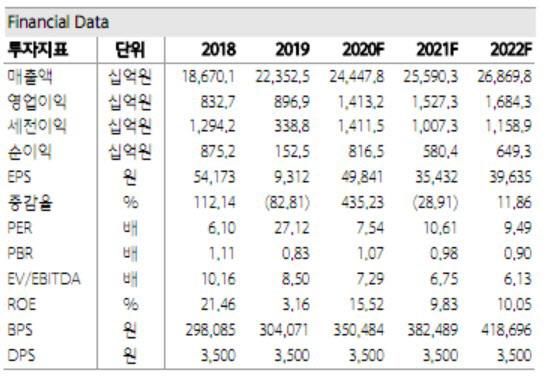

하나금융투자는 내년 CJ제일제당 실적을 연결기준 매출액 25조5903억원, 영업익 1조5273억원으로 전망했다. 올해 대비 각각 4.7%, 8.1% 증가할 것이라는 예상이다.

심 연구원은 “식품(소재+가공) 내 해외 비중은 2019년 39%→ 2021년 48%로 유의미한 상승이 예상된다. 특히 내년부터는 ‘쉬안즈’와의 채널 및 제품 시너지가 본격화될 것으로 기대된다”며 “바이오 부문은 지난 3년 간 믹스 개선 기인해 꾸준히 체력이 향상되고 있다는 점에 주목할 필요가 있다”고 설명했다. 또 현 주가는 2021년 예상 PER(주가수익비율) 10~11배 수준으로 증진된 체력을 감안해 밸류에이션 재평가도 필요하다고 덧붙였다.

![40도 육박하는데 에어컨 없다니…'친환경 올림픽' 회의론 확산[MICE]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062600056t.jpg)