|

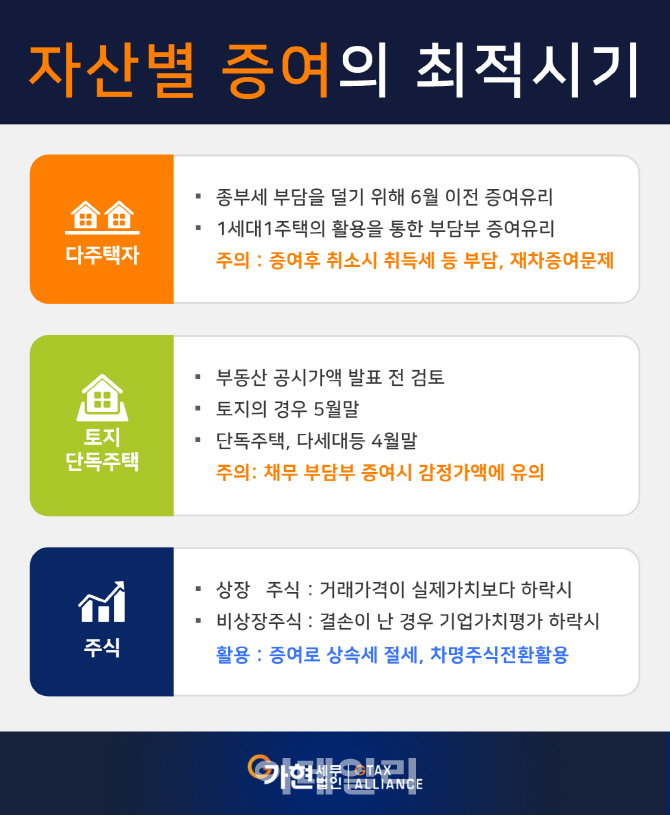

증여세를 내게 되는 자산의 가치평가는 증여재산의 가격이 하락할 때 하는 것이 유리하다. 특히 다주택자들은 종합부동산세를 위해 증여나 처분을 할 수도 있는데 가치가 많이 떨어진 자산은 처분하는 것 보다 증여가 유리할 수 있기 때문이다. 부동산과 주식 등 자산별로 절세를 위한 최적의 증여 시기는 언제인지 알아보자. 또 증여 시 유의사항은 어떤 것이 있을지 알아두는 것은 의사결정에 매우 중요하다.

첫째 다주택자의 증여는 매년 6월 1일 이전에 하는 것이 유리하다. 다주택자들은 종합부동산세의 상승에 유의하여야 한다. 내년부터는 공시가액과 종합부동산세가 더 올라가게 되므로 미리미리 증여 등을 세대 당 주택수를 줄여 절세 할 수 있다.

재산세와 종합부동산세는 매년 6월 1일 보유한 사람에게 과세가 된다. 따라서 다주택자의 증여는 매년 5월 이전에 끝나야만 당해의 종합부동산세를 절세 할 수 있다. 부동산 증여는 취소에 유의하여야 한다. 일반적으로 부동산이 아닌 증여는 3개월 이내에 취소할 수 있지만 부동산의 경우 취득세 등을 내기 때문에 취소 시에는 이에 대한 취득세를 돌려받지 못하는 경우가 많다. 증여로 인한 취득세는 경우에 따라 큰 금액이 될 수 있으므로 유의하여야 한다.

|

다만 이 경우에 채무를 일부 같이 증여하는 부담부 증여를 이용한다면 채무 부담에 대해 은행권에서 담보가치 평가를 위해 감정가액이 있게 된다. 증여재산은 시가가우선이며 그다음이 감정가액 그리고 공시지가의 순서대로 적용되므로 감정가액이 나오지 않도록 증여 전후 3개월간 채무 등을 일으킬 때에는 유의해야 한다.

셋째 비상장 주식의 증여는 이익이 적은 연도가 유리하다. 주식의 경우에는 부동산과 달리 거래세에 대한 부담이 덜하므로 증여와 취소를 조절해 가장 저렴한 시기에 증여할 수 있다. 상장주식의 경우 증여일 전후 2개월간의 최종시세가액의 평균액으로 평가해 증여세를 계산하므로 상장주식의 거래가격이 실제가치보다 하락한 경우에는 증여를 고려하는 것도 한 방법이다.

비상장주식의 경우에는 3년간의 실적과 자산 가치를 기준으로 평가하게 된다. 만약 회사가 일시적으로 손실이 난 경우 등에는 비상장 주식가치가 하락하게 돼 회사의 가업을 물려주거나 차명주식을 전환하기에 유리할 수 있다. 특히 증여시기를 조절해 가업상속도 검토할 수 있다.

가업상속공제는 매년 개정되면서 대상이나 금액이 커지고 있으나 사후관리가 엄격하므로 상속세의 절감차원에서 미리 증여하는 것이 유리할 수 있다.

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154t.jpg)

![퍼렇게 질린 뉴욕증시, 나스닥 2.8%↓…‘MS·메타 과도한 AI투자?[월스트리트in]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100322t.jpg)

![이번 '이부진 백'도 '조용한 럭셔리'[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100102t.jpg)

![남은 건 1㎝ 지문뿐…‘용의자 무죄'에 또 미궁 빠진 살인사건 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100001t.jpg)