|

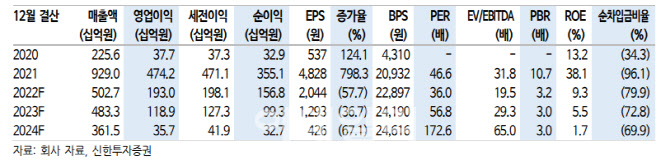

SK바이오사이언스의 올해 실적 변수로 ‘스카이코비원’을 꼽았다. 올해 연간 매출액 및 영업이익은 각각 4833억원, 1189억원으로 지난해 같은 기간보다 각각 3.8%, 38.4% 감소할 것으로 추정했다.

스카이코비원 매출은 2087억원으로 지난해 보다 48.6% 증가할 것으로 전망했다.

그는 “상반기 중 세계보건기구(WHO) 긴급사용목록 등재 및 유럽의약품청(EMA), 영국 의약품 규제당국(MHRA) 조건부허가 획득 가능성이 열려있는 만큼 전염병예방혁신연합(CEPI) 포함 글로벌향 공급이 기대된다”고 설명했다.

다만 작년 스카이코비원 매출의 대부분을 차지하는 국내 선구매분 대비 CEPI향 공급의 경우 단가 및 수익성이 크게 낮은 것으로 파악되는 만큼 매출 증가에도 수익성은 약화될 것을 분석했다.

CMO 매출은 809억원을 예상했다. 그는 “아직 2023년 노바백스 CMO 계약이 발표되지는 않았으나 낮아지는 노바백스의 코로나19 백신 매출 가이던스 감안 시 SK바이오사이언스의 공급 규모는 크게 축소될 가능성이 크다”고 짚었다.

이어 “CMO 공급 감소에 따른 일부 스위트(Suite) 가동 계획 변경으로 2023년부터는 독감 백신 매출이 재개되면서 CMO 매출 감소분 일부 상쇄가 가능할 것”이라고 전망했다.

한편 작년 4분기 개별 매출액 및 영업이익을 각각 1862억원, 867억원으로 지난해 같은 기간보다 각각 58.7%, 65.9% 감소하며 컨센서스를 밑돌 것으로 추정했다.

![화사가 사는 집, 4년만에 15억 뛰긴 했는데... [누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092900054t.jpg)

![“5살 아들 학대하던 본인 모습, 왜 똑바로 못 쳐다보나요?”[그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092900058t.jpg)