|

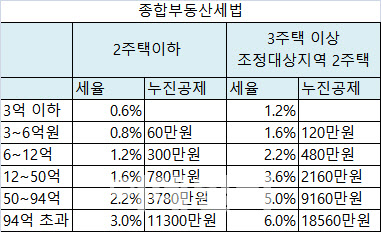

종부세는 재산세와 마찬가지로 시가표준액을 알아야 합니다. 종부세의 과세표준도 시가표준액에 공정시장가액비율을 곱해서 결정나기 때문입니다. 공정시장가액비율은 올해 기준으로 95%입니다. 다만 종부세는 공제금액이 있습니다. 주택은 6억원인데요. 특히 1가구 1주택의 경우 공제금액이 9억원으로 늘어납니다.

이제 종부세를 직접 구해보겠습니다. 1가구 1주택자 기준으로 해볼게요. 예를 들어 매매가 9억원의 아파트를 구매했습니다. 이 아파트의 공시가는 7억원이라고 가정해봅니다. 공시가는 부동산공시가격 알리미 사이트를 통해서 확인해볼 수 있습니다. 1가구 1주택자 공제금액은 9억원이기 때문에 9억원을 넘지 않는 이 아파트는 다행히 종부세 과세 대상이 아닙니다.

만약 시세 15억원, 공시가 13억원의 아파트를 가정해볼게요. 먼저 과세표준을 구해봅니다. 13억원에서 9억원 공제를 하고 공정시장가액비율 95%를 곱해주면 과세표준이 나옵니다. 과세표준은 3억8000만원, 세율(3억~6억원 이하)은 0.8%입니다. 3억8000만원에 0.8%를 곱하고, 누진공제액 60만원을 빼주면 244만원이네요. (이것은 과세표준별 세율을 적용해 누진계산해도 되고, 간단하게 누진공제금액을 빼주는 방식 모두 괜찮습니다)

|

계산식을 정리하자면, 재산세 합계(A)*[재산세 표준세율로 계산한 재산세 상당액(B)/주택을 합산해 재산세 표준세율로 계산한 재산세 상당액(C)] 입니다.

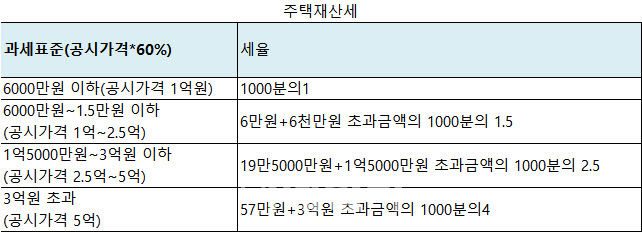

첫번째, 재산세액의 합계액(A)은 1주택자니깐 1개 주택의 재산세만 계산해 주면 되네요. 공시가 13억원에 공정시장가액비율(60%)을 곱하면 과세표준 7억8000만원이 나옵니다. 3억원을 초과하네요. 3억원 초과금액의 1000분의 4를 곱해서 57만원을 더하면 재산세가 나옵니다. 249만원이네요.

두번째, 주택가격을 합산해 재산세 표준세율로 계산한 재산세(C) 역시 1주택자이기 때문에 재산세액의 합계(A)와 동일하게 나옵니다.

|

자 이제 계산을 해봅니다. A*B/C를 해보면 91만2000원(B)가 나옵니다. 따라서 산출세액은 종부세액(244만원)에서 재산세 중복 납부 금액(91만2000원)을 뺀 152만8000원이 나옵니다.

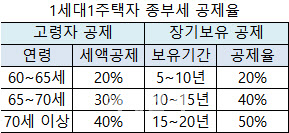

이게 끝이 아닙니다. 장기보유 또는 고령자 공제도 살펴봐야 합니다. 소유주 나이가 55세, 보유기간 5년이라면 공제율은 20%죠. 공제금액은 30만5600원, 종부세액은 122만2400원입니다.

|

!['수천억 차익' 하이브 상장 전 '주주간계약' 논란…쟁점은[마켓인]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900651t.jpg)