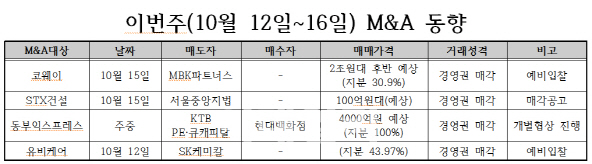

이번주(12~16일) 인수합병(M&A) 시장 이슈는 코웨이 예비입찰이다. 투자금융(IB)업계에 따르면 코웨이의 매각주관사인 골드만삭스는 입찰에 관심을 보이는 업체들에게 ‘15일 예비입찰을 실시한다’고 통보한 것으로 전해졌다. 또 지난주 팬택 인수잔금을 전액 납부하며 인수 마무리단계에 들어선 쏠리드-옵티스 컨소시엄은 16일 관계인 집회에서 팬택 인수를 최종 확정짓는다.

◇코웨이, 높은 가격 때문에 난항 겪나

코웨이를 내놓은 MBK파트너스는 지난달 홈플러스를 국내 M&A 역사상 최고액(7조2000억원)으로 사들인 국내 최대 사모펀드(PEF)다. 한 달만에 매도자로 나섰다. 코웨이는 홈플러스에 이은 하반기 M&A 최대 매물이지만 되레 그 가격 때문에 매각 난항 가능성이 점쳐지고 있다.

MBK는 지난 2012년 웅진으로부터 당시 웅진코웨이 보유지분 30.9%(2382만9150주)를 총 1조2000여억원에 사들였다. 보유지분의 현재 가치는 8일 종가(8만8200원) 기준으로 2조1000억원 가량이다. 여기에 경영권 프리미엄이 붙고 인수 후보간 경쟁이 치열해지면 2조원 후반까지도 바라볼 수 있다.

그러나 국내 기업들은 발을 빼는 모습이다. 유력후보인 SK네트웍스는 최태원 SK그룹 회장 출소 이후 성장동력 확보 차원에서 코웨이 인수를 검토해왔다. 그러나 이후 MBK가 보유한 씨앤엠과 코웨이를 동시에 인수한다는 보도에 대해 “인수를 검토하고 있지 않다”고 밝혔다. 또다른 후보였던 롯데는 경영권 분쟁 이후 인수전 참여가 불투명하다. 이 때문에 흥행에 실패하고 매각이 장기화될 가능성이 높다는 전망도 있다.

흥행 변수는 해외 기업 참여 여부다. 중국 가전기업 캉자그룹과 네덜란드 필립스가 인수 후보로 꼽힌다. 캉자그룹은 3년전 코웨이 인수를 두고 MBK와 경쟁한 기업인만큼 한 번 더 도전하지 않겠냐는 분석이다. 필립스는 매각주관사인 골드만삭스측에 회사 추가 정보를 요청한 것으로 알려졌다. 그러나 이들도 가격에서 자유로울 수 없다. 3조원에 육박하는 예상가는 외국기업에게도 부담이다.

◇STX건설 매각 공고..동부익스프레스 매각 급물살 탈까

최근 건설사 매각이 연달아 이뤄지고 있다. STX건설도 15일 매각을 공식화한다. STX그룹 계열사 중 STX에너지(현 GS E&R)와 STX팬오션(현 팬오션)에 이은 세번째 공개매각이다. 매각주관사인 삼일회계법인은 기업실사와 수요조사를 마쳤다. 매각가는 100억원대로 예상된다.

분위기는 나쁘지 않다. 지난주 극동건설 매각은 불발됐지만 남광토건과 동부건설 매각은 순항 중이다. 남광토건은 세운건설 컨소시엄과 본계약 체결을 앞두고 있으며 동부건설은 국내외 6곳에서 인수의향서를 제출했다. 서울중앙지방법원은 인수 후보자에 대한 예비실사 이후 본입찰을 진행할 예정이다. 동부건설 입찰에 참여한 업체는 삼라마이더스(SM)그룹과 중국계 건설사 등으로 알려졌다.

다만 6곳의 인수 후보 중 시장 관심을 받는 쪽은 KTB PE다. KTB PE는 큐캐피탈파트너스와 함께 동부익스프레스 지분 100%를 보유하고 있다. 지난해 5월 KTB PE 컨소시엄이 동부익스프레스를 인수할 때 동부건설은 500억원을 투자했다. 동부익스프레스 매각대금 일부가 동부건설로 회수되는 구조다. 채권단이 가져가는 금액은 고정돼있기 때문에 KTB PE 입장에선 동부익스프레스를 비싸게 팔아야 동부건설을 싸게 살 수 있는 셈이다. KTB PE는 동부익스프레스를 두고 현대백화점과 협상 중이다. 현대백화점은 경영권 프리미엄을 포함해 4800억원을 제시했지만 KTB PE는 5000억원을 주장하면서 협상이 교착상태에 빠져있다.

12일에는 유비케어 예비입찰도 이뤄진다. 유비케어는 헬스케어 솔루션 업체로 SK케미칼의 자회사다. 2009년 이수화학으로부터 인수한지 7년만이다. 국내 헬스케어·제약 분야 기업들과 PEF가 인수에 관심을 보이는 것으로 알려졌다. 같은 날 르네상스호텔과 일대 부지 공개매각도 예정돼있다. 강남구 테헤란로에 위치한 르네상스 호텔은 삼부토건의 핵심자산이다. 매각 예상가는 9000억원이다.

|

![초등 여동생 5년간 성폭행한 오빠...부모 ‘외면' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111700007t.jpg)

![모르는 학생 '수학여행비' 대신 내준 학부모...왜? [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600311t.jpg)