|

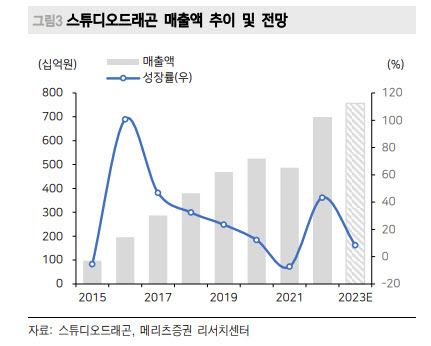

정지수 메리츠증권 연구원은 “1분기 연결 매출액은 전년대비 52.4% 오른 1845억원, 영업이익은 14.2% 오른 207억원으로 시장 컨센서스에 부합할 전망”이라며 “1분기 라인업은 총 109회차로 전년 대비 오리지널 콘텐츠 회차가 크게 증가하며 외형 성장을 견인할 것”이라고 밝혔다.

‘일타스캔들’부터 넷플릭스와의 재계약 단가가 적용되면서 작품별 마진 개선이 기대된다고 했다. 정 연구원은 “다만 지난해 1분기에는 비용 인식이 완료된 ‘유미의 세포들’, ‘여신강림’ 등 구작 판매가 활발했던 반면 상대적으로 저조한 구작 판매로 인해 1분기 영업이익률이 다소 하락할 것”이라고 내다봤다.

2023년 연결 매출액과 영업이익은 각각 7563억원, 917억원으로 전망했다. 이는 전년대비 각각 8.4%, 40.7% 오른 수준이다. 2023년 주요 콘텐츠 라인업으로는 ‘방과후 전쟁활동’, ‘경성크리쳐’, ‘도적’ 등과 ‘스위트홈2’, ‘소년심판2’, ‘경이로운 소문2’ 등 시즌제 드라마 라인업도 대기 중이다.

정 연구원은 “2023년 국내 콘텐츠 제작 편수는 35편으로 전편과 유사하나 주요 국가에서 현지 제작을 통해 추가적인 외형 및 이익 성장을 도모할 전략”이라고 설명했다.

올해는 글로벌 진출의 발판을 마련할 것으로 봤다. 넷플릭스와의 재계약에 이어 글로벌 OTT와의 추가적인 장기 공급 계약을 통해 안정적인 실적 기반을 마련할 것이란 설명이다.

정 연구원은 “2022년 ‘The Big Door Prize’를 시작으로 2023년에는 해외 제작이 본격화됨에 따라 북미와 아시아 지역에서 협업이 활발하게 진행될 계획”이라며 “투자의견 매수를 유지하며 적정주가는 실적 추정치를 변경해 기존 10만5000원에서 10만원으로 4.8% 하향한다”고 했다.

![[단독]LGD, 희망퇴직 신청 대상 20대로 확대…비용 효율화 총력](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062600818t.jpg)