|

일본 중앙은행인 일본은행은 지난 19일 금융정책결정회의에서 2007년 2월 이후 17년 만에 금리를 인상했다. 일본은행은 2016년 2월에 도입한 마이너스 금리 정책을 통해 은행이 돈을 맡기면 -0.1%의 단기 정책금리(당좌예금 정책잔고 금리)를 적용해 왔는데, 이번에 0.1%포인트 올려 단기금리를 0~0.1%로 유도하기로 했다.

강 연구원은 “이미 올해 1월1일자로 시행된 신 NISA(소액투자비과세제도) 정책을 통해 개인투자자 유입이 대규모로 진행됐을 것으로 기대하는 사람이 많다”며 “이는 한국과 달리 일본은 투자 차액에 대해 무조건 20% 과세를 하는 데다, 새롭게 개편되면서 한도까지 3배로 크게 증액됐기 때문”이라고 밝혔다. 신 NISA를 통해 연간 투자한도는 360만엔까지 3배 증액됐고, 비과세 기간은 무기한으로 연장됐다.

강 연구원은 일본 증시의 100주 단위 제한에 따라 신 NISA 효과로 펀드와 ETF 시장이 확대될 것으로 봤다.

그는 “신 NISA가 도입되면서 투자한도가 늘어났음에도 100주 단위 제한으로 인해 매수하기 어려운 종목이 여전히 많다”며 “NIKKEI225 지수 기준, NISA 연간 매수 가능 한도 적용 시 한 번도 거래할 수 없는 주식수는 5개, 단 한 번의 매수 거래만 가능한 종목이 약 70여개에 달한다”고 밝혔다. 국내에서는 주식을 1주만 매매하는 것이 가능한 것과 달리 일본 종목은 통상적으로 100주 단위로 거래할 수 있다.

강 연구원은 “개별 주식 매매의 어려움을 해결하려는 듯 일본 금융당국은 NISA 거래 가능 상품을 가파르게 늘리고 있다”며 “지난해 하반기부터 추가된 신규 펀드 수는 1124개로 누적 2445개까지 늘어났다”고 밝혔다. 그는 “이는 등록된 전체 펀드 수의 약 50%, 금액 기준으로는 70% 수준”이라며 “이 덕에 2월 펀드 자금 유입액과 펀드 순자산총액 모두 역대 최고치를 경신 중이며 상품 시장 확대가 가시화되고 있다”고 전했다.

특히 일본 개인 투자자들은 적립식 투자에 대한 선호도가 높아 국내 투자자들도 일본 고배당 ETF에 집중할 필요가 있다는 분석이다.

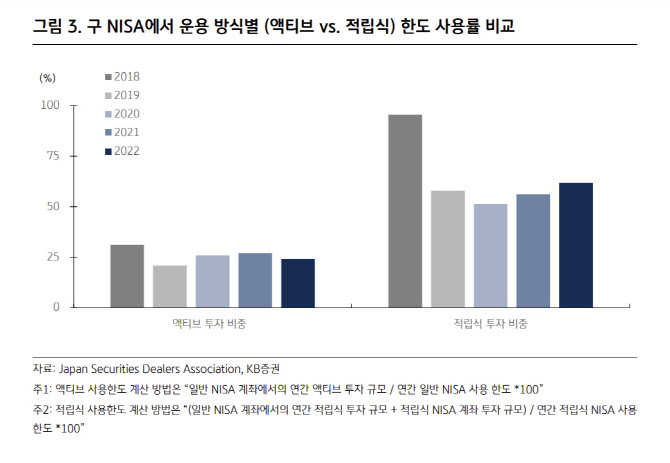

강 연구원은 “NISA의 운용방법은 액티브와 적립식 두 가지로 나눌 수 있는데 연간 액티브 거래 중 NISA 한도 사용률은 20%를 하회하는 반면 적립식의 경우 60%가 넘는 한도 사용률을 기록 중”이라며 “일본 개인들은 적극적인 트레이딩보다 보수적인 적립식 투자를 선호한다는 의미”라고 밝혔다. 이어 “지난 5년간 적립식 NISA 매입액 상위 펀드들은 모두 분배율이 높은 해외 펀드이기도 했다”고 덧붙였다.

그는 “최대 4%포인트까지 벌어졌던 해외와 자국 상품 간 분배율 괴리는 이제 0%포인트에 수렴하고 있다”며 “게다가 일본 자산에 대해서는 배당금, 투자차익 모두 비과세인 반면 해외 자산은 10% 이상의 세금이 부과된다는 점을 감안하면 일본 고배당 ETF로의 관심도가 높아질 것으로 기대된다”고 밝혔다.

|

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154t.jpg)

![퍼렇게 질린 뉴욕증시, 나스닥 2.8%↓…‘MS·메타 과도한 AI투자?[월스트리트in]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100322t.jpg)

![이번 '이부진 백'도 '조용한 럭셔리'[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100102t.jpg)

![남은 건 1㎝ 지문뿐…‘용의자 무죄'에 또 미궁 빠진 살인사건 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100001t.jpg)