|

이어 “한샘 주가 가장 아웃퍼폼했던 시기는 전방산업 부진 속 동사의 차별적 성장성 확인되던 시기”라며 “PF 구조조정, 규제 완화, 공급 축소 전망 등 주택거래량 변동 요인 산재되어 있으나 이전과 달리 실적 안정적으로 성장 가능하며 분기 호실적 확인되며 주가 상승 이어갈 것”으로 전망했다.

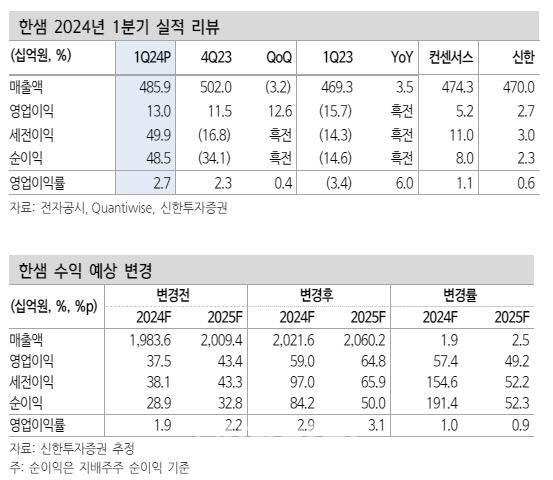

한샘은 1분기 거래량 반등 효과 없이도 이익 턴어라운드를 시현했다. 매출액은 4859억원, 영업이익 130억원으로 영업이익 기준 컨센서스를 150% 상회했다. △B2C 매출 감소에도 B2B 매출 성장이 지속됐고 △고수익 단품 판매 증가에 따른 원가율 개선 △밴더 효율화 및 비용절감 효과로 판관비율 하락이 호실적 원인이다. 영업외 수익으로 충당금 환입 약 420억원 반영되며 순이익도 서프라이즈를 기록했다.

객단가 상승 및 비용 효율화 통해 이익 추가적인 개선 여력이 존재한다. 이후에는 B2C 매출 회복에 따른 영업레버리지, 믹스 개선 효과가 기대된다.

한편 한샘은 분기배당으로 750원(시가배당률 1.5%)을 결정했다. 사측은 현재 수준의 배당성향 유지할 것이라 밝혔다. 현재 추진 중인 사옥 매각차익 또한 배당재원이 될 것으로 보인다.

김 연구원은 “실적 턴어라운드의 초입기로 향후 영업이익 성장률이 25%에 달하는 점 고려 시 프리미엄 정당화 가능하다는 판단”이라 말했다.