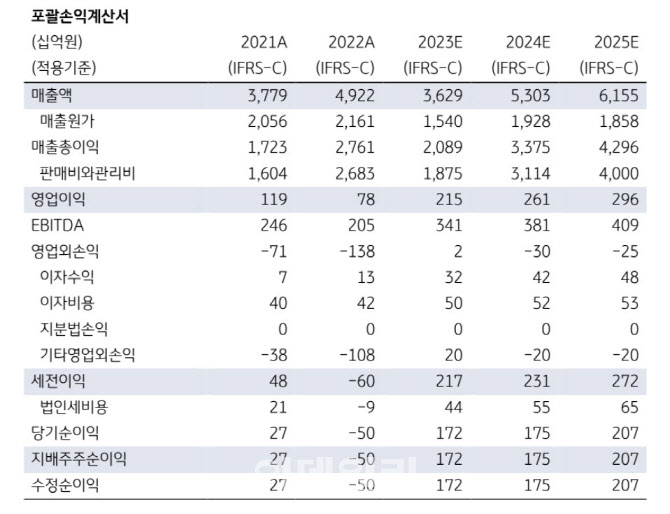

|

일회성 이익이 100억~150억원 내외 발생한 것으로 추정했다. 시내면세점 매출은 63% 감소했는데, 실질 성장률은 시내 면세점 시장 성장률은 32% 감소와 유사한 수준으로 추정했다. 고객 믹스 개선 및 보따리상 마진 상승 효과로 영업이익은 170억원 내외를 나타낸 것으로 추정했다.

국내외 공항 면세점은 리오프닝 효과로 매출액과 영업이익 모두 전분기 대비 증가하는 흐름을 보였다는 평가다. 국내 및 해외 합산 영업이익은 260억원 내외로 예상했다. 호텔·레저 매출액은 기저 부담으로 인해 2% 성장하고 영업이익은 16% 줄었다.

연간 2000억원의 이상의 이익체력을 갖춘 점은 긍정적으로 평가했다. 개별관광객(FIT) 매출 회복에 더해 중국 보따리상 대상의 가격 전략이 일부 효과를 거둔 덕이라는 분석이다. 인천공항도 객당 임대료 방식이 도입되면 손익이 코로나19 이전 대부 구조적으로 개선될 것으로 예상했다.

다만 연초 이후 시내 면세점 매출 흐름이 당초 예상보다 부진해, 2024년 이후 시장 성장률에 대한 눈높이 하향 조정은 불가피하다고 짚었다. 박 연구원은 “중국의 부진한 소비 경기, 보따리상 가격 메리트 축소, 자국 브랜드 선호 현상, 구매 채널 다각화 등이 복합적으로 영향을 미치고 있다”며 “시내 면세점 매출이 코로나19 이전 수준을 회복할 수 있을지에 대해 우려가 존재한다”고 말했다.