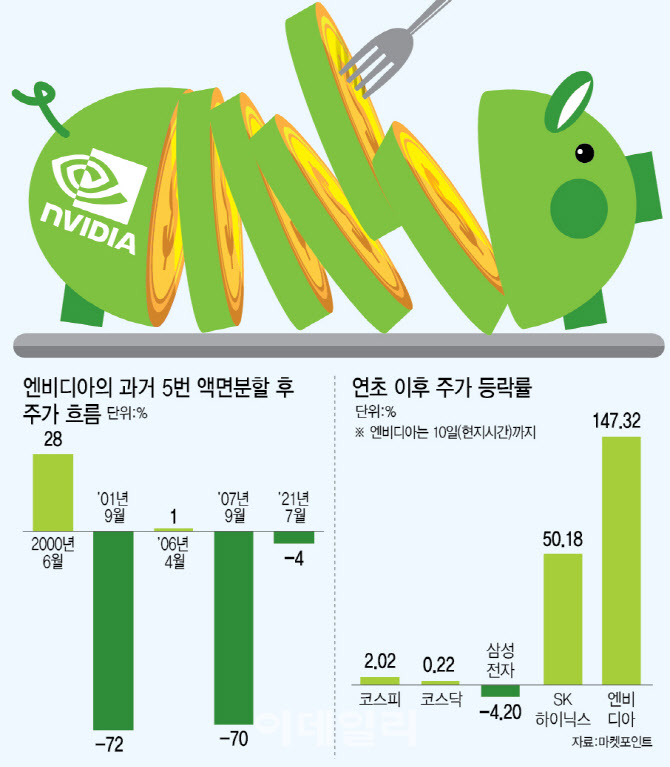

하지만 액면분할을 단행했다가 주가 하락의 단초를 제공한 서학개미의 ‘과거 최애’ 테슬라의 흐름을 기억하면 엔비디아에 대한 변동성 확대도 불가피하다는 지적이 나온다.

몸집 쪼갠 엔비디아, 16.5조 사들인 서학개미도 웃었다

11일 한국예탁결제원에 따르면 7일 기준 서학개미들의 보관금액 1위는 엔비디아로 나타났다. 규모는 119억 5943만 6768달러로 한국 돈 16조 4700억원 수준이다. 코스피 시가총액 상위 21위인 삼성생명(032830)(16조 8400억원)과 맞먹는 수준으로 2위인 테슬라(107억 7293만달러)의 보관금액과도 그 차이를 점점 벌리고 있다.

특히 서학개미들은 엔비디아가 1분기 실적과 10대1 액면분할 소식을 밝힌 지난달 23일부터 10일까지 무려 3억 8835만 872달러(5350억원)를 순매수했다. 다행히 분할 첫날 엔비디아는 전 거래일보다 0.75% 오르며 121.79달러에 거래를 마쳤다.

|

게다가 엔비디아는 여섯 번째 액면분할을 결의하며 더욱 인기를 끌었다. 일반적으로 액면분할은 주식이 너무 비싸고 향후 주가가 계속해서 큰 폭으로 오를 것으로 예상될 때 진행한다. 주가가 10분의 1 수준으로 저렴해지기 때문에 소액 주주들의 접근이 가능해지고, 결과적으로 거래량이 늘어나는 등 주식 수요 저변을 확대할 수 있다. 엔비디아의 주가가 1000달러에 육박하자 몸집을 쪼개 접근성을 높이겠다는 것이다. 이미 엔비디아는 1990년 기업공개(IPO) 이후 다섯 번의 액면분할을 시행한 바 있다. 2000년, 2001년, 2006년, 2007년, 2021년 각각 액면분할을 시행했다.

코스피 피해 가는 개미 여전…공매도는 우려

시장에선 당분간 서학개미의 엔비디아 러브콜이 이어질 것으로 보고 있다. 엔비디아의 고점 논란이 있을 때마다 실적이 이를 상쇄하는데다 글로벌 증시를 이끄는 테마가 인공지능(AI)으로 굳어지며 또 다른 주도주가 나오지 않고 있다는 이유에서다. 게다가 엔비디아가 올해 125.83%(액면분할 수정 주가 기준) 오르는 사이 삼성전자는 4.20% 하락했고 코스피는 2.02% 오르는 데 그치자 개미들은 한국 증시를 떠나 뉴욕행을 이어가고 있다.

한 증권사 관계자는 “몇 년 전만 해도 미국 증시는 기관이나 몇몇 발 빠른 개미들의 관심사였지만 이제 대다수의 증권사가 뉴욕증시 실시간 매매 서비스를 제공하며 진입 장벽이 거의 없다시피 한 수준”이라며 “이 가운데 글로벌 증시 이슈를 이끄는 엔비디아에 대한 집중도가 커질 수밖에 없는 상황”이라고 말했다.

게다가 미국 증권시장의 결제주기가 T+2일에서 T+1일로 단축되면서 국내 미국주식 투자자들도 기존보다 하루 빠르게 (한국 기준 T+3일→T+2일) 주식 매도대금을 수령하고, 매수주식을 인도받게 됐다. 결제주기가 단축되면서 서학개미들의 증시를 사고파는 손바뀜 역시 빨라지며 유동성에 힘을 보탤 전망이다.

|

더군다나 엔비디아의 공매도 잔고는 340억달러(47조원)에 육박하며 애플(180억달러·25조원)이나 테슬라(190억달러·26조2000억원)에 비해 압도적으로 많은 상황이다. 이재만 하나증권 연구원은 “엔비디아의 매출총이익률(매출에서 이익이 차지하는 비율)은 여전히 압도적으로 높은 수준이지만 이번 분기 정점을 찍고 향후 낮아질 것으로 예상된다”며 “독점기업의 성격이 강한 엔비디아의 매출총이익률이 낮아진다면 다른 경쟁 기업들의 이익률이 늘어날 수 있어 향후 중요한 변수로 부각할 것”이라 말했다.