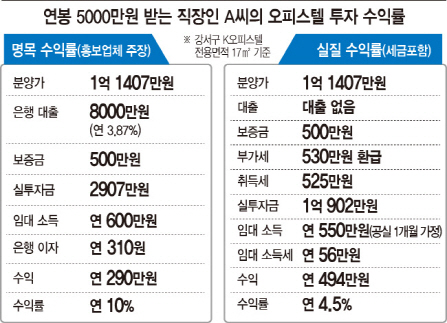

예를 들어보자. 현재 서울 강서구에서 분양 중인 K 오피스텔은 연 10%대 투자 수익률을 올릴 수 있다고 광고한다. 분양가가 1억 1407만원인 전용면적 17㎡형을 은행 대출 8000만원(이자율 연 3.87%)을 끼고 매입해 보증금 500만원, 월세 50만원에 세놓는 경우다. 분양가에서 대출금과 임대보증금을 뺀 실제 투자금 2907만원을 들여 연간 임대수익 290만원(월세 수입-대출 이자)을 올리니 수익률이 연 10%에 달한다는 논리다.

|

문제는 세금·관리비용·공실 등을 고려한 실질 수익률은 이보다 낮다는 점이다. 오피스텔과 상가 취득세는 매매가의 4.6%다. 주택(농어촌특별세·지방교육세 포함 1.1~3.5%)보다 세율이 높다. 취득 시 일반 임대사업자로 등록하면 부가가치세(건물 가액의 10%)를 환급받지만, 조건이 있다. 임대의무 기간 10년을 못 채우거나 오피스텔을 주거용으로 쓴다면 환급액을 토해내야 한다. 오피스텔의 경우 올해까지 신규 분양을 받아 주택 임대용으로 등록하면 전용 60㎡ 이하는 취득세를 면제한다. 또 60㎡ 초과~85㎡ 이하는 주택 임대용으로 20실 이상 취득하거나 임대주택을 20채 이상 보유한 임대사업자가 추가 취득 시 25%를 깎아준다. 하지만 이때는 부가세 환급을 받을 수 없다.

소득세도 따져봐야 한다. 임대소득은 다른 소득과 합산해 종합소득세를 부과한다. 한병준 국민은행 WM컨설팅부 세무전문위원은 “임대소득 외에 다른 벌이가 있다면 최소한 한 달 치 월세가 소득세로 빠져나간다”며 “은퇴자의 경우 임대사업자 등록 후 소득이 생기면 자녀·배우자 등 건강보험 직장가입자의 피부양자에서 지역가입자로 전환돼 보험료 부담도 급증할 수 있다”고 말했다.

예컨대 연봉이 5000만원인 직장인이 K 오피스텔을 사서 업무용으로 세놓고 1년 동안 월세 600만원을 받는다면, 임대소득에 대해 매년 61만원 가량의 소득세를 추가로 내야 한다. 임대소득에서 단순 경비율 38.4%를 반영한 경비 약 230만원을 뺀 금액에 소득세율 16.5%(지방소득세 포함)를 적용했다. 만약 근로소득 등 종합소득이 이보다 많다면 세율이 높아져 임대소득세 부담도 덩달아 커진다.

|

은퇴자가 K 오피스텔을 분양받아 업무용으로 세놓고 건강보험 피부양자에서 지역가입자로 바뀌는 사례도 보자. 보건복지부에 따르면 이전까지 한 푼도 내지 않던 건보료를 매달 20만 5000여원씩 내야 한다. 월세 수입의 41%가 보험료로 새는 것이다. 임대소득이 연 600만원, 새로 산 오피스텔과 현재 보유 중인 주택의 재산세 과세표준(세금을 매기는 기준 금액·공시가격의 60%) 합이 3억원이고, 5년 된 2000cc 승용차를 보유했다고 가정한 경우다.

다만 주거용 오피스텔 등 주택 임대소득이 연 2000만원 이하일 경우 내년까지 비과세, 2017년부터 발생하는 소득은 분리과세(14%)를 한다. 건강보험 피부양자 자격도 유지할 수 있다.

과도한 대출금도 수익률을 갉아먹는 요소가 될 수 있다. 통상 수익형 부동산 투자는 은행 대출을 많이 낄수록 수익률이 높아지는 구조다. 이른바 지렛대 효과다. 하지만 대부분 변동금리 대출이어서 향후 금리가 오르면 수익률이 하락할 수밖에 없다. 임채우 국민은행 부동산 전문위원은 “수익형 부동산은 대출 없이 자기 자본을 가지고 투자할 때의 수익률을 기준으로 상품 비교를 하는 게 일반적”이라고 말했다.

◇달콤한 수익 보장, 의심해 봐야

전문가들은 여기에 공실·관리비용·중개보수 등 기타 지출을 함께 따지면 수익형 부동산의 실제 투자 수익률은 명목 수익률의 70% 내외가 될 것으로 본다. 따라서 분양 업체가 세입자를 미리 구해놓는 ‘선임대 후분양’이나 ‘확정 수익 보장제’ 등을 통해 과도한 수익률을 제시한다면 오히려 의심해보라고 조언한다. 선종필 상가뉴스레이다 대표는 “일부 업자들이 가짜 임차인을 내세우거나 수익보장금을 분양가에 얹어 비싸게 파는 식으로 수익률을 부풀린다”고 말했다. 한 부동산 컨설팅 업체 관계자는 “요즘 유행하는 서울 강남권 빌라 투자의 경우 수익률을 맞추기 위해 건축주가 세입자에게 보조금을 주는 경우도 있다”고 귀띔했다.

※내 자산 불리려면 수익률은 몇 %여야 할까?

상가나 오피스텔에 투자해 예금 금리보다 높은 수익률을 올리면 성공한 투자일까. 경제 전문가들은 최소한 물가 상승률과 경제 성장률을 합한 것보다 투자 수익률이 높아야 실제 재산 가치도 늘어나는 것이라고 말한다. 돈(투자금)의 가치는 물가가 오른 만큼 하락하고, 경제 성장에 따라 더 좋고 비싼 재화와 서비스가 등장하기 때문이다. 따라서 올해의 경우 ‘물가 상승률 연 1% 내외(한국은행 추정)’와 ‘경제 성장률 연 2.8%(금융연구원 추정)’를 더해 수익률이 연 3.8% 이상은 돼야 최소한 본전은 뽑는다는 의미다.

-<거꾸로 보는 경제학> 이진우 지음. 알에이치코리아. 참고

▶ 관련기사 ◀

☞ [수익형부동산 '저금리의 덫']공급폭탄, 고분양가로 수익률 ↓

☞ [수익형부동산 '저금리의 덫']오피스텔 묻지마 투자..금리 오르면 '쪽박 주의'

☞ [수익형부동산 '저금리의 덫']1억에 3채·10년 확정수익..믿지 마세요

![228명 태운 비행기, 하늘에서 사라졌다…승객 ‘전원 사망' [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200166t.jpg)

![코인 손댔다가…김동현, 반포자이 '반전세' 사연은 [누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200038t.jpg)

![겁나 험한게 나왔다…롯데리아의 파묘 '오징어버거'[먹어보고서]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200064t.jpg)

![핸드폰으로 ‘女 다리 사진' 몰래 찍는 남편, 어떡하죠[양친소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200024t.jpg)