21일 이데일리가 입수한 보험개혁회의 신회계제도반 실무표준 지침에 따르면 무저해지보험 해지율을 현행대로 적용해 회계에 반영하는 ‘예외 모형’ 적용의 예로 12년 경험통계치를 요구했다. 제도반에서 제시한 경험통계란 12년간 낸 보험료와 해지한 해약환급금 등의 전체 통계를 말한다.

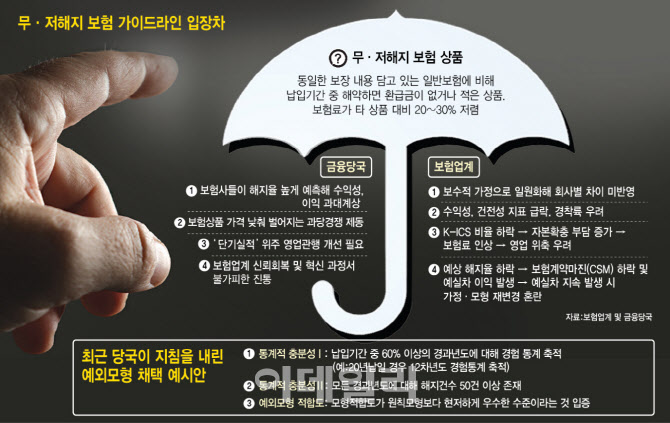

국내에 무저해지보험 상품의 본격적인 출시 시점이 2016년인 점을 고려하면 보험업계가 보유한 통계치는 7년 치다. 금융당국이 지침에 ‘예시’란 표현을 쓰긴 했지만 12년에 걸친 경험통계가 없다면 아예 예외 모형 적용을 인정하지 않겠다는 것이다. 금융당국은 해당 상품 해지율을 보험사가 자의적으로 설정하면서 실적을 부풀리고 있다고 판단한다. 보험사가 해당 상품을 해지할 가능성을 실제보다 높게 잡은 뒤 미래에 지급해야 할 보험금을 낮추는 방식으로 이익을 과도하게 잡았다는 시각이다. 이에 당국은 지금보다 해당 상품 해지율을 40%가량 낮게 가정하라고 지시했고 이 모형을 ‘원칙 모형’이라고 정했다.

당국 지침에 따라 예상 해지율이 낮아지면 보험사가 미래에 지급해야 할 보험금이 늘어난다. 기존에 책정했던 해지율도 다시 책정해야 하기 때문에 회계상 손실로 처리해야 할 상품이 급증한다고 보험사는 주장한다. 이에 따라 보험업계는 당국이 강요하는 원칙 모형을 적용하면 수익성, 건전성 지표가 나빠지고 천문학적인 규모의 충당금 부담이 발생해 이를 단계적으로 적용해달라고 요청했다. 이에 당국은 원칙 모형을 우선으로 두되 당분간 예외 모형도 함께 운영해 IFRS17의 연착륙을 꾀하겠다고 발표한 바 있다.

보험업계 관계자는 “한마디로 5년 뒤에나 예외 모형을 쓸 수 있다는 의미다”고 말했다. 금융감독원은 예외 모형을 택하는 보험사에 대해 내년 우선 검사 대상으로 삼겠다고 했다.

|

![[단독]정부, 최저임금 적용 않는 '외국 가사사용인' 도입안 철회](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600108t.jpg)

!['히로시마 원폭 1500배 에너지' 30만명 희생 인도양 대지진 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600021t.jpg)