|

부자의 70.4%가 서울과 수도권에 집중됐다. 서울 부자는 2018년 14만5400명에서 2019년 16만2400명으로 1만7000명 증가했다, 경기 부자는 7000명, 인천 부자는 700명이 늘었다. 서울에서 증가한 1만 7000명의 부자 중 8000명이 강남 3구에서 증가했다.

서울에서는 강남구, 서초구, 종로구, 성북구, 용산구, 영등포구의 6개 구가 다른 자치구에 비해 상대적으로 부의 집중도가 높게 나타났다.

서울과 수도권 지역 외 가장 많은 부자가 증가한 지역은 부산으로 나타났다. 2018년(2만3600명)과 비교해 2019년(2만5400명)에 1천800명이 늘었다. 대구(1200명), 경북(900명)이 그 뒤를 이었다.

한국 부자의 총자산 포트폴리오는 ‘거주주택’이 26.1%로 가장 큰 비중을 차지하였다. 이는 고가 주택가격이 상승하면서 거주주택 비중이 전년도 19.7%에 비해 6.4%p나 상승한 결과다. 그 뒤로 ‘유동성 금융자산’(16.2%, ‘빌딩·상가’(12.0%), ‘거주외 주택’(10.4%), ‘예·적금’(9.3%)의 순으로 나타났다. 전년도에는 ‘빌딩·상가’ 비중이 17.9%로 2위였고, ‘유동성 금융자산’이 14.0%로 3위였으나, 빌딩/상가의 가치 하락과 시장 급변동에 따른 유동성 자금 확대 보유로 두 자산의 순위가 바뀌었다.

|

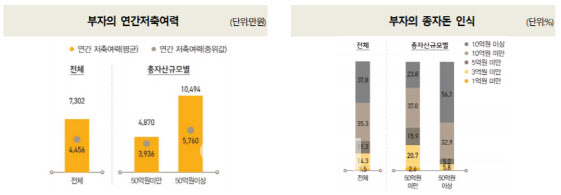

한국 부자들의 부를 늘리기 위한 성장동력의 첫째는 ‘연간 저축여력’이다. ‘연간 저축여력’은 부자 가구의 연소득에서 생활비와 세금, 3대 보험료(국민연금, 건강보험, 고용보험)를 제외한 금액을 의미한다. 부자 가구의 연간 저축여력은 평균 7300만원으로, 월 600만원 이상이다. 총자산규모별로 차이가 큰 편이다. 총자산 50억원 미만 부자 가구의 연간 저축여력이 4870만원인데 비해 50억원 이상 부자 가구는 1억490만원으로 2.2배 높았다.

둘째는 ‘종잣돈’이다. 종잣돈은 부자가 부를 늘리기 위한 초석으로, 이를 달성함으로써 이후 투자를 통한 소득이 본격적으로 일정 규모를 넘게 된다. 부자들이 생각하는 최소 규모의 종자돈은 5억원(중간값)으로 부자 중 73.1%가 ‘5억원 이상은 있어야 한다’고 응답했다.

부자들은 빚을 잘 활용했다. 투자자산을 획득하거나 사업을 영위하기 위해 평균적으로 총자산의 11.4% 정도의 부채를 활용하고 있는 것으로 나타났다. 부채를 가장 많이 활용하는 부자들은 총자산 50억원~100억원미만 부자들로 총자산대비 14.2%의 부채를 활용했다. 이외에 ‘100억원이상’ 부자의 13.9%가, 총자산 ‘50억원미만’ 부자의 9.4%가 부채를 활용하였다. 자산을 형성해 가는 과정을 볼 수 있는 네번째는 ‘저축여력대비 투자자산분배 전략’이다. 총자산규모가 커질수록 부동산투자자산의 투자 비율이 더 높았다. 금융자산 30억원미만 부자의 경우 부동산투자자산이 금융투자자산에 비해 낮은데, 30억원~50억원미만 부자와 50억원이상 부자는 부동산투자자산이 금융투자자산에 비해 높았다.

|

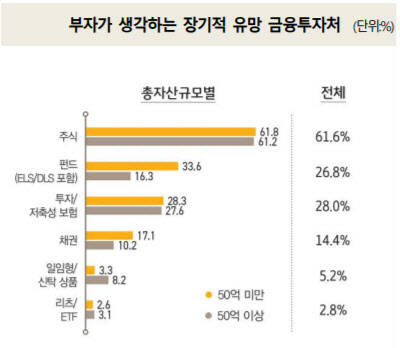

부자들 내에서도 총자산규모에 따라 유망 투자처에 대한 전망의 차이가 있었다. ‘주식’과 ‘투자·저축성보험’에 대해서는 차이가 거의 없었으나, ‘펀드’와 ‘채권’에 대한

전망에는 차이를 보였다. 총자산 50억원 이상 부자는 ‘펀드’와 ‘채권’에 대해 장기 투자처로 꼽은 경우가 50억원 미만 부자보다 상대적으로 낮게 나타났으나, ‘일임형·신탁 상품’에 대해서는 상대적으로 높게 나타났다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)