김병직 신한리츠운용 투자운용본부장 전무는 최근 서울 여의도 사무실에서 이데일리와 만나 “해외 부동산 자산을 담고 있는 리츠들이 그동안 어려움을 겪었던 건 전문성과 현지 이해도가 부족했기 때문”이라며 “신한글로벌액티브리츠는 실물자산이 아닌 오랜 기간 검증된 수익률을 기록한 해외 부동산 펀드에 재간접 투자한다는 점에서 안정적인 상품”이라고 말했다.

|

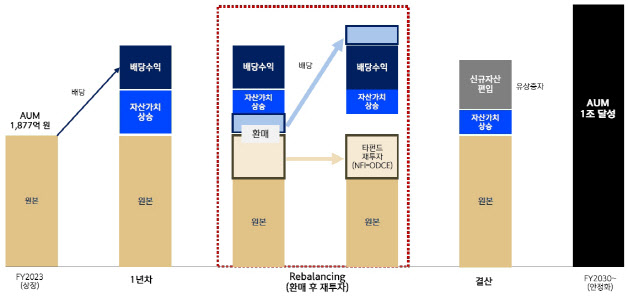

신한액티브글로벌리츠는 신한리츠운용이 신한알파리츠, 신한서부T&D리츠에 이어 세 번째로 선보이는 상장 리츠다. 국내 리츠 상장은 지난해 4월 삼성FN리츠(448730) 이후 약 1년 2개월 만이다. 신한액티브글로벌리츠는 해외 개방형 펀드를 기초자산으로 삼고, 이에 대한 환매와 재투자를 적극적으로 진행해 꾸준한 리츠 가치 상승을 노린다는 게 특징이다.

김 본부장은 “실물자산에 투자할 시엔 자산을 매각할 때만 자산가치 상승분을 환원 받는 구조”라며 “신한글로벌액티브리츠는 개방형 펀드에 투자하는 만큼 정기적인 펀드 환매와 리밸런싱을 통해 자산가치 상승분을 주기적으로 환원한다는 점에서 매력적”이라고 강조했다. 신한글로벌액티브리츠의 10년 연평균 예상 수익률은 9.2%(공모가 3000원 기준)에 이른다.

신한액티브글로벌리츠는 개인 투자자들의 해외 부동산 투자에 대한 불안감을 고려해 글로벌 선두 운용사 상품 중 안정적인 펀드 상품만을 기초자산으로 삼았다는 점도 강조했다. 신한글로벌액티브리츠가 현재 투자한 펀드는 △USGB(투자 비중 51.8%) △PRISA(39.8%) △CBRE USCP(8.4%) 등이다. 전체 투자금액은 약 1895억원이다.

USGB 펀드는 미국 정부나 주 정부 기관이 장기 임차하는 건물에 투자해 높은 안정성을 확보한 상품이며, PRISA 펀드는 미국 전역에 걸쳐 약 40조원에 이르는 총 운용자산(AUM)을 보유하고 있는 대표적인 개방형 펀드라는 게 김 본부장의 설명이다. CBRE USCP 펀드는 물류·주거 등 미국에서 성장성이 뛰어난 섹터에 중점적으로 투자해 초과 수익률을 추구한다.

김 본부장은 “세 개의 개방형 펀드를 통해 550여개에 달하는 자산에 투자하고 있고, 이중 안정적이고 높은 수익성을 나타내는 미국 정부 기관 관련 자산이 절반 이상”이라며 “평균 담보인정비율(LTV)은 30% 수준으로 안정성이 높고, 전체 포트폴리오 기준 연평균 수익률도 8.8% 수준으로 수익성에서도 우수하다”고 설명했다.

|

신한글로벌액티브리츠는 해외 부동산 시장에 대한 우려가 있는 만큼 공모가 희망 범위를 하향 조정해 투자자들의 진입 장벽도 낮췄다는 평가를 받는다. 그동안 상장 리츠들이 공모가를 5000원으로 확정해 공모를 진행했던 사례와 달리 주당 공모가 희망 범위 3000~3800원으로 설정해 기관 투자자 수요 예측을 진행했다.

김 본부장은 “지난해 말 주당 순자산가치(NAV)가 3500~4100원 수준이었다는 점을 고려하면 공모가가 15% 정도 할인된 셈”이라며 “투자자들로선 NAV보다 낮은 공모가로 단기 주가 상승 가능성을 노릴 수 있다”고 말했다. 그는 이어 “미국 연방준비제도이사회(Fed)의 금리 인하 시 NAV가 상승하면서 중장기적으로도 주가 상승을 기대할 수 있을 것”이라고 덧붙였다.

아울러 상장 이후에도 액티브 운용을 통해 꾸준히 수익을 극대화한다는 계획이다. 신규 펀드 투자 시엔 글로벌 100위 이내 운용사의 순자산총액(AUM) 50억 달러 이상의 펀드를 대상으로 하고, 그중에서도 안정성을 위해 최초 펀드 설정 이후 5년 이상 지나고 임대율을 75% 이상을 유지하는 펀드에 투자한다는 방침이다. 이를 통해 2030년 이후엔 AUM 1조원을 달성한다는 목표다.

한편, 신한글로벌액티브리츠는 이번 상장에서 2333만 3334주를 공모한다. 총 공모 예정 금액은 700억~887억원이다. 지난 3~5일 기관 투자자 대상 수요예측을 진행했으며, 최종 공모가를 확정한 뒤 오는 13~14일 일반 청약을 거쳐 6월 말 유가증권시장(코스피) 상장을 목표로 하고 있다. 상장 주관은 신한투자증권과 한국투자증권이 맡았다.

![서유리, 최병길 PD와 이혼 이유 "장모까지 대출…3억 안 갚았다" [전문]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062600071t.jpg)