KB금융지주 경영연구소은 14일 펴낸 ‘2021 한국 부자 보고서’에서 현금 및 예적금, 보험, 주식, 채권 등 금융자산이 5억~10억원인 이들을 ‘준부자’로 규정했다. 10억원 이상인 이들은 ‘부자’로 분류했다.

KB금융이 ‘준부자’ 200명을 심층 인터뷰한 결과, 81.5%는 스스로를 ‘부자가 아니다’라고 응답했다. 스스로 부자라고 생각하는 경우는 18.5%에 불과했다. 이에 비해 금융자산 10억원 이상인 부자 가운데선 38.8%가 스스로를 부자라고 여겼다.

한국 준부자가 생각하는 부자의 자산 기준은 87억5000만원이었다. 이에 비해 부자가 생각하는 부자의 자산 기준은 최소 100억원으로 조사됐다.

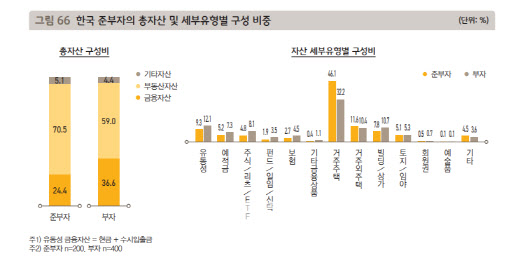

준부자의 총자산 가운데선 부동산자산이 70.5%로 가장 많았고 금융자산 24.4%, 기타자산 5.1%를 차지했다. 부자의 경우 부동산자산 비중 59.0%, 금융자산 36.6%, 기타자산 4.4%임을 고려하면 준부자의 부동산자산 비중이 상대적으로 더 높다.

|

준부자와 부자의 보유자산 중 차이가 큰 건 회원권, 빌딩/상가, 채권으로 나타났다. 모두 부자의 보유율이 준부자를 앞질렀다.

KB금융 관계자는 “준부자의 경우 총자산 중 거주주택에 자산의 절반 정도가 집중돼 세부자산별로 포트폴리오를 분산시킬 수 있는 여력이 감소하고 있었다”며 “자산 보유율 차는 자산여력에 따른 영향이 큰 것으로 보인다”고 짚었다.

준부자는 부자보다 ‘안정 지향적’ 투자 성향이 강하고, 스스로의 투자 지식수준도 낮다는 인식이 많았다. 준부자의 투자 성향은 ‘안정 지향적’ 성향이 53.5%로, 부자(46.6%)보다 높게 나타났다. 투자 지식수준에 있어선 준부자의 경우 스스로를 주식과 채권 차이를 구별할 수 있는 정도의 ‘낮은 지식 수준’이라 생각하는 경우가 49.0%로 나타났다. 부자들은 스스로의 투자 지식수준이 ‘높은 수준’이라 응답한 경우가 51.3%였다.

![이번 '이부진 백'도 '조용한 럭셔리'[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100102t.jpg)