|

23일 투자은행(IB)업계에 따르면 SK스퀘어는 12월 중 11번가의 콜옵션 행사 기한을 앞두고 있다. SK스퀘어 측은 아직 최종 의사결정을 내리지 못한 상태인 것으로 알려졌다.

SK스퀘어는 FI들이 보유한 지분을 모두 사들이는 콜옵션을 행사하거나 FI 측에 11번가의 지분 매각 권한을 넘기는 동반매도요구권(드래그얼롱·Drag-Along Right)을 행사하도록 놔둬야 한다. 기한 내 콜옵션을 행사할 경우 SK스퀘어는 원금에 연이율 3.5%의 이자를 붙여 FI의 지분을 되사들여야 한다.

IB 업계 관계자는 “SK스퀘어 측이 11번가 지분 매각에 난항을 겪게 되면서 콜옵션 행사에 비협조적인 태도를 보이고 있다”며 “국민연금이 SK그룹 및 계열사에 상당히 많은 자금을 투자하고 있는데, 이번 투자건 회수가 원활하게 이뤄지지 않을 경우 장기적으로 봤을 때 SK그룹의 자본시장 내 신뢰 문제로 이어져 파장이 클 수 있다”고 지적했다.

SK스퀘어는 콜옵션 행사가 SK스퀘어 주주에 대한 배임이 될 수 있다고 FI 측에 의견을 밝힌 것으로 알려졌다. SK스퀘어는 투자전문 기업으로 스스로 매출을 낼 수 있는 구조가 아니다. 보유한 포트폴리오의 지분법 평가손익이 매출을 좌우하는데, 콜옵션 행사로 SK스퀘어 주주가치가 훼손될 수 있다는 입장이다.

FI 측 관계자는 “콜옵션 행사를 안 하겠다는 건 SK스퀘어 측의 의사결정 중 하나이지만, 배임이기 때문에 못 하겠다는 건 말이 안 된다”며 “배임으로 몰고 가는 건 빠져나갈 꼼수에 불과하다. 만일 드래그얼롱 행사로 11번가 지분이 헐값에 팔린다면 그건 책임과 의무를 끝까지 다했다고 볼 수 있느냐”며 꼬집었다.

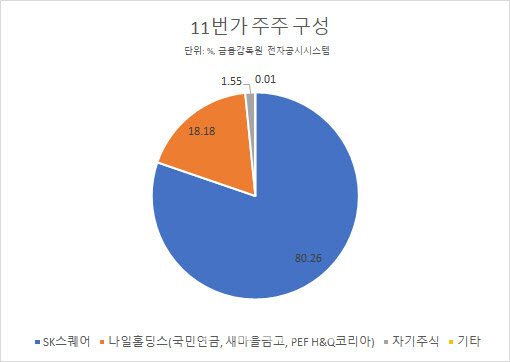

앞서 지난 2018년 국민연금, 새마을금고, 사모펀드(PEF) 운용사인 H&Q 코리아 등으로 구성된 나일홀딩스 컨소시엄은 5000억원을 투자해 SK스퀘어가 보유한 11번가의 지분을 취득했다. 투자금은 국민연금 3500억원, H&Q코리아의 블라인드 펀드 1000억원, 새마을금고 500억원 등으로 구성됐다.

당시 5년 내 기업공개(IPO)를 조건으로 내걸었으나 업황 악화로 기한 내 IPO가 어려워지자 지분 매각으로 방향을 선회했다. 나일홀딩스 컨소시엄이 보유한 지분 18.18%를 싱가포르 전자상거래 업체 큐텐에 지분 교환하는 방식이다. 양사는 협상 과정에서 지분 교환 비율을 두고 이견을 좁히지 못한 것으로 알려졌다. 미국 아마존, 중국 알리바바 등이 다른 원매자로 떠오르지만, 이커머스 업황 악화로 당장 새로운 투자자를 찾기 어려울 것이라는 게 업계 중론이다.

◇ 11번가 IPO 기한 연장 합의?…“SK스퀘어 희망 사항”

SK스퀘어 측은 △콜옵션 행사 △드래그얼롱 행사 외에도 △IPO 기한 연장 합의 등 11번가와 관련한 총 3가지 의사결정 시나리오가 존재한다는 입장이다.

비슷한 사례로 지난 2019년 CJ CGV와 MBK파트너스, 미래에셋증권PE는 CGI홀딩스의 홍콩 증권시장 상장 기한을 연장하기로 합의한 바 있다. CGI홀딩스는 CJ CGV의 중국, 베트남, 인도네시아 등 아시아 통합법인이다.

당시 CJ CGV는 CGI홀딩스를 설립하면서 MBK와 미래에셋PE로부터 총 3336억원(지분 28.57%)의 투자를 유치했다. 이 과정에서 CJ CGV는 투자 유치 조건으로 2023년까지 CGI홀딩스의 홍콩 증시 상장을 약속한 바 있다. 이후 정해진 기한 내에 IPO를 하지 못했으나, FI 측이 드래그얼롱을 행사하지 않고 IPO 시기를 늦추는 데 합의한 것이다.

사안에 정통한 관계자는 “FI 측에서도 이자 수익이 발생하니 드래그얼롱을 행사하지 않고 지분을 보유하는 방법”이라며 “다만 11번가의 실적 개선세에 맞춰 증시 상장 계획을 다시 수립해야 한다”고 말했다.

한편, IPO 기한 연장은 현실성이 없다는 의견도 나온다. 이커머스 업황 전망이 좋지 않다는 이유에서다.

FI 측 관계자는 “동반매도권 행사는 투자계약서상의 권리이며, FI들은 투자자의 자금을 보호해야 한다”며 “오아시스마켓, 마켓컬리 등 이커머스 기업들이 IPO 계획을 철회하는 마당에 IPO 기한 연장 합의는 SK스퀘어 측의 희망 사항에 불과하다”고 답했다.

|