|

◇공시가격 6억원 이하땐 종부세도 없어

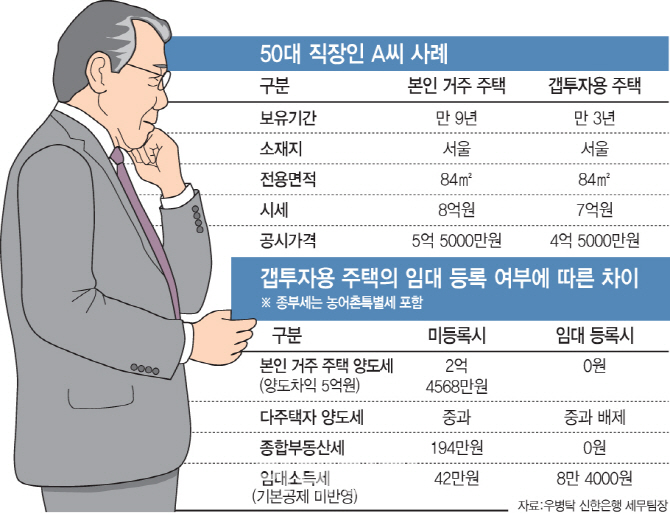

현행 세법에 따르면 A씨가 시세 7억원 짜리 갭투자용 주택을 임대주택으로 등록할 경우 종합부동산세(종부세) 합산 배제, 임대소득세 감면, 양도세 감면 등의 혜택을 누릴 수 있다. 갭투자용 주택을 임대 등록하면 주택 수 산정에서 제외되기 때문에 본인 거주 주택을 양도할 때 1가구 1주택 비과세 혜택을 받을 수 있다. 9년 전 3억원에 취득해 양도 차익이 5억원에 달하는 거주 주택을 매각해도 양도세를 한 푼도 안 낸다는 얘기다. 만약 갭투자용 주택을 임대 등록하지 않았다면 A씨는 거주 주택 매각으로 약 2억4600만원의 양도세를 내야 한다. 작은 집 한채 값에 육박하는 세금이 왔다갔다하는 셈이다.

또 임대 등록 시에는 공시가격 기준 6억원을 넘지 않아 종부세도 부과되지 않는다. 미등록시와 비교해 연 200만원 가까이 차이가 생긴다. 특히 올해부터는 연 2000만원 이하라도 임대소득에 따른 소득세를 부과한다. A씨의 경우 월 50만원씩 월세를 받기 때문에 올해(부과 시점은 내년)부터 임대소득세 42만원을 내야 한다. 하지만 임대 등록하면 필요경비율 60% 인정, 임대소득세 75% 감면 혜택을 받아 5분의 1인 8만4000원으로 확 줄어든다.

◇ 주택 면적·소재지·장기 보유 여부 따라 임대주택 등록 판단해야

작년 9·13 대책으로 임대사업자에 대한 세제 혜택이 축소됐지만 A씨 사례에 비춰보면 여전히 임대 등록에 따른 이득은 크다. 특히 주택 취득 시점과 주택 면적, 주택 소재지에 따라 혜택 적용이 달라질 수 있어 자신이 어디에 해당되는지를 확인할 필요가 있다고 전문가들은 조언했다.

가장 먼저 확인할 항목은 전용면적 85㎡ 이하 여부다. 임대사업자에게 주어지는 각종 세제 혜택은 전용 85㎡ 이하에만 주어지기 때문에 85㎡를 넘는 주택이라면 굳이 등록 여부를 고민할 필요가 없다.

두번째로는 9·13 대책 발표 전에 취득했는지를 따져봐야 한다. 정부는 작년 9·13 대책을 통해 임대사업자 세제 혜택 축소 방안을 발표했다. 다만 발표 전에 매매계약을 체결하고 계약금이 지불된 주택에 대해서는 종전 규정을 적용하기로 했다. 취득 시점이 9·13 대책 전이라면 세제 혜택이 여전히 크다는 뜻이다.

9·13 대책 이후에 산 주택이라도 어떤 지역에 위치하고 있는지가 중요하다. 조정대상지역 내 주택이 아니라면 9·13 세제 혜택 축소와는 무관하기 때문이다. 서울 25개구를 비롯해 경기도 13개 지역, 부산 3곳, 세종 1곳 등 전국 42개 지역이 조정대상지역에 들어가 있지만 수도권 일대에도 부천·의왕·김포 등 아직 규제지역에 포함되지 않은 곳이 적지 않다.

마지막으로 해당 주택을 오래 보유할 여력이 있는지도 중요한 항목이다. 면적이나 취득 시점 등의 조건에 다 들어맞더라도 몇년 안에 목돈이 필요할 일이 있다든지 8년이나 목돈을 묶어놓을 자신이 없다면 임대주택 등록이 족쇄가 될 수도 있다. 임대의무기간(8년) 동안 매각이 금지되고 임대료(연 5% 인상 제한)도 마음대로 올리지 못하기 때문이다.

우병탁 신한은행 부동산투자자문센터 세무팀장(세무사)은 “임대사업자 혜택이 축소됐다고 하지만 임대주택으로 등록하면 유리한 부분이 여전히 남아있어 취득 시점과 주택 면적 등에 따라 적극적으로 검토할 필요가 있다”며 “올해부터 연 2000만원 이하의 임대소득자는 임대 등록을 안하더라도 소득세 신고는 해야 향후 신고불성실가산세를 피할 수 있다는 사실도 염두에 두고 판단해야 한다”고 말했다.

![[단독]'김홍일·배보윤 투톱에 10여명'…尹변호인단 구성 완료](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122000921t.jpg)

![“이 가격 맞아?” 한동훈이 착용한 ‘훈민정음 넥타이' 보니[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122000748t.jpg)