|

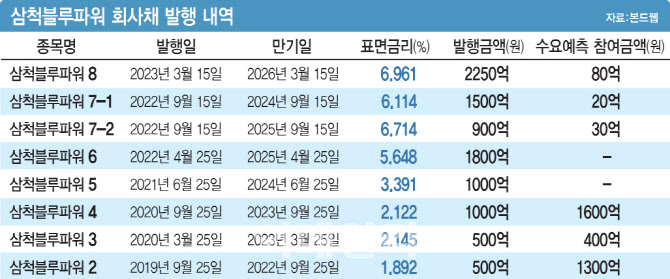

주관사는 KB증권, NH투자증권, 신한투자증권, 키움증권, 한국투자증권, 미래에셋증권 등이 맡게 될 것으로 보인다. 이들 6곳은 지난 2018년 삼척블루파워의 발전소 건설을 휘한 회사채 총액인수확약(LOC)을 체결한 바 있다. 총 1조원 규모로 현재까지 발행잔액은 8950억원이다. 또 예상치 못한 사유로 인해 회사채 전부 또는 일부의 발행이 불가능하게 될 경우 부족한 차환자금을 제1금융권의 한도대출(3600억원 한도, 만기 3년)을 통해 조달할 수 있다.

삼척블루파워는 강원도 삼척시에 2100㎽ 규모의 민자석탄발전소를 짓고 있다. 2023년 10월 1호기, 2024년 4월 2호기 상업가동을 목표로 한다. 발전소 건설을 위해 자금 조달이 필요하며, 총투자비는 약 4조9000억원이다. 올해 6월 말 기준 종합공정율 90.09%로 계획 대비 97.43%를 달성했다.

삼척블루파워는 지난 2019년부터 꾸준히 공모채 시장을 찾아온 정기 발생사지만 최근 연이은 미매각을 기록 중이다. 2020년만 해도 1000억원 규모의 회사채 발행을 위한 수요예측에서 1600억원을 모으며 공모액을 뛰어넘는 주문을 받기도 했으나, ESG 관련 이슈가 불거지면서 시장의 외면을 받기 시작한 것이다.

연기금 등 주요 기관투자자들이 세계적인 추세인 탈석탄 흐름에 동참하면서 석탄화력발전 투자를 배제하는 흐름이 이어졌다. 이후 자본시장의 외면을 받으면서 2021년 6월, 2022년 4월 회사채 발행에서는 주문이 단 한 건도 들어오지 않는 등 쓴맛을 봤다.

신용평가사들은 삼척블루파워 선순위 회사채에 A+(안정적) 등급을 매겼다. 다만 발전소 준공 전까지 재무 상황이 불안정하다는 판단에 따라 기존 AA-급에서 지난해 신용도가 하향 조정됐다.

김미희 한기평 연구원은 “삼척블루파워는 건설기간 중 회사채 인수약정과 추가대출약정을 통해 유동성 보완 장치를 마련하고 있다”면서 “다만 금융기관들의 투자의사 결정에서 ESG가 중요한 판단 요인으로 작용함에 따라 자금조달 환경이 비우호적으로 변화하고 있다”고 평가했다.

삼척블루파워는 동일한 신용등급 대비 높은 금리 수준으로 리테일 수요 확보에 집중할 것으로 보인다. 전량 미매각에서 지난해 말부터 소액이나마 수요예측 참여 금액이 늘고 있어 의미가 있다는 설명이다. 실제로 6%가 넘는 고금리에 당시 기관투자자 대신 리테일 투자자 일부가 수요예측에 참여한 것으로 알려졌다.

한 증권사 채권발행시장(DCM) 관계자는 “반 ESG 투자 기조를 거스를 수는 없다”면서도 “증권사 입장에서 물량 부담이 있긴 하지만, 최근 채권에 관심을 보이는 리테일 수요가 많다는 점이 우려를 덜어준다”고 말했다.

|

!["귀가 먹먹.. 설마?" 아이유도 앓고 있다는 이 질환[건강 칼럼]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112200351t.jpg)