23일 대만 시장조사업체 트렌드포스(TrendForce)에 따르면 2024년 세계 ESS용 배터리 시장에서 LFP 비중은 60%를 웃돌 전망이다. 중국 ESS용 배터리 시장만 놓고 보면 지난해 LFP 비중은 52%로 2019년 33%에서 2년 새 20%포인트 가까이 뛰었다. 올해 1분기에도 ESS용 배터리 내 LFP 비중이 58%까지 확대된 것으로 집계됐다.

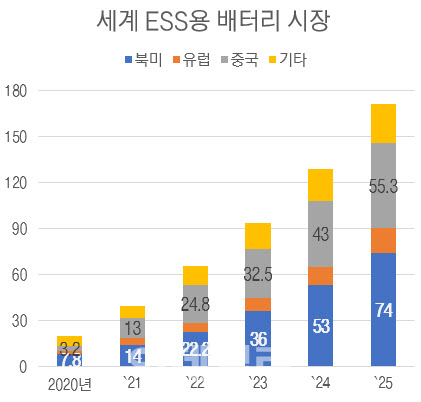

세계 ESS용 배터리 시장은 북미와 중국 지역을 중심으로 성장세가 가팔라지는 점을 고려하면 LFP 배터리 적용 확대 가능성은 더욱 커진다. SNE리서치는 2025년 ESS용 배터리 시장이 171.1GWh로 2021년 대비 4.4배 성장할 것이라고 예상하면서 이 가운데 북미와 중국 비중이 각각 43.2%, 32.3%로 가장 클 것이라고 내다봤다.

|

|

LFP 배터리는 중국이 전체 생산 90%가량을 차지할 정도로 중국 배터리사가 우위에 있는 분야다. 삼원계 배터리에 들어가는 코발트 등 값비싼 광물을 포함하지 않아 가격이 저렴하고 안정성이 비교적 높지만 동일한 에너지밀도를 갖춘 삼원계 배터리에 비해 무거워 전기차엔 엔트리(entry)급 모델에 주로 쓰인다.

트렌드포스는 지난해 하반기 이후 리튬·코발트·니켈 등 주요 배터리 원료 가격이 큰 폭으로 오른 데다 글로벌 전력 배터리 공급망이 러시아-우크라이나 분쟁, 코로나19 팬데믹(세계적 대유행) 등 불확실한 상황에 놓이며 비용 절감과 공급망 안정 차원에서 LFP의 비용 효율적 강점이 더욱 두드러질 것이라고 분석했다.

실제 지난해 ESS 배터리 시장을 선도하던 삼성SDI(006400)와 LG에너지솔루션(373220) 모두 점유율이 하락하며 중국 CATL에 1위를 내줬다. SNE리서치에 따르면 삼성SDI와 LG에너지솔루션의 ESS용 배터리 시장 점유율은 지난해 각각 19%, 11%로 전년 대비 각각 4%포인트, 10%포인트 하락했다. 이에 비해 같은 기간 CATL의 ESS 배터리 시장 점유율은 19%포인트 오른 33%를, 테슬라의 ESS 배터리 시장 점유율은 2%포인트 상승한 17%로 조사됐다.

이 때문에 국내 배터리사도 LFP 배터리 영역 진출을 두고 고심하고 있다. LG에너지솔루션은 ESS 용도를 목적으로 LFP 배터리 개발에 착수했다. 지난달 열린 세계 최대 ESS 행사 ‘ESS 유럽 2022’에서 LG에너지솔루션은 표준 크기 셀(배터리 기본단위)의 경우 내년 10월부터, 크기가 큰 셀의 경우 2024년 4분기부터 각각 생산하겠다는 목표를 발표했다. 다만 삼성SDI는 아직 삼원계 배터리에 무게를 두고 있는 것으로 전해졌다.

!['7억8000만원' 로또 1등 남편 살해한 여성이 한 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122400001t.jpg)