|

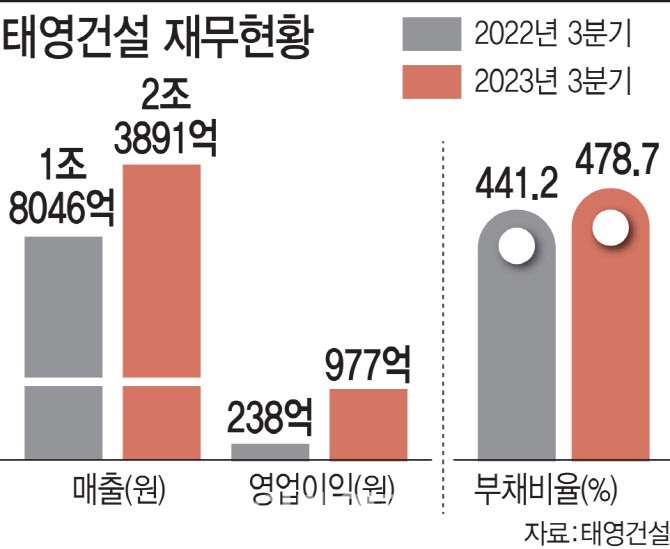

하지만 태영건설의 올 3분기 연결기준 부채비율은 478.7%로 건설사 중에서도 상당히 높은 편이다. 부동산 프로젝트파이낸싱(PF) 우발채무가 문제로 꼽히는 데 PF우발채무는 건설사가 시행사를 위해 보증한 자금 등을 뜻한다. 추후 시행사가 ‘채무 불이행’(디폴트)을 선언하면 시공사가 이를 대신 갚아줘야 한다. 건설 특성상 금융권까지 껴 있어 실제 디폴트가 발생하면 자본 시장까지 영향을 미칠 수 있다.

실제 태영건설의 3분기 PF보증규모는 2조 5960억원으로 지난해 같은 기간 2조 2614억원보다 증가했다. 문제는 이중 상당수는 김해대동첨단산업단지(1800억원)·신경주역세권공영개발(2000억원)·㈜에코시티(전주·1184억원)·지엠파크㈜(구미·1540억원) 등 지방에 있는 사업장의 보증이라는 점이다. 지방 부동산 경기가 워낙 안 좋아 이들 사업체가 부실화하면 어려운 상황을 맞을 수 있다. 실제 상당한 사업장이 부실화하면서 연대보증이나 신용보강을 해준 태영건설이 연 10%가 넘는 고금리의 빚을 떠안기도 했다.

한국신용평가는 최근 “연결 기준 2조 6000억원의 도급사업 PF 보증 중 미착공 현장이 39%를 차지하고 있고 착공 중인 PF가운데서도 분양을 진행하지 않은 현장의 비중이 상당한 수준이다”고 지적했다.

만일의 사태를 막고자 태영건설은 올 한 해 △TY홀딩스의 회사채 발행을 통한 4000억원 지원 △신규 기업어음(CP) 500억원 발행 △회사채 3건 발행 통해 총 1600억원 규모 자금 조달 △본사 사옥을 담보 1900억원 조달 등 대대적인 유동성 확보에 나섰다. 여기에 지난달 TY홀딩스는 그룹 내 물류 자회사인 태영인더스트리를 사모펀드인 콜버그크래비스로버츠(KKR)에 매각할 계획을 밝혔다. 매각대금은 전적으로 태영건설의 유동성 제고를 위해 쓴다는 계획이다.

이에 대해 태영건설은 “실제 착공사업장이 90% 이상 분양률을 확보해 사업성이 양호한 현장인 만큼 미분양에 대한 부담이 없다”며 “확인되지 않은 루머 유포, 악성기사 생성으로 회사경영을 방해하는 행위에 대해 금융감독원 합동 루머단속반에 신고를 접수하는 등 엄정하게 대처해 나갈 방침이다”고 말했다.

![구글 타임라인서 발견한 아내 불륜...이혼소송은?[양친소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900162t.jpg)

![정우성·신현빈, 열애설 초고속 부인…사실무근 억측 [공식]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900051t.jpg)