베어링운용은 11일 공개한 전세계 부동산 시장의 변화 트렌드 분석을 통해 ‘부동산 시장의 행동 변화를 주도할 4대 테마’로 △재택근무에 따른 오피스 수요·용도 변화 △저밀도 도시의 단기적인 수혜 가능성 △테크놀로지 도입의 가속화 △ 물류 창고 수요 변화를 꼽았다.

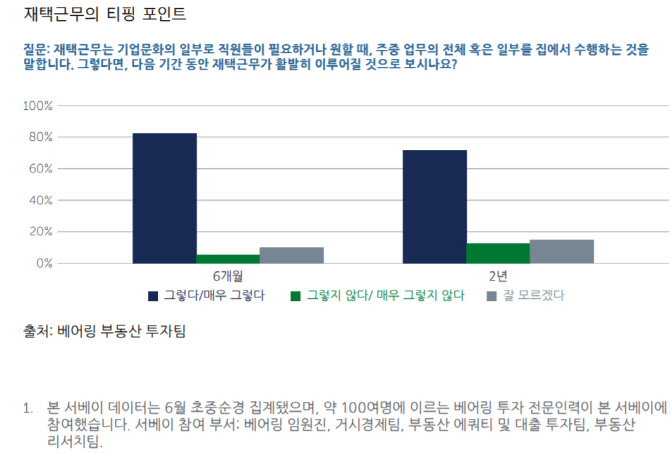

가장 큰 변화는 재택근무의 도입이다. 필립 코너(Philip Conner) 베어링 미국 부동산 리서치 및 전략 대표는 “현재의 팬데믹 상황이 재택근무 도입의 티핑포인트(tipping point·급변점)가 될 것”이라며 “이에 따라 향후에는 부분적 혹은 전면적인 재택근무를 도입하는 기업들이 증가할 것”이라고 예상했다.

|

건강·위생 이슈 부각으로 저밀도 도시의 단기적인 수혜 가능성이 높아졌다고 봤다. 코너 대표는 “팬데믹은 일반적으로 고밀집 부동산에 단기적인 주요 리스크 요인이 될 수 있으므로 코로나19 위협이 사라지지 않는 도심 지역과 고층건물에 대한 상대적 리스크는 당분간 높게 유지될 수밖에 없다”며 미국 부동산 시장 기준 “단기적으로는 소규모·저밀도·저주거비용의 교외 지역이 향후 유망해 보인다”고 내다봤다. 코너 대표는 “장기적으로는 건강·위생에 대한 우려가 차츰 줄면서 도시 위상이 결국 회복될 것”이라면서도 “건강에 대한 인식 환기가 향후 부동산 수요 및 용도에 영향을 미칠 것”이라고 전망했다.

|

그는 “전자 상거래 가속화에 따른 복합적 효과로 향후 오프라인 리테일 비즈니스의 추가적 위축은 피할 수 없어 보이지만 경제 활동이 재개되면서 물류창고 및 물품 배송 관련 부동산 수요는 지속적으로 증가할 가능성이 높다. 특히 대규모 소비층을 대상으로 하는 ‘라스트마일 배송(last-mile)’ 관련 수요가 증가할 것”으로 예상했다. 이외에도 온라인 교육 플랫폼이 지속적으로 향상되고 있기 때문에 교육 분야에서의 와해성 혁신은 필연적이라고 밝혔다. 비접촉식 센서 기술 난방?환기?에어컨(HVAC) 시설 업그레이드, 살균 기능을 갖춘 자외선(UV) 라이트 등 테크놀로지에 대한 투자가 커졌으며, 최첨단 기술 인프라를 갖춘 현대식 건물에 대한 선호도가 높아졌다고 분석했다.

마지막 테마는, 사회적 취약성 및 시장 변화에 대한 대응탄력성이 물류 창고 수요 변화를 주도할 가능성이 크다는 점이다. 코너 대표는 “이번 팬데믹은 우리 사회가 얼마나 취약한지 새삼 깨닫게 하는 계기가 됐으며 시장 변화에 얼마나 탄력적으로 대응할 수 있는지를 시험하는 무대가 되고 있다”며 물류창고 수요와 관련해서는 “시장 변화에 대한 탄력적 대응이라는 테마가 긍정적인 기여를 할 것으로 보인다”고 분석했다.

다만 “마진 압력에 따라 운영 조직을 축소하는 경우, 단기적인 재고 확대가 단순히 미래에 발생할 수요를 당겨쓰는 것에 그칠 가능성이 있으며 시장 변화에 탄력적으로 대응하기 위한 효과적인 방안은 리쇼어링(re-shoring)이나 니어쇼어링(near-shoring)과 같이 특정 제품의 생산라인을 국내 혹은 더 근접한 시장으로 전환하는 것이다”고 전망했다.

포트폴리오 관리 및 투자 관련 시사점으로는 베어링 리서치팀은 코로나19 이후 가장 양호한 위험 대비 수익이 기대되는 섹터가 산업 및 아파트 섹터라고 판단했다. 코로나 19 상황에서는 호텔 및 리테일 섹터에 대해서는 비중을 축소하는 것이 바람직하다는 의견을 냈다. 오피스 섹터에 대해선 “지역간 일반화가 어려워 투자 역시 어려운 섹터”라면서 “미국 오피스의 경우에는 비중 축소 의견을 제시하지만 불확실성이 높은 만큼 리스크 프리미엄 투자자의 경우에는 오피스 투자를 고려해 볼 만 하다”고 설명했다. 주거용 부동산 섹터 전반에 대해서도 장기적인 전망을 긍정적으로 유지한다.